国内MCU厂商多维度对比

Posted strongerHuang

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了国内MCU厂商多维度对比相关的知识,希望对你有一定的参考价值。

关注+星标公众号,不错过精彩内容

作者 | 大志

来源 | 与非网

根据全球和中国的MCU下游应用占比可知,国内工业、汽车下游应用占比相对较少,是未来本土MCU企业拓展的主要方向。

本土厂商正当时

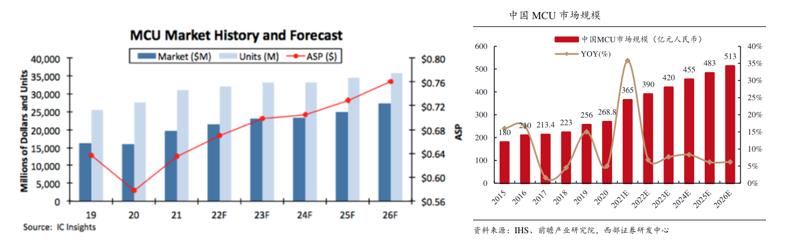

MCU市场规模大,增速低。根据IC Insights的数据,2021年全球MCU销售额随着经济复苏达到创纪录的196亿美元。预测2021-2026年,MCU总销售额将以6.7%的复合年增长率增长,并在2026年达到272亿美元。根据IHS的数据,2020年中国MCU销售额为269亿元。预测2021-2026年,中国MCU总销售额将以7%的复合年增长率增长,并在2026年达到513亿元。

国内自给率低,下游厂商不会轻易替换MCU供应商。MCU在技术上更新迭代较慢、下游产品的生命周期较长、成本较低,下游厂商通常在产品做更新迭代时才会考虑更换供应商。所以长期以来,虽然MCU有着巨大市场空间,但国内自给率仍然很低。

本土厂商的机会。恰逢2019年开始的贸易摩擦以及2020年下半年开始的缺货潮给了本土厂商良好的切入机会。国内MCU市场受益于庞大下游制造业增长,包括家电产品、消费电子、汽车电子以及覆盖千行百业的工业产品,其增速高于世界平均水平,尤其是新能源汽车需求的爆发,新势力的加入,整个产业链重塑中。从竞争格局看,瑞萨、恩智浦、微芯科技、意法半导体、英飞凌等国外大厂占据较高市场份额,中国厂商中,台湾省厂商新唐等拥有一定市占率,大陆MCU玩家众多,但规模普遍偏小,32位兆易体量最大,8位中颖电子体量最大。与全球市场厂商相比,国内厂商呈现玩家众多、规模普遍偏小,但也开始慢慢占据一定市场份额。

与非网从财务、产品等维度,简单剖析本土上市MCU企业的现况。

本土MCU企业双头龙格局

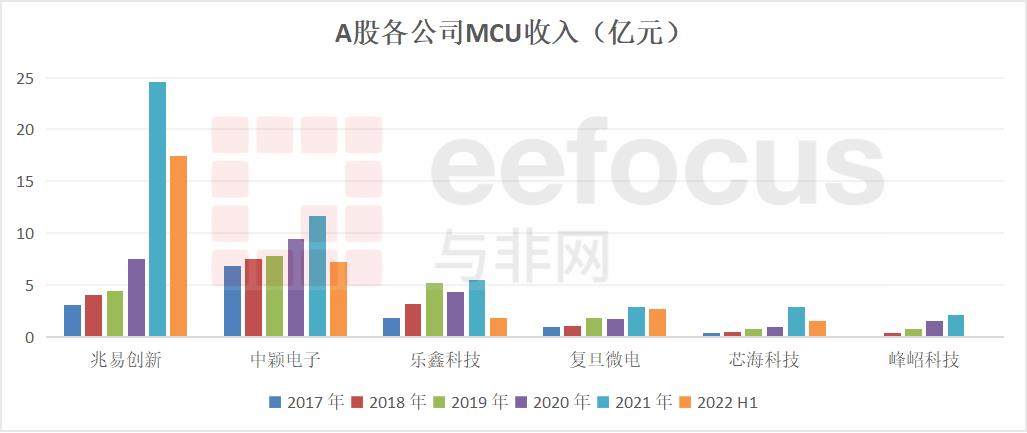

国内上市企业,2021年MCU业务规模Top3的企业分别是兆易创新、中颖电子、乐鑫科技。其中兆易创新业务最广,涉及消费、工业、汽车等应用;中颖电子主攻小家电,现向大家电发力;乐鑫科技MCU芯片主要应用在无线通信领域。从数据来看,呈现双龙头格局,复旦微电子、芯海科技、峰岹科技MCU规模较小。

注:上图中颖电子、乐鑫科技、复旦微电子的MCU业务口径分别为工业控制芯片、芯片业务、智能电表芯片。另,国民技术MCU业务未单独列示,故未统计。

主打32位的兆易创新2021年MCU业务规模为24.56亿元,增速225%,MCU收入大幅超越中颖电子,期间兆易创新MCU芯片在工业控制、锂电管理、电源快充、通信及计算机、高端消费等领域持续突破拓展行业标杆客户并开始批量出货,高性能32位MCU在2021年Q1形成规模出货,占MCU产品比重快速提升。可以说,兆易创新是本轮“缺芯”潮下,本土企业进击的典型代表;2022年H1规模为17.46亿元,增速119%,延续高增长。

主打8位的中颖电子2021年MCU业务规模为11.67亿元,增速23%,2022年H1规模为7.22亿元,增速24%,虽然受制于终端家电行业已为存量市场,但在本土厂商替代趋势下,仍多年持续多年保持20%的增速。

MCU价格下行,高毛利率难以为继

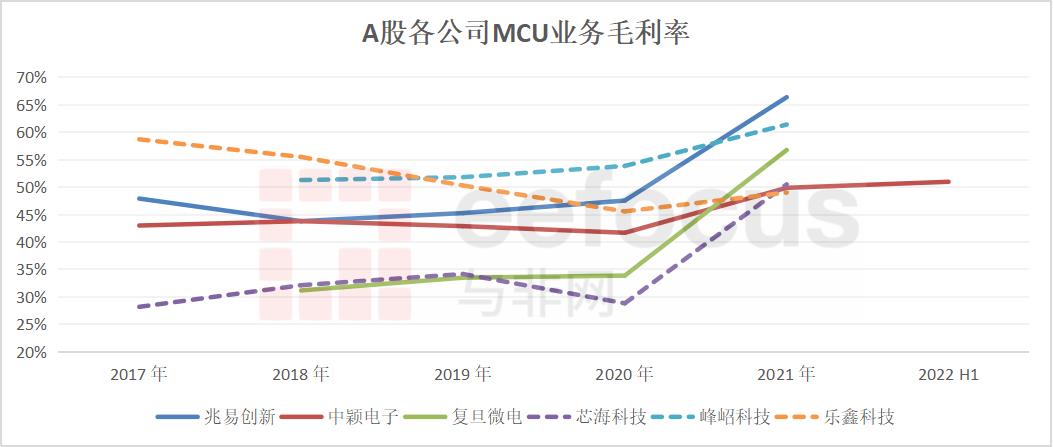

在2021年前,统计的6家上市公司MCU业务平均毛利率基本维持在45%左右,且相对稳定。2021年,在整个行业“缺芯”的背景下,量价齐升,所有公司的毛利率都大幅上行,均值为56%,其中兆易创新由于高性能32位MCU比重快速提升,毛利率由2020年的48%,升至2021年的66%,遥遥领先于同行。

随着终端消费电子需求萎靡,三季度的MCU价格大幅大跌,整个行业要面临量价齐跌的考验,相关公司高毛利率难以为继。

但当下,以毛利率为代表的盈利能力或许并不是企业关注重点,企业的成长能力、市场份额、高端产品占比或许才是当下的首要矛盾。

产品应用,加速布局车规级MCU

根据全球和中国的MCU下游应用占比可知,国内工业、汽车下游应用占比相对较少,是未来本土MCU企业拓展的主要方向。其中汽车市场,新能源汽车渗透率逐月上升,各种新势力介入,有望重塑产业链,更是本土MCU公司重点布局的方向。

海外厂商基本是消费、工业、汽车全面布局,各家侧重不同。其中微芯、意法半导体重点布局消费、工业,恩智浦、瑞萨重点布局汽车。大陆方面,大多数厂商选择首先切入性能要求较低的消费领域,然后向工业级切入。而车规产品,因在产品性能、可靠性、寿命等方面要求更高,因此目前大陆厂商涉足较少,主要在与安全相关性较低的车身模块有量产产品。

与非网整理了国内上市公司MCU产品的主要应用场景以及车规MCU的布局情况,见下图。

目前,兆易创新、芯海科技、复旦微电子、四维图新、国芯科技、比亚迪半导体等厂商均有通过车规验证的产品,其中比亚迪半导体是中国最大的车规级MCU公司。国民技术从后装市场切入并规划车规级产品,中颖电子首款MCU流片成功,预计2022年Q4给客户送样。部分本土厂商已从与安全性能相关性较低的中低端车规 MCU切入,如雨刷、车窗等车身控制模块,并逐步开始研发未来汽车智能化所需的高端MCU,如智能座舱、ADAS等,如国芯科技、四维图新等。

笔者相信,随着本土厂商积极向中高端MCU领域发起冲击,自建生态系统、深入应用场景、打磨解决方案,一定能够实现MCU在汽车电子、工业控制、物联网等中高端应用领域的国际竞争力。

声明:本文素材来源网络,版权归原作者所有。如涉及作品版权问题,请与我联系删除。

------------ END ------------

关注公众号回复“加群”按规则加入技术交流群,回复“1024”查看更多内容。

点击“阅读原文”查看更多分享。

以上是关于国内MCU厂商多维度对比的主要内容,如果未能解决你的问题,请参考以下文章