[转帖]什么是“可转换可赎回优先股”?小米集团实例详解

Posted jinanxiaolaohu

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了[转帖]什么是“可转换可赎回优先股”?小米集团实例详解相关的知识,希望对你有一定的参考价值。

什么是“可转换可赎回优先股”?小米集团实例详解

https://www.zcaijing.com/youxiangu/104650.html 负债和权益的区别是 复制是我要还的钱 权益是给我花的钱 感觉解释的挺好的 就是我自己还不是很明白 金融工具 衍生工具非常复杂..

还要一个损益 损益是利润得失

感觉这么多年一直没有分清楚 需要多学习一些 这里面的业务才可以。

看到小米在香港递交上市申请的新闻,其中最抓眼球的莫过于一句“2017年小米亏损439亿元”。

什么情况?!早就知道小米对消费者仗义,前几天还承诺利润率永远不超5%,但是,也不至于把自己亏成这样吧?

好奇心驱使,去联交所下载了招股书,发现原来大有玄机:

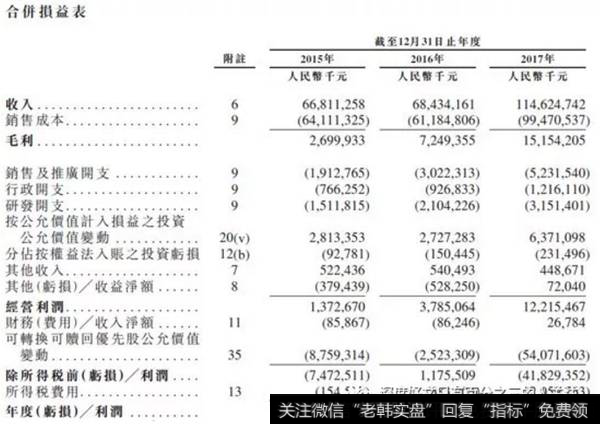

合并损益表

看到了吧,2017年毛利152亿,经营利润122亿,人家经营的好着呢!

问题就出在这个“可转换可赎回优先股公允价值变动”上面,连续三年都是大额负值,2017年更是达到了惊人的负的541亿元。

什么是“可转换可赎回优先股”

因为在知乎上回答过优先股相关的问题,自然对这个问题产生了兴趣。

知道100人里有99个人估计都不会去翻招股书里的财报,其实,答案就在这里。

先看财报附注35:

财报附注

原来,小米成立以来已经融资了这么多轮,而且貌似优先股就是主要的融资方式。

你问,为啥不直接股权融资呢?因为“进可攻退可守”啊。对投资人来说,经营的好就转股,经营的不好还可以按固定利率计息(招股书里说是8%,好高)要求公司赎回。对于初创公司的风险投资,这种融资方式的流行自有其合理原因。

当然,我对小米的融资一无所知,这些只是猜测。

那么第二个问题来了,为什么优先股会导致大额亏损?

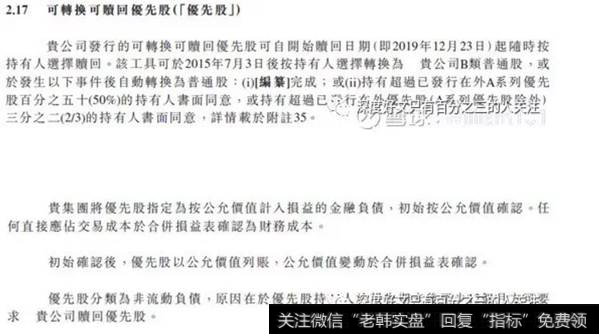

答案在附注2.17

可转换可赎回优先股

划重点:关键就在于这句“贵集团将优先股指定为按公允价值计入损益的金融负债”。

如果对我之前那个回答有印象的同学,应该知道,优先股在会计上既可能划分为负债,也可能分为权益,涉及到复杂的财务判断。如果说国内银行发行优先股是为了资本充足率方面的考虑,普遍通过设计将其归入权益;小米则没有这方面的动机和考虑。而且参考赎回条款(优先股股东有权要求赎回)、转股条款(非固定对固定),小米最终是将其归类为负债,并且以公允价值计量。显然,这一会计处理已经得到了审计师普华永道的认可。

作为以公允价值计量的负债,如果公允价值上升(因为小米经营的好,转股权的估值在涨啊),负债金额增加,对应着就会在损益表上产生公允价值变动损失。这,就是小米的亏损的原因。

2017年亏的最多,恰恰说明这一年估值涨的最多,说明小米2017年经营的最好。

另一方面,从资产负债表看,这么多年亏损形成的大额累计亏损(截至2017年底高达1290亿元),也使得小米的股东权益也是一个大额的负值。

未来会怎样?

从会计处理来看,只要小米的经营不发生根本逆转,那么随着转股的实施,这部分按公允价值计量的负债就会整体转入权益,小米的权益自然就会转正了。

招股书中说,持有人从2015年7月3日后就有权选择转股。如果我没猜错的话(毕竟股权协议的内容一般都比较复杂,不知道是不是还有其他条款),小米上市完成后,绝大部分优先股股东都会选择转股。

乐观估计,这项因为优先股公允价值变动产生的大额亏损,也将在2018年年报中成为历史。

今年5月初,小米的港股招股书一出,“一石激起千层浪”,关于小米到底是利润丰厚还是巨额亏损的讨论此起彼伏。大家都把这个问题想的太深奥了。

01可转换可赎回优先股是什么?

小米集团的可转换可赎回优先股造成了巨大的争论,其原因就在于金融创新使得权益跟负债变得傻傻分不清楚,关于这一争议的本质其实是对权益和负债到底如何区分这一问题的探讨。

我们知道,负债和权益都是对企业资源的索偿权,不过前者具有优先索偿权,后者是对剩余资源进行索偿,也就是说,负债承担的风险更小,因而收益也就更低。而权益虽然可能有高回报,因为如果公司发展的好,前途无量的话,剩余收益也是没有上限的。

而如果站在企业的角度,权益就是“给我花的钱”,债务就是“我要还的钱”(马涛,2014)。

但如果只是将企业的资源供给简单粗暴地分为绝对的权益和绝对的负债,就走向了两个极端,更适合绝对的风险偏好者和绝对的风险规避者,但显然忽略掉了不想承担太大风险,但又想获得相对较高的回报的投资者。

当然,有需求就会有供给,这也就催生了“既像股,又像债”的投资工具的产生,也就是各种各样的优先股。由于公司在发行优先股时会根据发行方与投资方的博弈结果,为优先股附加诸多不同的条款,继而衍生出各种各样不同的优先股,使得债务和权益之间的界限变得更加模糊。这种情况下,要想判断优先股到底是权益还是债务,就需要结合具体的合同条款,根据权益和债务的特征进行进一步的判断。

02金融负债和权益工具如何划分?

接下来,再来看金融负债和权益工具如何划分。

金融负债的特点就是企业不能无条件地避免以交付现金或其他金融资产来履行义务;权益工具的特点就是企业没有义务交付现金或其他金融资产给其他方,而且,将来需要用或者可以用自身权益工具来进行结算。

以下是IFRS准则对金融负债和权益工具的规定。

划分为金融负债的工具:

1)该金融工具包括向其他方交付现金或其他金融资产的合同义务;

2)在潜在不利条件下,与其他方交换金融资产或金融负债的合同义务;

3)将来需用或可用自身权益工具结算的合同:

①非衍生工具:可变数量;

②衍生金融工具:以固定数量的自身权益工具交换固定金额的现金或其他金融资产除外。

划分为权益工具的金融工具:

1)该金融工具不包括交付现金或其他金融资产给其他方;

2)该金融工具不包括在潜在不利条件下,与其他方交换金融资产或金融负债的合同义务;

3)将来需用或可用自身权益工具结算的合同:

①非衍生工具:固定数量;

②衍生金融工具:以固定数量的自身权益工具交换固定金额的现金或其他金融资产。

看起来是不是觉得特别晦涩难懂呢?总结一下,就是如果将来就有义务交付现金或是其他金融资产给对方,那么就相当于欠了别人的债,就是债务工具。但是如果没有这个义务,就是权益工具啦。

举个例子,假设小伙伴A以10元/股的价格认购了小米发行的1000股票,共计花了1万元,那么这就是小米的权益,因为未来小米没有义务再把这1万元还给A。但是,如果A是买了1万元的小米一年期债券,那么一年后小米有义务向A交付这1万元债券的本息,则这就是小米的债务。

那么,争议点在哪里呢?实际上是因为有的合同可能约定了未来企业可以通过自身的权益工具进行结算。这种情况就有点类似于公司发行股票筹集资金了,这时,问题就产生了,这种情况下的合同应该属于负债还是权益呢?

这需要根据具体的合同条款来进行确定,而且,对于非衍生金融工具合同和衍生金融工具合同,IFRS准则的规定还不一样。再给大家详细拆解。

2.1非衍生工具合同

先给大家举两个小例子来理解非衍生工具合同中,未来支付的股票数量是否固定在判定合同是权益还是债务方面的差别。

情景一

假设小米从小伙伴B处借款2000元,并且约定,1年后小米支付给B100股股票,即未来支付的股票数量是确定的。

情景二

假设小米从小伙伴C处借款1800元,并且约定,1年后需要偿还C本息共2000元,按照结算日小米股价折算的股票数量支付。举个例子,如果一年后小米股价为10元,则小米需要支付给C200股股票;如果一年后小米股价为20元,则小米需支付给C100股股票,即未来支付的股票数量是不确定的。

体会出情景一和情景二的“借款合同”的区别了吗?情景一中,小米和B约定了未来用于交付的股票的数量,实际上是相当于B一年后购买小米的股票,只不过提前一年支付了价款,本质上是一项权益,根据会计“实质重于形式”的原则,需要把小米和B的“借款合同”划分为一项权益。

而情景二中,小米和C约定了未来需要偿还的金额2000元,但是具体用于支付的股票数量根据小米股票未来的公允价值确定,这种情况下,实际上相当于小米是在用股票来抵债,如果股票价格上涨,就少支付一些数量的股票,价格下跌则需要支付更多的股票。或者说相当于小米一年后,将价值2000元的股票卖给第三方D,然后再把获得的现金支付给C。是不是与情景一的性质不同呢?

总结一下,如果约定未来以固定数量的股票进行偿还,实质上是相当于投资者购买企业的股票,只不过提前全额支付了预订款。而如果未来需要支付的股票数量是不确定的,则是相当于将未来的等值股票折换成现金用来抵债,股票充当了用于还债的“现金的等价物”,本质是不同的。

相应的,IFRS对这两种情况的要求也不同。即如果将来用固定数量的自身股票(权益工具)进行支付的合同,则属于权益;如果将来用非固定数量的自身股票(权益工具)进行支付的合同,则属于负债。

2.2衍生工具合同

上面所说的利用将来用于支付的股票是否是“固定数量”的判断标准只适用于合同是非衍生工具的情况。如果合同是衍生金融工具,判断是否为权益工具时,则需要有两个固定,即所谓的“固定对固定(fixedtofixed)”原则。

可转换优先股就相当于给优先股嵌入了一个看涨期权,当普通股价格上涨或是看好公司前景时,投资者行使转换权,而普通股价格下跌或不看好公司发展时,则可以不行使转换权。可转化优先股的实际价值=优先股价值+看涨期权价值。

再举两个小例子来帮助大家理解所谓的“固定对固定”原则。

情景三

2018年6月29日,小米向小伙伴E发行可转换优先股100股,每股10元,小米普通股当前为15元/股。合同约定,一年后E可以按照1:1的转换比例将优先股转换成普通股。如果一年后小米股价大涨,则投资者可以选择执行这一“可转换权”,将优先股转换为普通股;但如果小米业绩不如预期,一年后股价下跌,投资者认为转换成普通股对自己不利,则可以放弃这一转换权,从而规避风险。

情景四

2018年6月29日,小米向小伙伴F发行可转换优先股100股,每股10元。合同约定,一年后E可以选择将优先股按照以下价格转换成普通股:

每股15元;

优先股发行价的110%加应支付的股利。

普通股价格按照转换时的公允价值确定。

首先,需要明确的是,无论是情景三还是四,小米与E/F签订的合同都是衍生金融工具合同,因为相当于给优先股嵌入了一个看涨期权。不同的是,情景三中,如果一年后E选择转换,是按照固定的1:1的比例进行转换。这与情景一其实是类似的,相当于E购买小米的股票,只不过,一年后才能拿到股票,所以小米与E的合同可以划分为权益(可以暂时这样理解)。

而情景四中,小米未来需要还的“债”是不固定的,正常情况下是“15元和优先股发行价的110%加应支付的股利”二者中的较高者,如果转换,未来需要支付的股票数量也是不固定的,需要按照转换时股票的公允价格进行转换。这就与情景二类似,相当于是把转换时的等值股票转换成现金,再用来履行支付义务。这种情况下,小米与F的合同应该划分为一项债务。而且,只要未来需要支付的金额和未来需要支付的股票数量有一个是不固定的,合同就应该被划分为一项债务。

总结一下,如果合同是一项衍生金融工具,必须要有两个“固定”,即“固定对固定”,才能被分类权益。如果合同是非衍生工具,则只需要用于支付的股票数量是“固定”的。

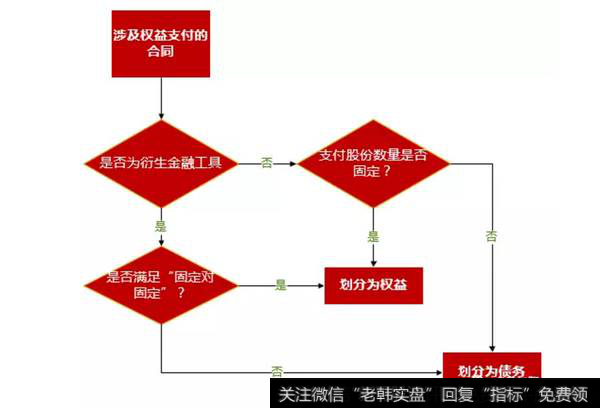

下图是为大家总结的,涉及到权益支付时,如何判断合同应该划分为负债或权益的思维导图。

判断合同应该划分为负债或权益的思维导图。

03同时包含债务工具和权益工具的合同如何处理?

上文中给大家分析了如何判断一项金融工具是债务工具还是权益工具,但很多情况下一项工具中是同时包含债务和权益的成分的。IFRS准则将同时包含权益成分和债务成分的金融工具称为复合金融工具(CompoundFinancialInstrument)。

在现实情景中,通常需要对复合金融工具中的债务成分和权益成分进行拆分,把更像是“债”的部分放到金融负债的篮子里,把更像是“股”的部分放到权益的篮子里,分别按照各自的会计处理方法进行会计处理。

当然,有时候即使有像“股”的条款却也拆不出来一个单独的权益部分,这时候就需要整体按照金融负债进行计量。或者如果企业认为拆分计量过于繁琐或是将优先股整体金额分配到债务和权益部分存在困难,也可以直接整体按照金融负债计量。

再以上文中情景三的例子给大家解释一下。

情景三

2018年6月29日,小米向小伙伴E发行可转换优先股100股,每股10元,小米普通股当前为15元/股。合同约定,一年后E可以按照1:1的转换比例将优先股转换成普通股。如果一年后小米股价大涨,则投资者可以选择执行这一“可转换权”,将优先股转换为普通股;但如果小米业绩不如预期,一年后股价下跌,投资者认为转换成普通股对自己不利,则可以放弃这一转换权,从而规避风险。

通过上文的分析已知其中的“可转换权”满足“固定对固定”原则,应该划分成权益工具,但同时,优先股中还包括定期支付利息等债务性的条款。这种情况下,小米与E的合同就是一项复合金融工具,会计计量时,可以选择把其中的债务成分和权益成分进行拆分分别处理。那么,具体如何拆分呢?

权益一直以来都是一个剩余科目,把资产用于清偿负债后剩余的由所有者拥有的部分称为权益。拆分符合金融工具时,也是运用同样的道理。首先,计算出复合金融工具的债务成分价值,然后用整体价值减掉债务成分的价值,剩余的就是权益成分的价值。

那么,债务成分的价值具体如何计算呢?还以情景三为例,可转换优先股本质上是一项债务+可转换的看涨期权。所以,可以通过将可转换优先股的股息和到期本金进行折现,得到的价值就是债务成分本身的价值。

04小米可转换可赎回优先股如何分类?

4.1小米可转换可赎回优先股条款

根据小米的招股书,其可转换可赎回优先股条款如下:

(1)固定股息权

按初始投资额享有年利率为8%的非累积优先股股利。优先股股利支付完毕之前,不得支付普通股股利。

(2)转换权

①2015年7月3日后,优先股持有人有权将所持有优先股转换为B类普通股;

②或在达到下列条件时,优先股将自动转换为本公司的B类普通股:

(i)完成合格上市(在约定的交易所上市,上市时市值达到一定金额);或

(ii)经一定比例的优先股股东的同意。

(3)投资方的赎回权

如果2019年12月23日前没有完成合格上市,则自该日起,除F轮优先股股东外的其他优先股股东或多数F轮优先股股东均有权要求本公司以如下价格孰高赎回行使该权利的优先股股东所持有的所有优先股:

(i)投资成本加年8%的复利及已计提但尚未支付的股利;或

(ii)赎回时点优先股的公允价值。该公允价值需要由本公司和多数投资者选定的独立第三方评估机构按照合理的估值方法确定。估值时不应考虑任何流动性或少数股权折扣的影响。

(4)优先受偿权

当本公司发生清算、破产或其他自愿或非自愿的解散事件时,于偿清所有债权人的债务及根据法律可能须优先偿还的债务后,须按下列方式向本公司股东作出分配:

①每名优先股股东因拥有有关股份,可就所持各系列优先股按优先级优先于其他系列优先股及普通股或任何其他类别或系列股份股东收取本公司任何资产或盈余资金分配,金额等于E系列优先股、D系列优先股、部分C系列优先股、部分B系列优先股及部分A系列优先股各自适用的发行价百分之一百(100%)另加相关优先股应计或已宣派但未支付的股息,或除上述股份外其他系列优先股各自适用的发行价百分之一百一十(110%)另加相关优先股应计或已宣派但未支付的股息。

②若可供分配的资产及资金不足以向相关股东全部支付优先受偿的金额,则按以下顺序向优先股股东支付清算优先受偿的金额:第一为F系列优先股股东,第二为E系列优先股股东,第三为D系列优先股股东,第四为C系列优先股股东,第五为B系列优先股股东,最后为A系列优先股股东。

(5)剩余财产分配权

公司清算完成后有剩余资产的,须基于各股东当时按经转换基准所持普通股数目,按比例分派予优先股及普通股股东。

根据小米披露的优先股条款,其优先股股东有固定股息权、转换权、赎回权、优先受偿权和剩余财产分配权。其中,固定股息权、优先受偿权、赎回权都有很明显的债务性工具的特征,而转换权和剩余财产分配权似乎又有点像权益工具,到底该如何划分的确是一个很头疼的问题。

4.2小米可转换可赎回优先股划分方法

接下来,我们再看看小米集团的可转换可赎回优先股到底该如何划分。小米发行的优先股同时具有“可转换权”和“可赎回权”,相当于给优先股嵌入了看涨期权,同时具有权益和债务的成分,是一项复合金融工具。需要对权益和债务成分进行区分,应该按照IFRS对衍生金融工具的规定,即是否满足“固定对固定”的条件,来进行下一步判断。

首先,我们先看看“可赎回权”。

根据小米披露的优先股条款,优先股股东可以按“投资成本加年8%的复利及已计提但尚未支付的股利或赎回时点优先股的公允价值”二者孰高的价格行使“赎回权”,即赎回的价格是不确定的,因而不符合“固定对固定”的原则。因而,小米的可赎回权要划分为金融负债。

其次,我们再来看看“可转换权”。

①2015年7月3日后,优先股持有人有权将所持有优先股转换为B类普通股;

②或在达到下列条件时,优先股将自动转换为本公司的B类普通股:

(i)完成合格上市(在约定的交易所上市,上市时市值达到一定金额);或

(ii)经一定比例的优先股股东的同意。

根据固定的比例转换,如一股换一股,还是依据转换时各自的公允价值按照一定比例转换,两种确认方式是不同的。

转换时的公允价值按一定比例转换

如果是这种情况,则不符合IFRS的“固定对固定”原则,可转换权也应该划分为一项债务工具。

这种情况下,小米集团的可转换可赎回优先股整体按照金融负债进行会计处理。

假设按固定比例转换

如果是按照固定比例转换,则符合“固定对固定”原则,这种情况下,可转换权就是一项权益工具。小米集团需要将债务部分和权益部分分别计算。

小米招股书披露了转换为B类普通股所需要的条件,即在上市以后每股优先股将自动转换为一股B类股份。属于按照固定比例转换。

不过,根据小米集团披露的信息,其将可转换可赎回优先股整体按照金融负债进行计量,这可能是分别计量过于繁琐,而且,合同条款设计复杂,很难区分出债务性成分的价值,索性直接整体按照金融负债计量。

05总结

小米招股书掀起了一波可转换可赎回优先股研究热潮,但其实,可转换可赎回优先股并不是什么新鲜的东西,19世纪的时候就已经开始在美国大量使用。但为什么我们很少在A股中见到这类优先股呢?

主要是有这类优先股条款的通常是一些互联网公司,而我国互联网公司又多赴境外上市。导致A股很少见到可转换可赎回优先股这样的案例。

但是,随着我国会计准则不断的与国际财务报告准则趋同,我国的会计准则对这样的金融工具的会计处理基本是与IFRS完全一致的,随着A股制度不断变革,相信不久的将来A股也将迎来一大波有类似小米这种具有可转换可赎回优先股的公司。

会计准则具有经济效果,依据不同的准则所呈现出的企业面貌可能完全不同。小米可转换可赎回优先股会计处理所导致的荒唐结果,引发很多人吐槽会计准则。

不过,这件事也需要辩证来看,准则在这方面的规定是存在很大问题的毋庸置疑。但也正是因为准则的经济后果性,所以修订起来也需要更加谨慎。如果将小米可转换可赎回优先股划分为权益的话,假设优先股股东真的行使“赎回权”而非“转换权”,对企业的打击可能也是致命的,如果体现在报表中为负的利润,可以提醒投资者注意这一可能的风险。而且,事先的亏损也能防止利润超分配问题。

以上是关于[转帖]什么是“可转换可赎回优先股”?小米集团实例详解的主要内容,如果未能解决你的问题,请参考以下文章

[转帖]华为一枝独秀!Q3国内智能手机出货量公布:Ov小米iPhone侧目