赚钱有道,增加睡后收入

Posted attitudes

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了赚钱有道,增加睡后收入相关的知识,希望对你有一定的参考价值。

四.《好好赚钱》简七理财

前言:投资的本质 是 整体认知的财务变现,好好赚钱 ≠ 好好工作

(1)大部分人会以为读会计、金融学科的学生,一定能够做好理财。实际上,有很多在会计事务所、银行工作的人,压根就没有思考过“如何理财”这个问题。

(2)20世纪20年代,有个美国人为证明买债券比买股票好,统计了过去几十年股票和债券的表现,发现债券对通货膨胀毫无抵抗力,而股票可以转移通货膨胀。于是携程了一本书《用普通股进行长期投资》。

(3)99%的人想过1%的生活,想实现财务自由。最新报告认为,财务门槛在一线城市是2.9亿元,二线城市是1.7亿元。

财务自由:a. 不是赚更多的钱,而是认真赚钱,始终有想做的事、想去的地方。

被动收入刚好可以覆盖日常消费所需。实现收支储投平衡。

b. 财务自由度 = 投资净收入(被动收入)/ 总支出 ≥15%

c. 80%的人积累到第一桶金主要来自储蓄,其次是额外所得。以低风险投资为主,少了资金做一些高风险的投资,如P2P、基金、股票。

d. 如果你发现了一很棒的投资组合,一定要长期持有,赚取更多利润,而不是频繁交易,这样会错过正确的市场时机。

好好赚钱 包括两部分:思维升级 + 上手实践

(1)思维升级

所有的问题都和思维有关,猎豹移动CEO傅盛说:“认知,几乎是人与人之间唯一的本质差别。技能的差别是可量化的,技能在累加,也只是熟练工种。”

要想抓住多个行业的大机遇十分困难,但是通过投资,可以轻而易举的参与到各行各业中,能够突破地域、体力等限制。 当我们沉淀了越来越多的智慧和成熟的三观,“投资成了人生最后一份好职业”。

(2)上手实践:我们往往夸大了1年能发生的改变,低估了5年的力量。

总结

A. 理财第一步——富人思维(注重 长期回报 和 花钱后的好处)

B. 保险保障(投资之前先投保、优先考虑家庭收入主要贡献者)

C. 马拉松式存钱(10/50法则 + 减少拿铁因子) 复利效应(1.01和0.99的区别)

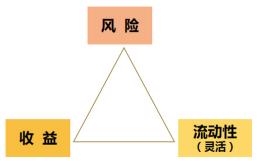

D. 理财自律-平衡法则(储蓄-消费、收益-风险)——2分析4原色

E. 银行理财(投资4原色 + 投向 + 风险等级、 谨防投资理财变保险——中国理财网)

F. 极简投资 = 长期投资 = “睡得着”的投资方式

a. 每月定投+分批买入 b. 每等分20%,共5等分——每年动态平衡:重新分配

极简理财风险:波动风险(用时间去抹平) + 系统性风险(全球金融风暴、概率小)

G. 理财最后一步——投资自己(主动收入:用时间换钱)

+ 理财(被动收入:不工作也能赚)

= 定位金钱观,掌控生活、掌控幸福

H. 1元小课:0基础3步理财——收支储投平衡

“年龄幻觉”:月入2万存不下钱,本来认为3年存50万不是什么问题。

第一步:写下5个近5年想实现的愿望和所需金额(50万)

第二步:计划:储蓄+保障? 升职加薪的方案?每年加薪幅度和年终奖?

第三步:现实和目标的差距?

复利效应:Excel表格的=FV(7%,70,70000,0)

(1)吸引力法则:积极关注和追求财富自由,越能提高变得富有的概率。

a. 衡量价值:标尺是金钱获取的好处,而不是把囤积金钱本身当做金钱的价值

b. 注重长期回报,理性选择

Tips :10min / 48h冷却法 + 物理距离隔离(每月拿出10%强制储蓄)+ 未来收益

(2)投资之前先投保:保险是转移生活中重大风险的工具。

心态:

a. 买保险应该是“保险永远不出险”的心态,不应该是“保险不出险,钱就白花了”的心态。

b. 同样,购买保险优先考虑纯保障的产品,而不应该带理财属性、储蓄返还的功能,这样的产品有多贵?

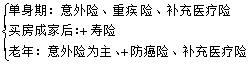

普通家庭常见4类保险:意外险、寿险、

重疾险(按照合同约定、全额给付且金额固定)、补充医疗险(先行垫付事后报销、无额外补偿)

人生阶段和家庭角色配置

(3)存钱 = 马拉松:轻松 + 持续的小目标

10/50法则:基本工资的10% + 50%的奖金补贴

拿铁因子:日常生活中可有可无的习惯性支出

复利效应:只要花足够长的时间深耕某一领域,即使成不了大师,也会在能力上有质的飞跃。

(4)理财自律平衡法则

A. 平衡消费和储蓄,储蓄 = 未来的消费

“搬家炸裂法” + “多买资产”不买负债(长期回报)

B. 平衡收益和风险

前段时间爆红的P2P网贷,坑了不少投资者。大多数人都是冲着高收益去的,盲目跟风,却在风险降临时才发现对于自己购买的投资品“一问三不知”,一定要遵循“不懂不投”的原则。

(5)银行理财产品(把钱委托给银行去投资,收益给客户,但中间会收取管理费) ≠ 存款(客户是债主)

银行作为中介,可能会阀型自己的理财产品(基金、保险、国债),或代销其他金融产品,用户的钱会被投资到不同类型的投资品中,比如现金类产品、债券、信托、外币等。其原理和存钱完全不同。

投资门槛一般为5万元,现规定出台,投资门槛越来越低,未来可能会到1万元了。

A. So,要投资,:理财“不可能三角”:风险小、收益大、随存随取的理财产品几乎没有

B. 细节:风险提示、保本or不保本、风险等级(R1-R5)、投向、投资产品4原色比例

C. 谨慎:投资理财变保险

——查验:资产管理人、正规渠道官网/柜台、产品登记编号(=身份证,银监会备案,中国理财网)

想要更详细地了解银行理财相关内容,可以查看《好好赚钱》第七章和第八章。

|

2分析 |

a. 产品收益多少?收益率固定还是浮动?可以参考的收益历史? b. 把钱投到了哪里?怎么赚钱的?有哪些风险?什么时候能取回来? |

|

4原色

基础投资品 |

以下风险依次上升,但不是绝对的,具体产品具体分析,找到适合的投资组合 a. 现金类:3%,货币基金、定期存款、国债逆回购 b. 债权类:P2P、国债、企业债 c. 权益类:10%,股票,长期收益高,风险大波动大 d. 商品实物类:黄金、石油、大豆 |

(6)极简投资:因为复利效应需要尽早实践投资

方法1:每月定投 + 分批买入(避免一次性买在高点,风险大)

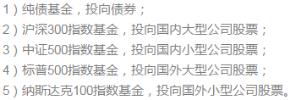

方法2:5只每等分20%——每年一次动态平衡:重新均等分20%

A. 主观判断标准:“睡得着”的投资方式,即如果资产波动严重影响了正常生活,说明风险大不适合。

B. 波动风险+系统性风险(全球金融风暴、概率低):极简投资是一种长期投资,巴菲特说“如果你不准备持有一只股票10年,那么练10分钟也不要有”。需要用3、5、10年去抹平投资的涨跌波动。

主动型基金 / 被动型基金:尤其是美国成熟的市场,被动指数型基金长期看并不比主动型基金。

5只等分20%基金组合 = 1只债券 + 4只股票(合理资产配置分散风险,国内外股票波动往往不同,一个跌可能一个涨,很容易出现“东边不亮西边亮”)

(7)理财最后一步:投资自己 = 马拉松(耐力、持久)

把钱用在提升能力上,培训、健身、课程等。

欲戴王冠必承其重——财 = = 实力(脑力、体力、心力、人脉等)

收益=本金*收益率,so,主业收入对于刚进社会的年轻人来说是相当重要的一步财富来源和基础。

以上是关于赚钱有道,增加睡后收入的主要内容,如果未能解决你的问题,请参考以下文章