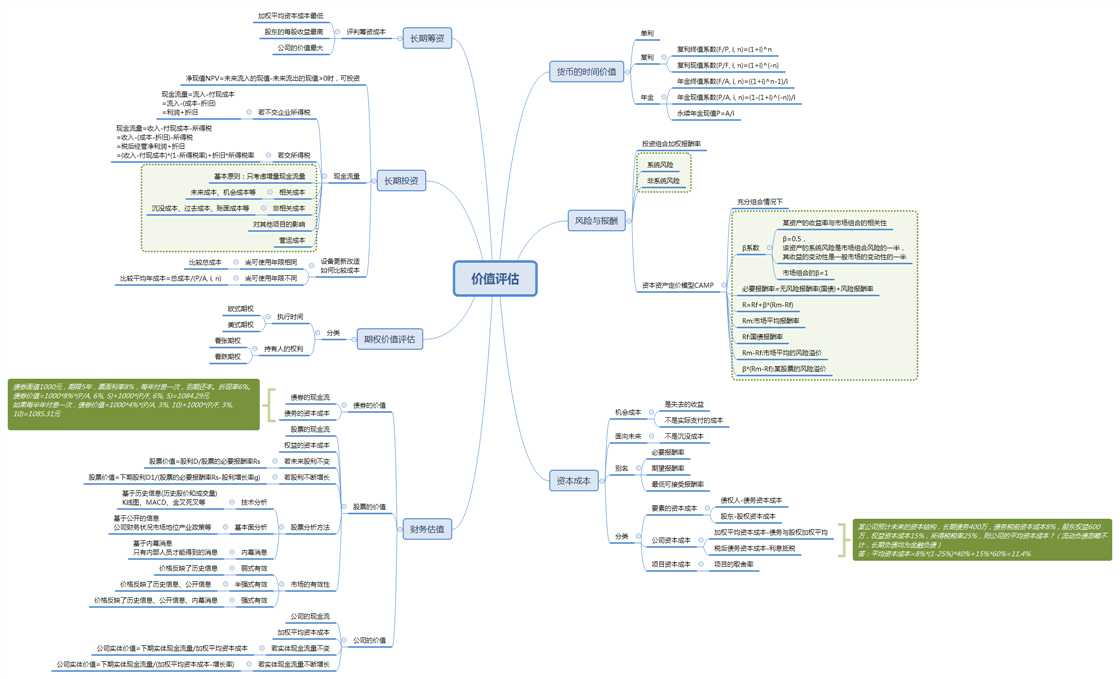

20200214价值评估

Posted bitzhuwei

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了20200214价值评估相关的知识,希望对你有一定的参考价值。

20200214价值评估

-

货币的时间价值

-

单利

-

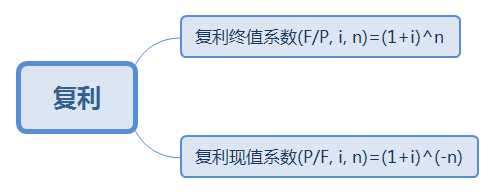

复利

-

复利终值系数(F/P, i, n)=(1+i)^n

-

复利现值系数(P/F, i, n)=(1+i)^(-n)

-

年金

-

年金终值系数(F/A, i, n)=((1+i)^n-1)/i

-

年金现值系数(P/A, i, n)=(1-(1+i)^(-n))/i

-

永续年金现值P=A/i

-

-

风险与报酬

-

投资组合加权报酬率

-

系统风险

-

非系统风险

-

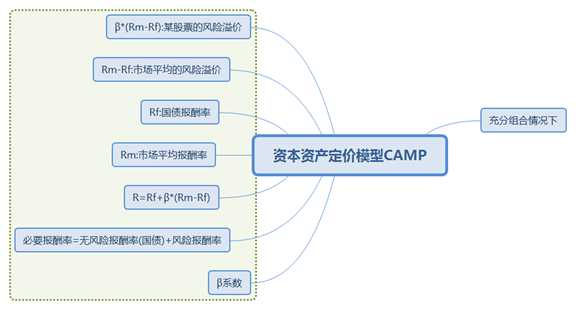

资本资产定价模型CAMP

-

充分组合情况下

-

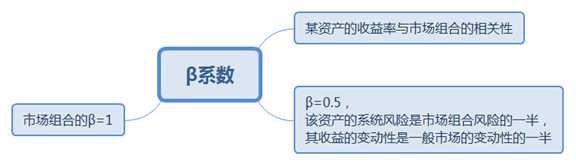

β系数

某资产的收益率与市场组合的相关性

β=0.5,

该资产的系统风险是市场组合风险的一半,

其收益的变动性是一般市场的变动性的一半市场组合的β=1

-

必要报酬率=无风险报酬率(国债)+风险报酬率

-

R=Rf+β*(Rm-Rf)

-

Rm:市场平均报酬率

-

Rf:国债报酬率

-

Rm-Rf:市场平均的风险溢价

-

β*(Rm-Rf):某股票的风险溢价

-

-

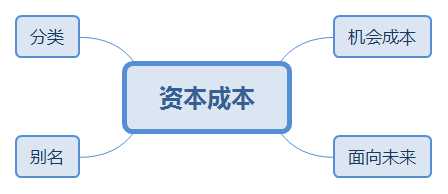

资本成本

-

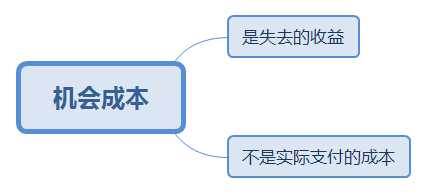

机会成本

-

是失去的收益

-

不是实际支付的成本

-

面向未来

-

不是沉没成本

-

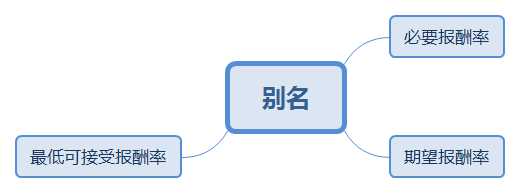

别名

-

必要报酬率

-

期望报酬率

-

最低可接受报酬率

-

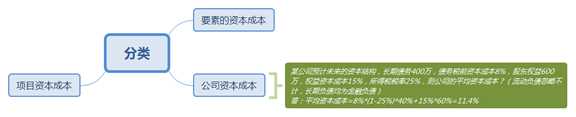

分类

-

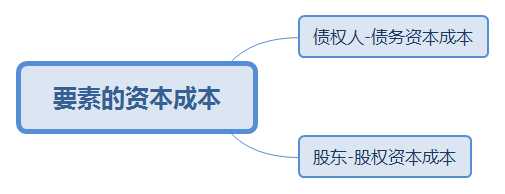

要素的资本成本

债权人-债务资本成本

股东-股权资本成本

-

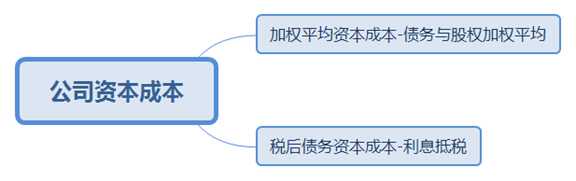

公司资本成本

加权平均资本成本-债务与股权加权平均

税后债务资本成本-利息抵税

-

项目资本成本

项目的取舍率

某公司预计未来的资本结构,长期债务400万,债务税前资本成本8%,股东权益600万,权益资本成本15%,所得税税率25%,则公司的平均资本成本?(流动负债忽略不计,长期负债均为金融负债)

答:平均资本成本=8%*(1-25%)*40%+15%*60%=11.4%(公司资本成本) -

-

财务估值

-

债券的价值

-

债券的现金流

-

债务的资本成本

-

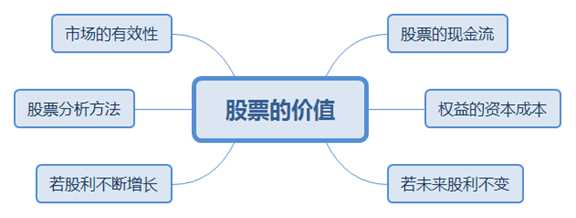

股票的价值

-

股票的现金流

-

权益的资本成本

-

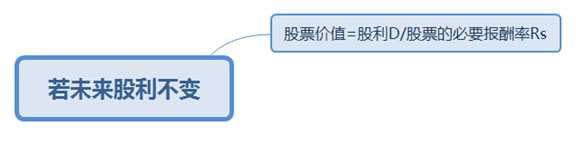

若未来股利不变

股票价值=股利D/股票的必要报酬率Rs

-

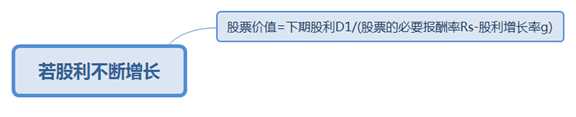

若股利不断增长

股票价值=下期股利D1/(股票的必要报酬率Rs-股利增长率g)

-

股票分析方法

技术分析

基于历史信息(历史股价和成交量)

K线图、MACD、金叉死叉等基本面分析

基于公开的信息

公司财务状况市场地位产业政策等内幕消息

基于内幕消息

只有内部人员才能得到的消息-

市场的有效性

弱式有效

价格反映了历史信息

半强式有效

价格反映了历史信息、公开信息

强式有效

价格反映了历史信息、公开信息、内幕消息

-

公司的价值

-

公司的现金流

-

加权平均资本成本

-

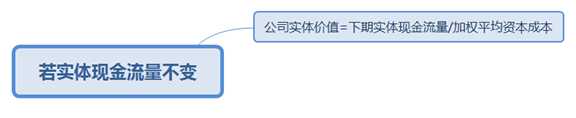

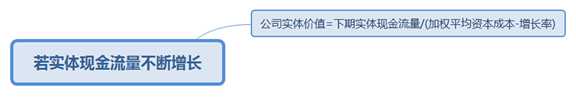

若实体现金流量不变

公司实体价值=下期实体现金流量/加权平均资本成本

-

若实体现金流量不断增长

公司实体价值=下期实体现金流量/(加权平均资本成本-增长率)

债券面值1000元,期限5年,票面利率8%,每年付息一次,到期还本。折现率6%。

债券价值=1000*8%*(P/A, 6%, 5)+1000*(P/F, 6%, 5)=1084.29元

如果每半年付息一次,债券价值=1000*4%*(P/A, 3%, 10)+1000*(P/F, 3%, 10)=1085.31元(债券的价值) -

-

期权价值评估

-

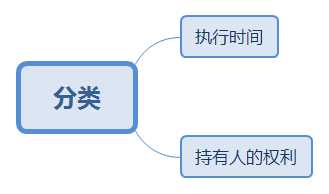

分类

-

执行时间

欧式期权

美式期权

-

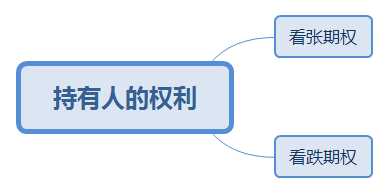

持有人的权利

看张期权

看跌期权

-

-

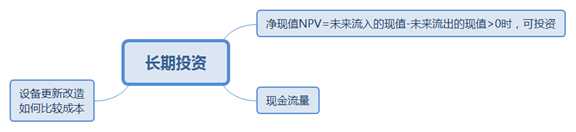

长期投资

-

净现值NPV=未来流入的现值-未来流出的现值>0时,可投资

-

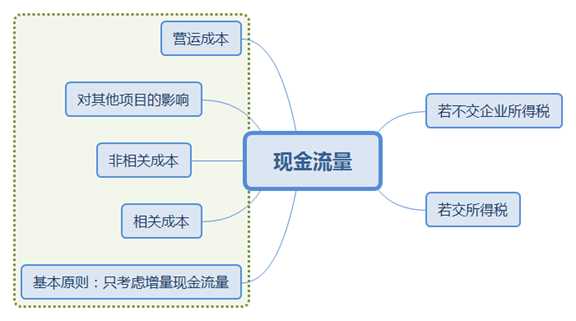

现金流量

-

若不交企业所得税

现金流量=流入-付现成本

=流入-(成本-折旧)

=利润+折旧-

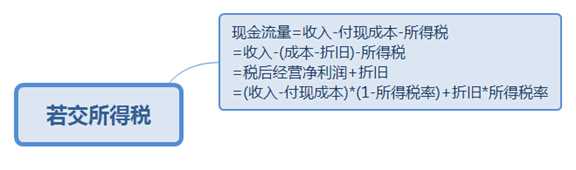

若交所得税

现金流量=收入-付现成本-所得税

=收入-(成本-折旧)-所得税

=税后经营净利润+折旧

=(收入-付现成本)*(1-所得税率)+折旧*所得税率-

基本原则:只考虑增量现金流量

-

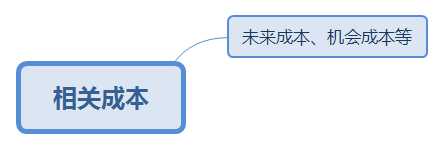

相关成本

未来成本、机会成本等

-

非相关成本

沉没成本、过去成本、账面成本等

-

对其他项目的影响

-

营运成本

-

设备更新改造

如何比较成本

-

尚可使用年限相同

比较总成本

-

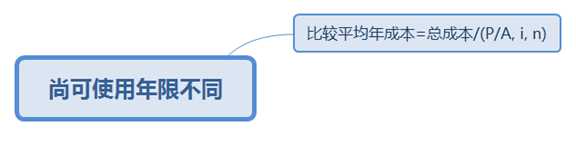

尚可使用年限不同

比较平均年成本=总成本/(P/A, i, n)

-

-

长期筹资

-

评判筹资成本

-

加权平均资本成本最低

-

股东的每股收益最高

-

公司的价值最大

-

以上是关于20200214价值评估的主要内容,如果未能解决你的问题,请参考以下文章