ETF场内基金:AI量化投资最佳切入点(数据篇)

Posted AI量化投资实验室

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了ETF场内基金:AI量化投资最佳切入点(数据篇)相关的知识,希望对你有一定的参考价值。

原创文章第77篇,专注“个人成长与财富自由、世界运作的逻辑, AI量化投资”。

关于量化的基础知识,前面说得差不多了。

后面要开始实战。

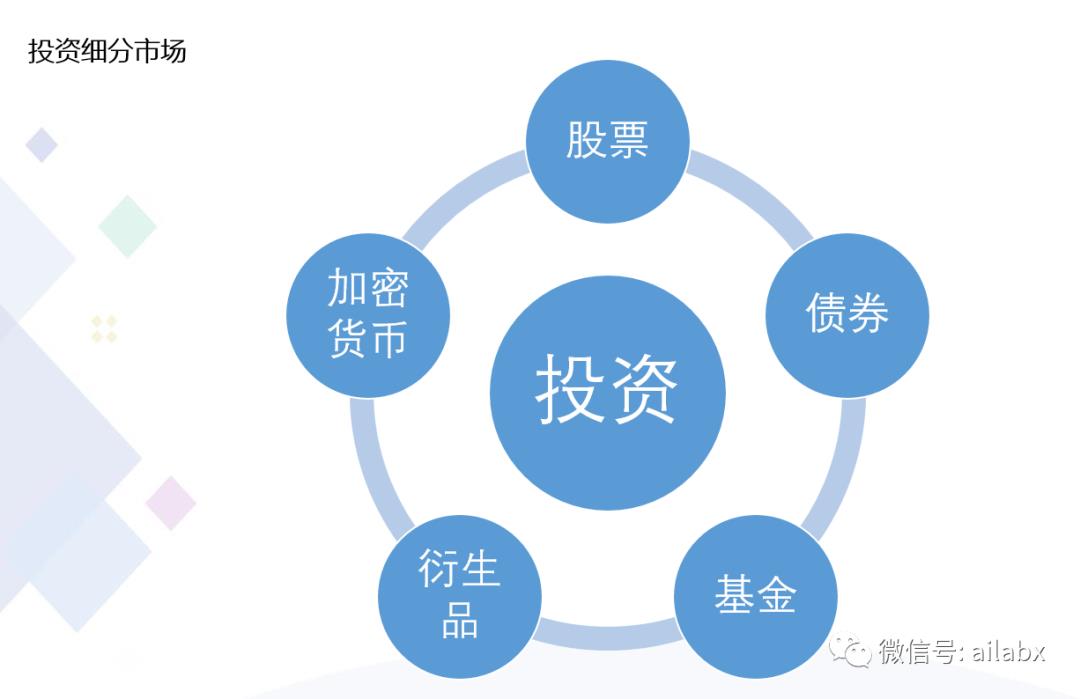

量化的细分市场很多,如下图所示:

再从风险收益来看,从基金到加密货币,从“保守”到“激进”。

这里指的保守,当然是“主动管理”里的保守。还是更保守的就是“大类资产配置”。

关于实战,我选择的“战场”是ETF。

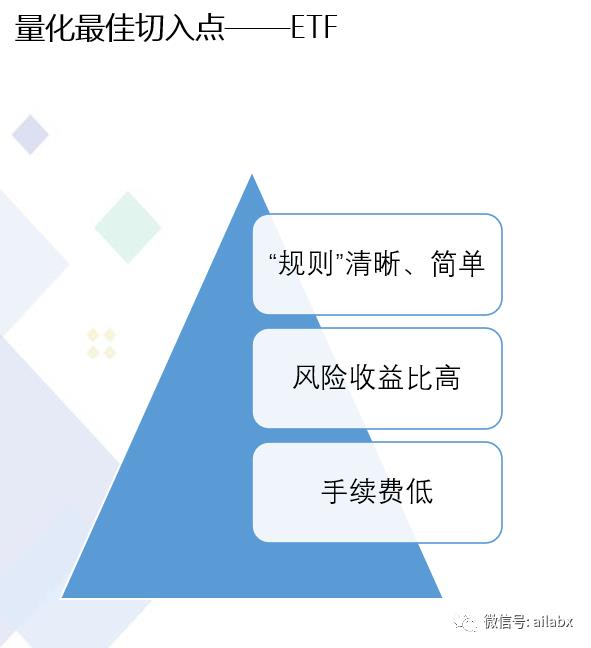

一般的专栏讲量化,要么期货(CTA),更多是股票。为何我跳过股票而选择ETF?

我们说过,越宏观的东西规律越稳定,越微观越随机。ETF背后是指数,可以是行业,可能是市值,也可能是红利这样的smart beta。在一定的时间段相对稳定 。相对下来,股票背后是一家家公司,就算白酒都挺好,但不是谁都能成为茅台,更何况商战信息千变万化,要判断一家公司未来前景谈何容易。

指数基金是跨品种(货币,债券,可转债,FOF,商品,REIT…),跨市场的,覆盖香港,美国、日本,越南,德国…) ,具备跨市场和品类配置,对冲的可能。

ETF与主动基金相比规则更透明,不太依赖基金公司和基金经理。回头看,确实能找到不少多年超过市场基准的明星基金经理,但往前看,你很难看清。去年风格切换,很多明星基金经理就没有反应过来。我们很难判断是正常回调,还是他从此泯然于众人。而ETF就是被动执行规则,因子规律清晰。另外,指数基金长生不死,做长线配置非常合适。

场内交易与场外基金相比手续费更低,部分还可以T+0交易。大类资产配置走场外可以定投,要主动管理走场内,可以灵活交易。

01 数据准备

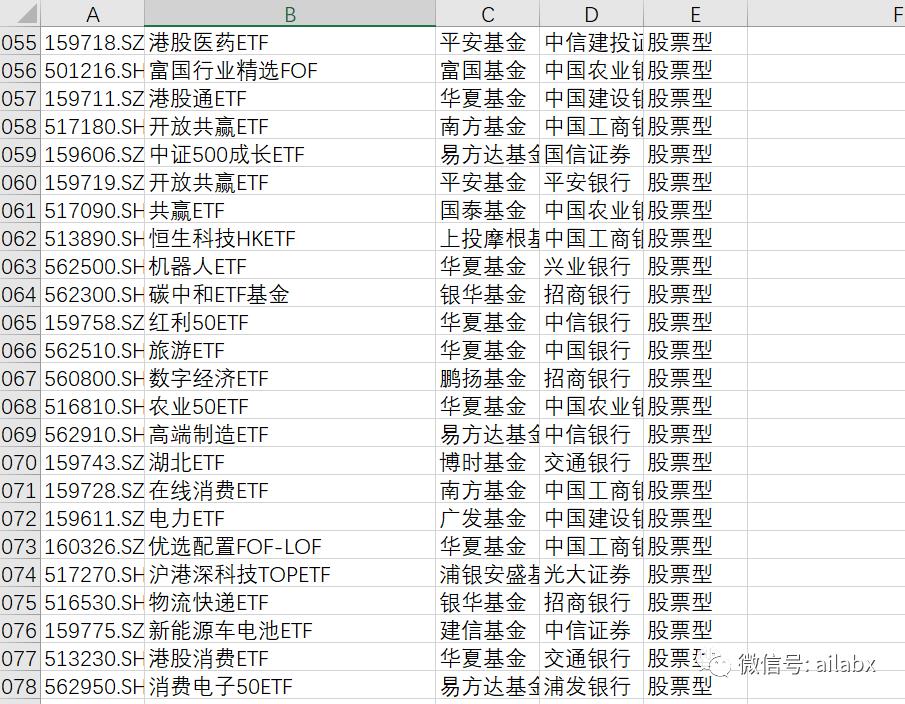

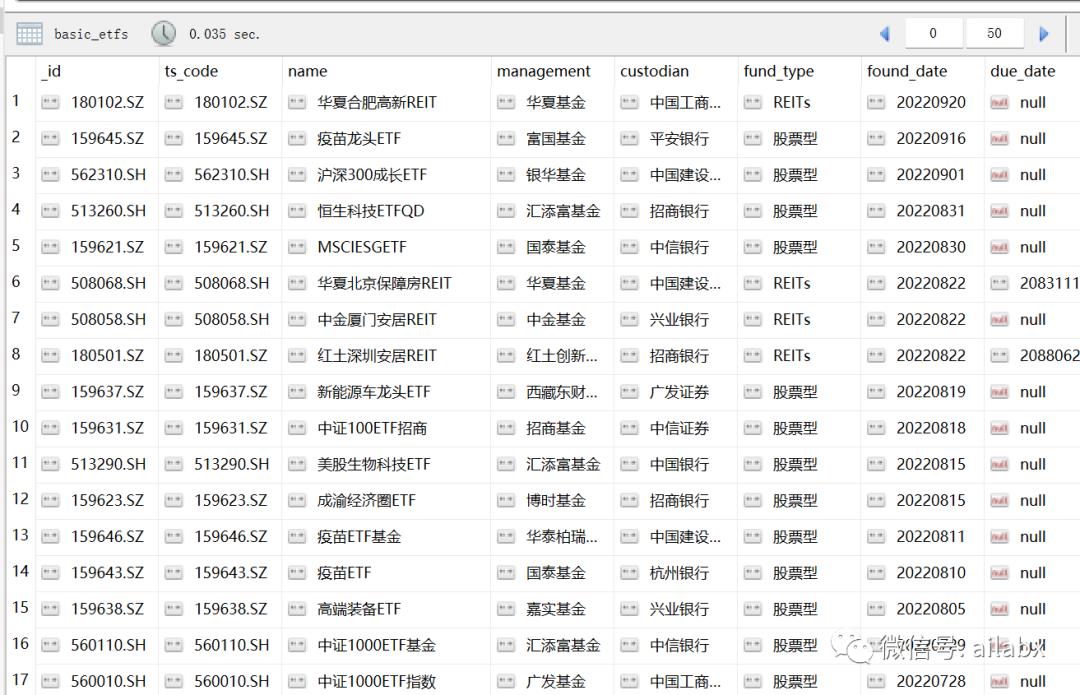

场内基金列表:

df = get_etf_basics()

df['_id'] = df['ts_code']

from common.mongo_utils import write_df

write_df('basic_etfs', df, drop_tb_if_exist=True)

一共1184支可交易的场内基金。

基金净值处理有两个细节。

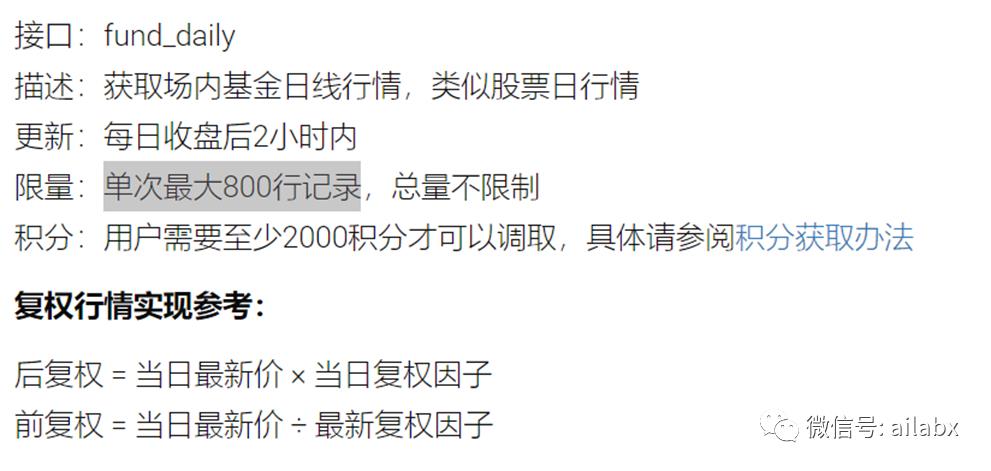

ts的接口每次只能取最新的800行,一些历史较久的基金,需要多次读取数据。

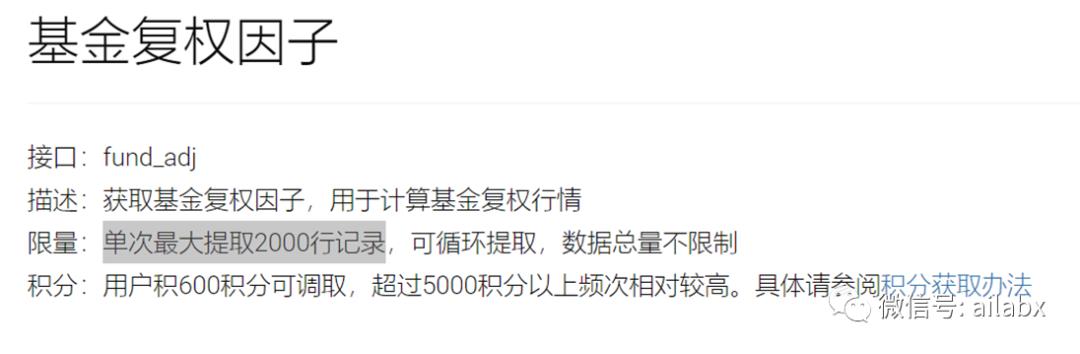

另外,复权因子每次限制2000行,同时复权因子需要还原补充到时间序列里。

这里用好两个参数,offset和limit。

offset从0开始,每次limit读800,offset递增800,若没有数据返回就退出循环。

def get_etf_quotes(code, date_start="", offset=0, limit=800):

# 拉取数据

df = pro.fund_daily(**

"trade_date": "",

"start_date": "".format(date_start),

"end_date": "",

"ts_code": "".format(code),

"limit": limit,

"offset": offset

, fields=[

"ts_code",

"trade_date",

"open",

"high",

"low",

"close",

"vol",

"amount"

])

df.dropna(inplace=True)

if len(df) == 0:

return None

return df

def get_all_quotes(code):

offset = 0

df = get_etf_quotes(code, offset=0)

print(df)

all = [df]

while (df is not None):

print('===========================offset====================', offset)

offset += 800

df = get_etf_quotes(code, offset=offset)

all.append(df)

df_all = pd.concat(all)

df_all.dropna(inplace=True)

df_all.set_index('trade_date', inplace=True)

return df_all

以“后复权”的方式保留——我们回测时,都以“后复权”的价格进行。

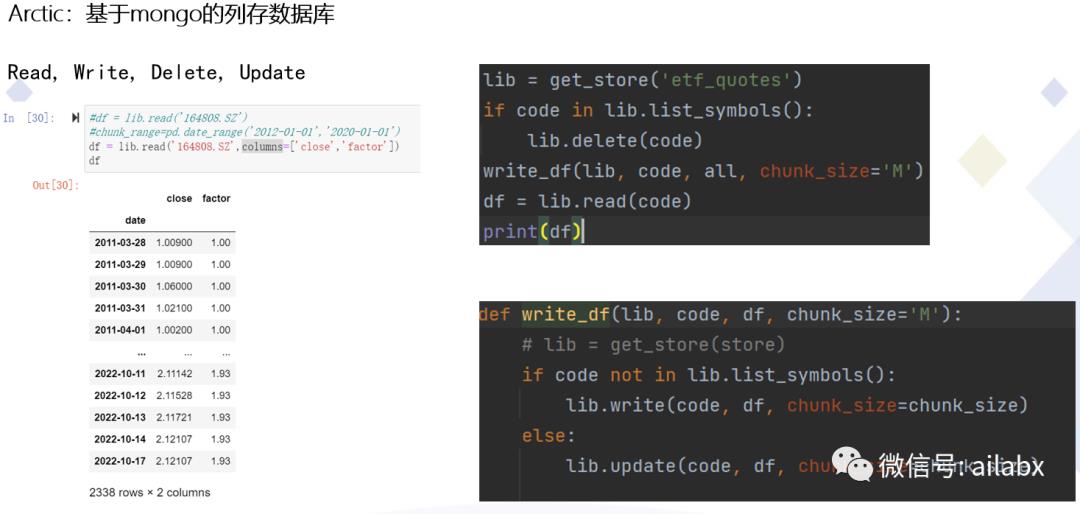

02 Arctic:基于mongo的列存数据库

Arctic由MAN AHL于2012年开发,并于2015年开源,Arctic 构建在MongoDB之上,针对数值数据的高性能数据库。

在量化投资中,可以用来存储海量的Tick级行情数据。它支持 Pandas、 numpy 数组和 pickle 对象,并支持其他数据类型和版本控制。每个客户机每秒可以查询数百万行,网络带宽达到10倍的压缩,磁盘达到10倍的压缩,每个 MongoDB 实例每秒可扩展到数亿行。

列存数据库写入,读出都非常快,一会会功夫,1000多支场内基金的历史数据就都入库了。

明天基于arctic,结合backtrader构建策略,开始实战。

投资常识-基金-场内场外

https://xueqiu.com/3079173340/74791340

根据交易场地的不同,我们分为场内基金和场外基金,他们的主要区别有:

-

交易渠道不同。场内购买基金是在证券公司开户后,通过证券公司交易软件进行交易;而场外购买基金是通过银行柜台、网银、证券公司柜台、基金公司网站等渠道交易。

-

交易对象不同。场内能购买的基金是LOF基金、ETF基金和封闭式基金,场内基金不能做定投,不能进行转换;而场外可以购买全部开放式基金,包括LOF基金和部分ETF基金,场外基金大多数可以做定投和进行转换。

-

交易费率不同。场内买入或卖出单向交易费率最高不超过0.3%;而场外申购费率一般为0.6%~1.5%,赎回费率一般为0.5%。

-

到账时间不同。场内基金购买后T+1个工作日可卖出,资金T+1个工作日到账;场外基金申购后T+2个工作日可赎回,资金T+1个工作日到账。

-

交易价格不同。场内购买是按股票交易方式进行,根据供求关系,以适时撮合价交易,价格在交易日的不同交易时间是不同的;场外申购是未知价,以净值为价格进行交易,每天只有一个价。

-

分红方式不同。场内购买基金的分红方式只有现金分红;场外购买基金的分红方式有现金分红和红利再投资两种分红方式。

相对涞水场内基金更方便,t+1结算,场外寄涉及手续更复杂,结算时间也更长。

以上是关于ETF场内基金:AI量化投资最佳切入点(数据篇)的主要内容,如果未能解决你的问题,请参考以下文章