个税计算方法2022税率表(附2022个税申报保姆级攻略)

Posted

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了个税计算方法2022税率表(附2022个税申报保姆级攻略)相关的知识,希望对你有一定的参考价值。

参考技术A打工人看过来,2022年个税申报开始了 (从2022年3月1日持续到2022年6月30日) ,明天记得登陆下个税app,查查你是要退税还是要补税~

去年我身边退税最多的一个朋友,拿回2万多!

顺带提醒两点:

1.年终奖依然可以单独计税

原本,咱们的年终奖,有两种计税方法可选:

A:做为全年一次性收入,单独计税

B:并入综合所得计税

两种计税的算法不同,总体讲, 收入低,选B会更划算;收入高,那选A划算。

比如小明月入1万,年终奖发了3万:

并入综合所得,他要交税3000块;

单独计税,只交900块。

为了鼓励大家申报个税,税务部门对A设置了3年过渡期,即,在2021年12月31日前,年终奖可以单独计税。

去年过渡期结束,按道理,以后年终奖都要合并计税了。

但经济实在太差,赚钱不易,为体恤打工人,2020年12月29日的国务院常务会, 决定将“单独计税”再往后延一年(至2023年底)。

所以,今年的个税申报,咱们还有选择权,哪个划算,你就选哪个。

2.什么保险能抵扣个税?

只有 税优健康险 、 税延养老险 , 以及 公司有给交年金 (国内一般只有国字头企业才给员工交年金,连腾讯都不交) ,才能抵扣个税 (后面有详细解释) ;

税优健康码是一串18位的数字,保单上就有,照着填上去即可;你要是没找到,就找保险公司客服帮你查。

至于普通的重疾险、寿险、医疗险、意外险和养老保险,都不能抵扣个税。

下面送上退税实操干货,目录大白也列出来了,大家可以挑需要的看。

个税为啥要自己操作了? 如何退税?手把手教学 没退税还得补税,咋回事? 如何能合法地少交点税? 退税这几点一定要注意01

个税申报,为啥要自己操作了?

▿

退税,顾名思义,就是你税交多了,国家得还给你。有朋友忍不住吐槽:不交税才好呢,谁会多交税呀?

其实,也不是他们想多交,而是交个税的方式变了。

以前交税,主要由公司帮我们交,到发工资时,先扣社保、公积金,再扣税,最后到我们手里的,就是税后收入。而国外,比如美国,是由个人自己申报、自己交税。去年,咱们国家搞了个“个税改革”,把国外这套经验搬过来了。从2020年3月1日开始正式实行。

如果你没选“单位申报”,你就得自己申报个税。别问,不申报行不行。个税关乎我们的钱包,积极点,总没错的~

往严重了说,偷税漏税属于刑事犯罪,范冰冰、薇娅都是前车之鉴。所以,大家千万别不当一回事。

分享一个个税&五险一金计算器,平时每个月的缴纳金额可以自己直接计算得出~

点击直达:新个税&五险一金计算器

02

退税从哪来?

那退税具体个啥情况?这跟扣税方式有关系。 现在扣税,是预扣预缴。 即每月一扣,或有收入就扣。

每次扣多少?根据5000起征额来计算。

比如你工资才3000块,没资格缴税,不扣。

要是工资8000块,那扣90块的税。

看起来,把每月扣的税加起来,就是一年要交的税,我们姑且叫它“总税1”。但实际操作,没这么简单粗暴。

因为税务部门在第二年的3月1日-6月30日,会根据我们的年度汇总收入,再算一遍我们该交的税,姑且叫它“总税2”。

总税2有个计算公式,很复杂,简化一下:

总税2=(全年收入-60000年度免征额-其他免税收入)*税率-速算扣除数。

记不住也没关系,税务部门会帮你算好。那去哪里看这两个数呢?

很简单,下一个“个人所得税”APP。

用手机、身份证注册,注册后再登陆,绑定银行卡。然后,找到“首页-常用业务-综合所得年度汇算”:

按提示操作,就能看到总税1(即“已缴税额”)和总税2(即“应纳税额”)。

总税1和总税2的关系,分三种。

第一种:总税2=总税1,不退不补

说明你已经交的税,就是你该交的。问了一圈,不少朋友就这情况。

这说明啥? 说明这些朋友,就在一家公司上班,只有一份收入。 工薪族的朋友,不信,你可以打开APP看看是不是这样。

第二种:总税1>总税2

说明税交多了,要退税。你们肯定想知道:哪类人会多交税呢?

一是低收入的。

个税月免征额是5000,对应着年免征额是6万块。而前面说了,扣税是每月先扣一个数,年底再算总账。

就可能出现,按月算,要交税;但按年算,又不用交税的情况。

举个栗子。

小明,1月年终奖加工资,一共发了8000块,后面11个月则照常领工资,每月3000块。按5000的个税起征点算,小明1月得交90块的税。但,一算年收入,小明才41000块。

比个税年度6万块的免征额还低。那他其实不用交税。

已经交的90块,税务局就得还给他。

退税常见的第二类:是有多个收入的斜杠青年。

去年个税改革,一大变化—— 把稿酬、劳务酬劳、特许权使用费,和工资收入合并计税了。

而稿酬、劳务报酬等,800块就要交税,按20%的比例交。和工资收入合并计税后,变成5000块起交,已经能省点税。要是对应的税率再低于20%,那更能少交不少。

这种情况下,就会产生退税。所以,有兼职收入的朋友,比如学生党,别怪大白没提醒你,赶紧看看你能拿个多大的退税红包。

03

没退税反倒要补税,咋回事?

前面说的都是退税。那为啥有朋友要补税呢?

补税,就对应了总税1和总税2的第三种关系: 总税1<总税2。

即你已经交的税,比你实际要交的税少。自然得补上。

补税,一般也发生在有多份收入的朋友身上。

但跟前面说的“多份收入,退税”恰恰相反。它问题出在,不同收入渠道,分别报税后:

1)5000块免征额重复扣

2)采用了更低的税率

而税收部门,将你的年度收入汇总清算时,只扣1次免征额,且可能用一个更高的税率。

还是举栗说明:

小明当月换工作。到下个月时,他拿到了两份收入:前公司的,现公司的。

假设都是30000块。要是两家公司分别报税,即(30000-5000)*3%,就都扣走750块的税。但对于税务部门,小明当月的实际收入是60000块。

那他该交的税=(60000-5000)*10%-2520(速算扣除数)=2980。

看到没,原来的报税,少交了差不多一半。那小明自然得补呀~

04

能不能合法地少交税?

退税开心。补税,等于把吃进去的肉,再吐出来,心疼呀。

那有没有办法能合理合法地少交税呢?有。

做慈善这种高大上的方式,我就不说了。

普通人能利用上的,主要是「专项附加扣除」。

说白了,就是6种指定的花销,可以用来抵扣个税。

1.孩子上学

有一个孩子在上学,不管是幼儿园、小学、初中、高中、大学、研究生还是博士。

那每个月有1000块不用交税。

两个孩子,就是2000块。

2.自己上学或考证

学历教育,比如自考成人本科,每个月400块不用交税,最多48个月。

如果是职业考试,比如教师资格证,证书下来那一年,3600块可以免税;

3.首套房贷

每个月1000块,不用交税;

最多免240个月。

要是结婚了,家里有2套房,也只能拿一套出来免税。

4.房租

每个月800、1100、或1500块,具体免多少,看你的城市。

不过,要是申请了房贷免除,即使你真在租房,也不能再申请房租免除。

5.赡养老人

父母年纪得在60岁以上。

每月最多2000块。

不是独生子女,就得和兄弟姐妹一起分摊这2000。

6.大病治疗费

医保报销后,你自己出的钱,超过1万5。

可以申请免交个税,每年最多8万块。

你自己的不够,可以把配偶、子女的也加进来。

注意哦,以上大说的都是 税前扣除 。

比如2000块,不是说你直接少交2000块的税,而是说有2000块不用交税了。

至于具体少交多少,就看你有几项满足了。

想少交税,还是从「专项附加扣除」去多动动脑筋。

比如房租啦(房东不配合,只要你有合同,可以自己填上去)。

比如免税分配啦,是由一个人申请100%,还是两个人各申请50%(像有两个孩子的;婚前各有一套房的)。

不妨在个税APP上多测试下,说不定有惊喜哦~

05

这几点一定要注意

最后,针对这次个税申报,大白再提几个醒:

1.这次退税,个体户不包括,请自动忽略;

2.退税可以不操作,反正损失的是你自个的钱,就当给国家做贡献了。

但如果要补税的, 一定要补(400块以下,依据政策,可以不补)。且一定要在6月30日前补齐。

否则不仅要交滞纳金(每日万分之五);还会上征信,影响你贷款买房买车;再严重点,算刑事犯罪。

总之,依法纳税是每个公民的义务呀。别想逃,也逃不过(补税不补,税务部门可能直接从你收入里扣,一点不客气~)。

3.操作时,注意检查下你的收入对不对

有公司可能盗用了你的信息,来做假账(尤其是学生朋友),但税却是你出,那也别客气,APP直接举报。

4.目前有些收入是没统计的

比如房租、股票、股息、分红、境外收入……当然了,你想交税,你可以自己填上去~

最后,给大家送上一份人民日报的解读,要是看不懂,就结合上面的分析,多看几遍。

还还还有问题,直接问国家税务局12366~

今天这篇大家也可以收藏着。以后每年的3月-6月,都用得着。辛苦码字,大家点个赞哦~

你是退税?还是要补税?欢迎评论区分享~

你为什么要补缴个税(yeah,不搭边儿的知识又增加了)

转自:https://baijiahao.baidu.com/s?id=1667951240974557092&wfr=spider&for=pc

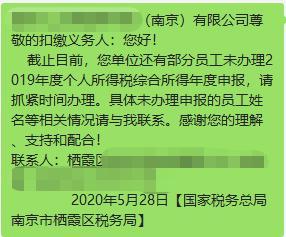

今天又收到了税务局发来的我公司未申报个税员工的催办信息。

我明天又要和同事聊聊个税了。

发工资的时候税款会被单位代扣下来,你看到工资条上的个税,会在心里想这次我个税是这个数字,但是到手了的钱再掏出来,心痛呀!我能理解需要补税的同事迟迟不申报的心情,我们来讲一讲单位每个月代扣代缴个税,为啥你还要补交个税。

我大概罗列了一下补交个税的情况:

2019年度中有换过工作。从一家单位离职到另一家单位上班。你除工资薪金收入以外,还有其劳务报酬、稿酬、特许权使用费收入。在两个以上单位任职受雇并领取工资薪金。这3种情况要补交个税的本质是一样的。

因为2019年取得的收入没有汇总在一起计算个税。

下面我们举例来说明。

张三2019年1月1日-2019年7月31日在甲公司工作。2019年8月1日在新单位乙公司任职。

假设张三在甲公司每月工资1万元,五险一金2000元,无专项附加项。张三在甲公司任职期间,甲公司为张三代扣代缴合计为630元。

我们来看一下计算过程。 应纳税额=70000(7个月税前收入)-14000(7个月五险一金)-35000(7个月减除费用)=21000 。由下图税率表可知。对应的税率3%,速算扣除数0。应纳税额=21000*3%=630元。

张三在乙公司的工资每月15000元,五险一金2000元,无专项附加扣除。截止2019年12月31日,张三在乙公司取得收入期间,乙公司为张三代扣代缴个人所得税 750元。

我们来看一下计算过程。应纳税额=60000(2019年9月-2019年12月共4个月税前收入)-10000(5个月五险一金)-25000(5个月减除费用)=25000元。

应纳税额=25000*3%=750元。

看到这里有人会说为什么在乙公司的收入是4个月的?五险一金是5个月的?

因为公司一般是隔月发工资,张三在甲公司工作时间为2019年1月-2019年7月,2019年2月-2019年8月这7个月取得收入。

在乙公司2019年9月-2019年12月取得4个月的工资。个人所得税是按照2019年1月1日-2019年12月31日这一整个自然年度内取得的收入作为计税依据。

2019年12月工资是2020年1月发放,应算在2020年所得里面。

社保和公积金是当月扣当月单位缴纳给社保局和公积金中心,所以工资表每个月都扣社保和公积金。(按照实际工作期间)。

由于换单位了,我们需要把收入汇总来算个税。

应纳税额=70000+60000(2019年2-2019年12月这11个月税前收入,2019年1月没有收入)-24000(12个月五险一金)-60000(12个月减除费用)=46000

应纳税额=46000*10%-2520=2080

应补交税额=2080(应纳税额)-1380(甲公司代扣代缴630+乙公司代扣代缴750)=700元。

个税2019年改革后,适用的累计算法。你所有的收入累加起来自然就变大(对应上文补交个税情况),相对应的税率也更高,那么需要交纳的个税也就越高,那么就是应该补税的。

希望这篇文章能帮助到大家了解个税。感谢阅读!

以上是关于个税计算方法2022税率表(附2022个税申报保姆级攻略)的主要内容,如果未能解决你的问题,请参考以下文章