DeFi或将迎来下一个爆发点:现实世界资产正在被引入,并将DeFi推向主流

Posted 白话区块链-大白

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了DeFi或将迎来下一个爆发点:现实世界资产正在被引入,并将DeFi推向主流相关的知识,希望对你有一定的参考价值。

这是白话区块链的第1402期原创

作者 | hebao

出品|白话区块链(ID:hellobtc)

8月7日,信托公司 Delaware Trusts 计划与 MakerDAO 合作,以社区银行 WSFS Bank 为受托人,使用现实世界的资产支持创建去中心化的信贷工具,为所有需要抵押融资解决方案的行业提供全新的解决方案。

对于大家而言,DeFi 世界的链上借代已经是驾轻就熟的操作,但这基本上都是围绕以太坊等链上原生资产,而 MarkerDAO 关于“ 现实世界资产支持的DeFi”的尝试,似乎还是较为陌生的概念,那这又有着怎样的意义?

01

为什么需要“ 现实世界资产支持的DeFi”?

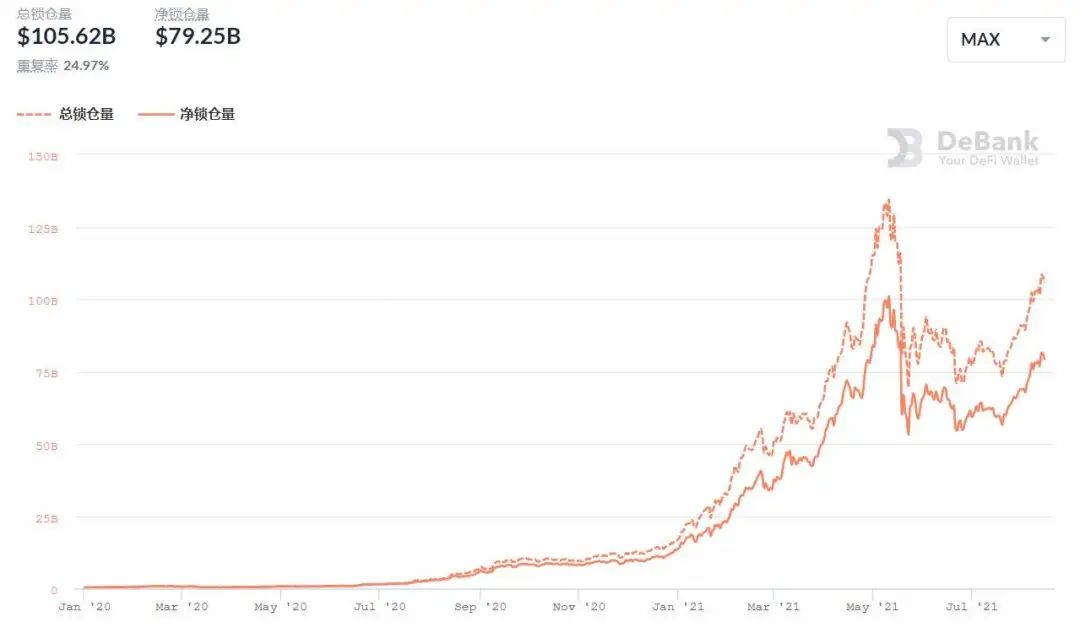

自从去年 Compound 引爆 DeFi 盛夏以来,整个 DeFi 世界迎来了长足发展,其中最具代表意义的 TVL(协议总锁仓量) 更是一路水涨船高,途中一度突破1300亿美元。

虽然4月份以来经历了三个月左右近乎腰斩的体量回撤,但截至8月15日,TVL已迅速回暖至1000亿美元上方,几乎收复失地。

而在其中,以 Aave、Compound、MakerDAO 为代表的借代协议不仅贡献了主要的资金份额,更是成为一众 DeFi 乐高协议的关键基础设施:交易、衍生品、合成资产、保险等其它 DeFi 赛道几乎都是搭建在借代协议的资金体量之上。

在 DeFi 发展早期,通过原生资产之间的抵押、借代等链上形式实现循环信用扩张,我觉得某种程度上甚至可以理解为 DeFi 的“冷启动”,因为它一方面解决了早期发展的种子资金需求,同时也极大刺激了 DeFi 生态内自发提升资金使用效率的种种无边界创新。

可以说为早期的 DeFi 的发展立下了汗马功劳,但同样地,伴随着 DeFi 的进一步发展,链上原生资产的瓶颈也逐步显露,最直接的就是链上优质资产的规模直接为 DeFi 预设了体量的天花板,而在协议中要想解决这个问题,抵押品又是关键。

目前的借代抵押模式以超额抵押为主,也即为确保无信任贷款能够发生,借款人将需要存入价值大于借款金额的抵押品,所以归根结底取决于各种 DeFi 借代协议上抵押品种类和抵押比率。

其中在抵押品种类上,DeFi 借代目前仍主要受限于数字资产领域,与现实资产的联系很少,基本上都是链上原生资产,这也导致了选择极为有限——基本局限在比特币、以太坊等极少数主流加密资产,毕竟长尾资产的流动性和交易深度都极差,一不小心就会重蹈 Venus 的覆辙。

而在抵押品的抵押比率上,自2017年以来,抵押不足的贷款一直是DeFi难以实现的圣杯,目前 Aave 等也开始逐步试水不足额抵押,也即抵押100块借出200块,相当于加了杠杆,但笔者与之相比只能算是辅助的技术手段,治标不治本。

而 Maker 在 2021 年 4 月通过接受房地产等现实世界资产作为抵押品取得了巨大进步。因此,可以假设未来传统金融和 DeFi 更好地融合。

因此综合来看,“ 现实世界资产支持的DeFi ”才是关键,向传统世界的现实资产融合是 DeFi 接下来突破既有发展体量瓶颈的必然趋势,甚至于我们所期待的 DeFi 破壁趋势,也离不开接入圈外的实体资产规模以指数级的速度继续增长。

02

MakerDAO、Aave等已相继进行试水

这也并非刚刚开始,实际上此前行业中已经存在过的尝试,包括作为老牌借代龙头的 MakerDAO,本身就一直在这条道路上做尝试——使资产发起人可以将真实世界的资产转化为通证Token进行贷款融资。

今年4月15日,MakerDAO 治理促进者和智能合约团队发起的首个实体融资执行提案获得通过,而该提案正是关于新增 New Silver Series 2 DROP 为 Maker 协议抵押品。

其中的 New Silver 创立于 2018 年,主要提供美国房地产的定额抵押贷款服务,正是传统金融世界的资产处理方,它也是 MakerDAO 引入真实世界资产(RWA)的首批传统企业之一。

这意味着投资 New Silver Series 2 DROP Token即相当于为美国 39 个州的房地产进行融资,使得 New Silver 作为资产发起方使用 MakerDAO 作为信贷工具获得了首笔贷款,并设定了 500 万 DAI 的债务上限,迄今未发生违约。

其中与 MakerDAO 合作的 Centrifuge 目前也正在与多元化的资产发起方合作,为包括发票、房地产等在内的资产提供融资,Centrifuge 计划在接下来的 12 个月中扩大现实世界资产规模,以支持 MCD (多抵押 Dai)达到 3 亿。

其中也包括今年6月16日,Aave 社区发起建立现实世界资产(RWA)抵押借代市场提案,该提案也是建议使用 Centrifuge 推出的 DeFi 平台 Tinlake 建立该市场。

根据 Aave 的设计,用户可将 RWA 铸造为唯一的 DROP 并抵押进 Tinlake 借出 DAI,Tinlake 平台的Token包括 DROP 和 TIN,当抵押借代产生时,购买 TIN 的用户会在赎回抵押时首先获得收益,但也会在违约时首先承担风险,DROP 购买者的收益和风险均有滞后性。

Aave Centrifuge 市场将为 Aave 提供适配性组件以在 Aave 上发行 DROP ,而 Aave 可以提高 DROP 的流动性。这样就使得加密货币投资者能够借出数字货币以获取利息收入,而借款人可以通过将其现实世界资产作为抵押品而获得加密货币的短期贷款。

可以说头部 DeFi 项目的边界创新往往最具有风向标意义的,最直接的,这可以使去中心化的信贷市场为更广泛的使用案例提供便利,并进一步推动 DeFi 迈向主流。

03

打开体量瓶颈,并将 DeFi 推向主流

其实就是打通 DeFi 与现实世界资产,因为正好一方给玩法,一方给资金——通过 DeFi 的形式解锁任何类型资产的融资方式,为实体经济进入 DeFi 流动性的打开大门,既从传统金融中吸引万亿美元级别的价值以满足自身发展的需求,同时也盘活了现实世界资产的应用范式。

不过目前面临的挑战主要也有两方面:现实世界资产的潜在流动性相比链上原生资产极差、监管态度仍晦暗不明。

前者最近已经开始有结合 NFT 浪潮引入 NFT 因素的新尝试——将现实世界的资产在链上通过 NFT 表示,从而以 NFT 抵押的形式模仿传统的抵押贷款。

这样的 NFT 其实就是现实世界资产的 Token化,且 Token 化后的实物资产也可以实现零碎或共享的所有权,同时也赋予了其极佳流动性(对现实世界资产而言,流动性的好坏无疑是估值的重要影响因素之一)。

而后者监管态度仍晦暗不明的挑战,DeFi 头部也开始试探与传统金融合作,甚至于日拱一卒地与监管机构拉锯。

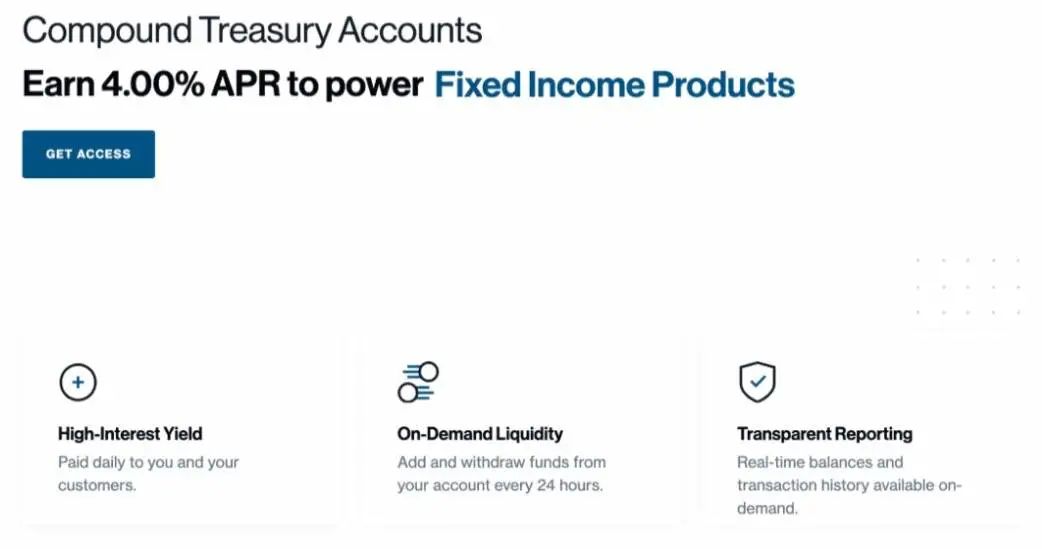

诸如 Compound 前阵子经过数月的客户和监管合规研究,根据金融机构的需求构建 的Compound Treasury,目前已经开始接纳客户,可以提供稳定收益的利率产品。

而 Aave 和 Compound 推出的这些面向机构客户的产品,也意味着将极大扩展加密资产的借代需求和借代量,可能成为 DeFi 新一轮行情的催化剂之一 。

MakerDAO 创始人 Rune Christensen 在谈及现实世界资产支持的DeFi 时,就认为这是一种“范式转变”,称其为现实世界资产支持的可扩展 DeFi 敞开了大门,同时使 DeFi 受到了世界上最强大的法律结构的保护。

对 DeFi 而言,这也确实是值得期待的“范式转变”,尤其是在目前监管面临关键转折点的时刻,找到一种将 DeFi 和现实世界资产合法性地相结合的方法,会是 DeFi 的下一个“Compound 起爆点”。

当下的我们,有信心期待它的早日到来。

END

推荐阅读

众科技巨头布局NFT,还有马云的身影!区块链“爆炸式出圈之路”正式开启?

当前流行的7大扩容方案,哪些将会推进比特币、以太坊的下一站征途?

硬核 | 不可不知的 DeFi 之王 Uniswap,其 V3 版本的运行原理及其利弊

『声明:本文为作者独立观点,不代表白话区块链立场,本内容仅供广大加密爱好者科普学习和交流,不构成投资意见或建议,请理性看待,树立正确的理念,提高风险意识。文章版权和最终解释权归白话区块链所有。』

欢迎长按二维码

阅读白话区块链入门连载

↓↓↓

喜欢请点「在看」????

以上是关于DeFi或将迎来下一个爆发点:现实世界资产正在被引入,并将DeFi推向主流的主要内容,如果未能解决你的问题,请参考以下文章

元宇宙HERO WORLD首发---寻找 DeFi 的下一个爆发点