什么是图像处理芯片(cis+isp)?是GPU吗?应用在哪?有哪些公司?

Posted 浩瀚之水_csdn

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了什么是图像处理芯片(cis+isp)?是GPU吗?应用在哪?有哪些公司?相关的知识,希望对你有一定的参考价值。

在了解视频处理之前,我们需要了解图像的基本组成:像素(pixel),即“画像元素”。每个像素就是真实图像的一个取样点,而照片就是这一个个取样点的集合,单位面积内的像素越多代表分辨率越高,所显示的图片就会接近于真实物体。

我们平时说的百万像素(Mega Pixels,缩写为MP)是指有“一百万个像素”,通常用于表达相机的分辨率。例如,我们说一个摄像头有1200万像素分辨率,拍摄出的最高像素图片一行大约4000个像素,一列大约3000个像素,合计约为4000×3000=12,000 ,000 像素,即12MP。现在主流电视一般支持1080P片源。

摄像的过程实际就是把光信号转换为电信号的过程。在数字摄像的过程中,外面的光通过透镜打到传感器芯片,传感器芯片把图像分解成百上千万个像素,传感器测量每个像素的色彩与亮度,并把它转化为数字信号作为代号,例如“010101010……”。这样,实际图像就变成一系列数字的集合。由于原始图片尺寸通常很大,为了传输方便,视频处理芯片再对其继续进行压缩编码等处理,以方便传输储存等。

摄像处理流程:

1. 镜头:汇聚外界景物发出的光线。

2. 传感器芯片:传感器芯片把外届图像分解成百上千万个像素,并转化为电信号,并传给模拟数字转换器,转换成数字信号。

3. 视频处理芯片:接受传感器传送的数字信号,对其进一步处理,比如压缩编码等。

所以,传感器芯片(光信号转为电信号)与视频处理芯片(主要处理数字信号)是图像处理最重要的两种电子元器件。

传感器芯片

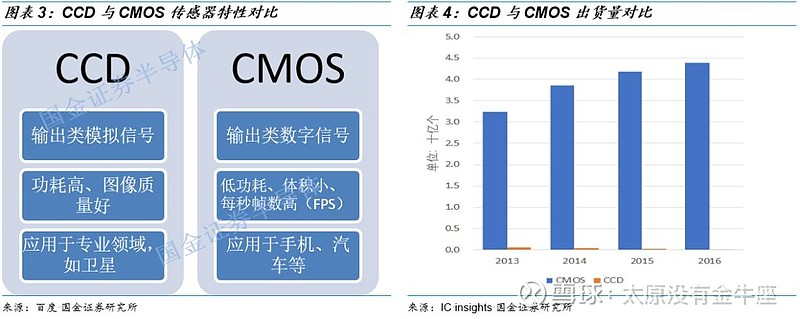

CMOS传感器逐步代替CCD传感器成为主流

传感器芯片主要有两种类型:电荷耦合元件(CCD,Charge-Coupled Device)与CMOS传感器(CIS,CMOS Image Sensor)。CCD于1969年被发明,并于1975年正式应用于照相机领域,CMOS的出现则相对晚了十年。

随着后来CMOS成像技术不断提升,CIS借其低功耗、体积小、高帧数(有利于拍摄动态影像)等优势,逐步在民用消费电子等领域占领市场,而CCD则由于图像质量有优势,在专业领域如在卫星、医疗等领域仍有一席之地,但已经逐步丢失大部分市场份额。鉴于CIS的市场份额已经超过99%。我们在本文主要讨论CIS的行业状况。

2.1 CIS行业技术发展与趋势——得技术者得天下

芯片作为最高端的电子元器件,一直是靠技术迭代驱动,而CIS又是属于芯片中相对高端的一类产品,故此一直是得技术者得天下,且龙头效应愈发明显。索尼公司凭借在摄像领域强大的技术储备与领先程度,近几年一直处于龙头地位而且在CIS市场份额一直在扩大,从2015年的38%上升到2016年的42%。

CIS主要分为传统(前照式)CIS、背照式(Back-illuminated)CIS。

传统的前照式CIS光线射入后依次经过片上透镜、彩色滤光片、金属线路最后光线才被光电二极管接收。由于金属线路会对光线产生影响,最后被光点二极管吸收的光只有80%或者更少,折旧影响了图像质量。

背照式CIS改变了架构,把金属线路与光电二极管位置调换,让光线依次经过片上透镜、彩色滤光片、光电二极管。这样减少金属线路对管线的干扰,从而增加进光量,减少噪度,对于光线不足场景有比较明显效果。Sony公司平衡了量产工艺与成本的问题,于2009年将背照式CIS商用化。

在背照式CIS的基础上,各家公司纷纷开发新的技术:

2013年,为了解决相邻像素模块互相干扰问题,三星开发了ISOCELL技术,在相邻像素模块中间插入金属隔离层,这样每个像素模块可以吸收更多光线,大幅度提高图像质量。随后三星在ISOCELL基础上推出升级版ISOCELL Plus,把金属隔离层改成日本富士公司(Fujifilm)提供的特殊材料,进一步减少金属对于光线的干扰,可以将感光度提升15%。目前ISOCELL PLUS技术主要应用在大像素产品上,例如分辨率20MP以上的传感器。

2017年,在背照式CIS之后索尼发明了业界第一款三层堆叠式stacked CIS。这款传感器在传统堆叠式传感器的感光层(光电二极管)与金属线路之间增加了一层DRAM存储层。增加DRAM存储层用来临时存储数据,作用类比计算机的内存,可以整体提高数据读写速度,对于高速动态物体的抓拍有很好的效果。

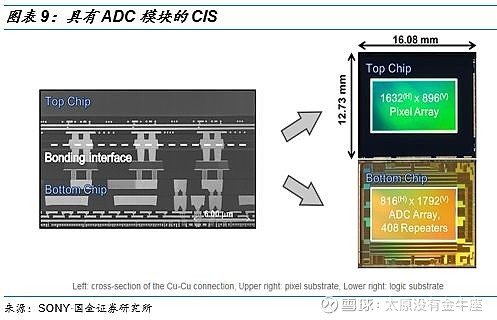

2018年,索尼公司为了解决图像扭曲问题,推出具有模拟数字转关(ADC,Analog Digital Converter)模块的CIS。传统的CIS需要一行一行读取传输感光模块,这就造成了图像焦面扭曲。索尼新产品在传统感光层下面平铺一层ADC层,可以同时读取感光模块,完美的解决了图像扭曲问题。在感光层与ADC之间,用铜-铜Cu-Cu连接,在一款传感器中最多用了300万个铜-铜连接器。

可以看出CIS的技术门槛很高,微架构方面的改进都是在纳米级别。半导体制造方面也需要有足够的工艺水平来配合设计的构想,故此索尼与三星在CIS方面都是IDM模式(Integrated Device Manufacturing,全产业链模式),即自己拥有设计、制造、封装全套技术。

通过技术方面的不断探索,索尼与三星逐步占领了CIS市场份额前两位,目前两个巨头市场份额超过60%。

2.2 CIS市场概况

根据IC insights 2016年数据,2016年全球图像传感器市场规模约为116亿美金,到2021年预计为170亿美金,CAGR=10.3%,销售数量CAGR=13.6%。我们的预测数据高于IC insight,详情请看2.3节。

CIS市场集中度较高,龙头(索尼)份额进一步加大。2016年前四大公司占有全球76%的市场份额,索尼(42%)、三星(18%)、豪威/Omnivision(12%)、安森半导体(6%)。前几大厂的侧重点各不一样,索尼与三星主要是消费电子应用占主导,安森半导体则在汽车电子有优势。

2.3 下游需求仍将保持旺盛

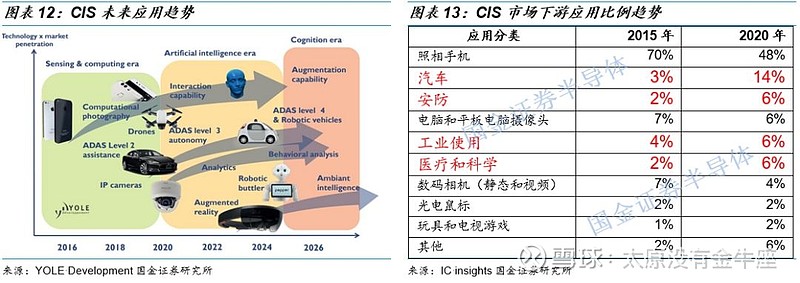

过去十年,对于CIS最大的拉动莫过于智能手机的普及。未来十年,我们认为多摄像头手机、无人驾驶汽车、安防、医疗、机器人等行业应用占比将逐步升高,继续拉动下游需求。

从左下图可以看出,从智能手机兴起开始,CIS的出货量曲线基本拟合智能手机出货量曲线。2013年以前主要是智能手机的拉动,尽管在2013年后,手机增长趋势放缓,但是由于其他应用的崛起,例如安防、智能汽车、物联网等,CIS的增长曲线仍能保持以前的增长趋势。

多摄或将成为行业趋势

虽然智能手机出货量已经趋于稳定,但是双摄甚至多摄摄手机再一次拉动了CIS的需求。目前配备双摄的主要是2000元以上手机。根据第三方数据,2017年全球双摄手机渗透率达到了8%-10%,我们估计未来3年有望达到50%渗透率甚至更高。即绝大部分2000元机以及相当比例千元机会标配双摄。仅此一项,按年出货15亿部手机计算,未来三年即可额外拉动7亿颗CIS需求。

2018年华为已经率先推出搭配3摄的P20 Pro旗舰手机。而国外厂商Light已经推出配备9个摄像头的原型机。在智能手机创新不足的情况下,摄像头是为数不多可以做文章的突破口。

3D感测(3D Sensing)将增加红外CMOS图像传感器需求

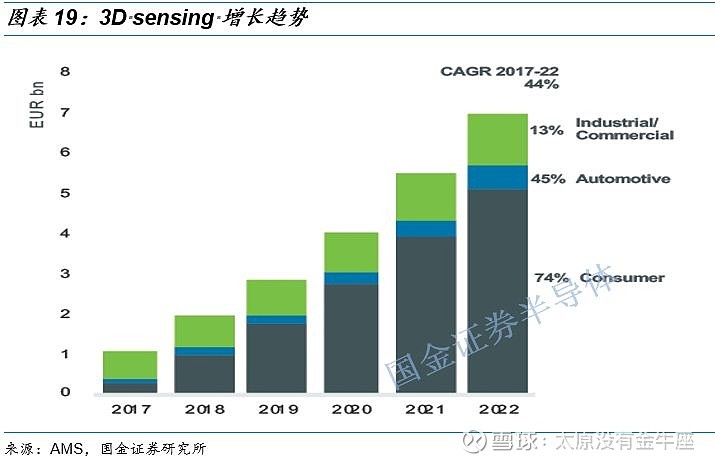

3D感测是未来人机交互的重要入口之一。根据AMS公司预测,2017年3D感测市场规模为1亿欧元,未来5年3D感测市场CAGR=44%,2022年将达到8亿欧元。目前由于成本与技术的原因,大部分3D sensing 应用在工业领域。随着产品技术的不断发展,未来4年电子/汽车/工业领域CAGR分别为74%/45%/13%。到2022年预计超过60%的下游应用在消费电子领域。

未来3D感测应用将从手机延伸到汽车、智能家居、可穿戴设备。主要应用有:

智能手机:人脸识别、AR、手势识别

工业:3D 定位、无人机器人、图案(Pattern)识别

智能家居:手势识别、光线感应、人体感应。

汽车:驾驶监控(例如疲劳驾驶)、手势识别、3D雷达

目前3D感测主要有三种技术路径:结构光(structured Light)、TOF(Time of Flight)与双目测距(Stereo Vision)。其中双目测距所需算法量太大,对于硬件资源要求较高,目前产业主要以结构光与ToF为主。

从上表可以看出,3D sensing中对于红外摄像头或者红外传感器的需求是最多的。

随着AR应用的发展,未来手机3D感测配置将从前置扩展到后置。ToF 感应技术识别距离可达4~5m,远超过结构光识别距离(一般在1m以内),故此我们分析未来后置3D感测技术路径将是ToF主导。例如微软游戏主机Xbox One中的Kinect就是采用ToF技术解决方案。

根据智能手机出货量与3D感测前置/后置渗透率,我们估算未来三年3D感测对于红外CIS的拉动需求为7000万颗/1.79亿颗/3.5亿颗,YOY分别为600%/255%/196%。

汽车无疑是继手机之后最大的CIS应用场景之一

预计到2021年,车用CIS在所有应用占比将从2015年的3%提升到14%,是增幅最大的下游应用。

车均摄像头数目有望从目前1.23个持续增加,到2020年预计达到2.2个/车。2017年全球车载摄像头出货量约为1.2亿台,汽车产量约为9700万辆,平均全球每台车装备摄像头数目约为1.23个。随着各个国家对于交通安全的重视(例如美国要求在2018年5月开始所有新产轿车必须装备后视摄像头,到2019年范围扩大到所有卡车与公交车)以及ADAS的渗透率提升,未来 车均摄像头数目有望持续增加。

一个摄像头对应一颗CIS。基于以下几个假设,我们估计未来3年车载CIS需求量:

全球汽车产量年均增长4%

配备ADAS车均摄像头5个,1个后视摄像头+4个环视摄像头

普通车配备一个摄像头

结论:预计未来3年车载(前装市场)CIS需求量分别为1.4亿、1.8亿、2.4亿颗,增速分别达到21%、28%、33%,到2020年车均摄像头数目为2.2颗。以上估算略有保守,高端ADAS车型车均摄像头超过5个,例如Tesla配置8颗摄像头。

多摄智能手机、3D感测、无人汽车 三驾马车对于CIS拉动

综上所述,我们预测了对于CIS拉动最大的三架马车:即智能手机多摄、3D 感测、无人驾驶汽车(前装市场),对于CIS的需求未来三年将达到34亿、39亿、45亿颗,YoY分别为12%、15%、15%。

视频处理芯片——计算机视觉芯片将成为主流

视频处理芯片的作用主要是处理上游CIS传输过来的数字信号,例如受限于传输带宽的原因,图像需要进行压缩、编码等处理,经过传输,在后端进行解压缩还原图像。在这个过程中,视频处理芯片处理算法的质量直接决定着图像后端显示的清晰程度,重要程度可见一斑。

目前估计全球视频处理芯片市场规模约为30亿美金,其中安防领域5亿美金左右。预计到2022年整体将达到55亿美金,4年CAGR约为16%,其中汽车占比最高(74%),将达到41亿美金;安防占比其次(20%),将达到11亿美金。

我们认为以下几个方面将会继续拉动视频处理芯片的发展:

终端视频设备数量持续增加。随着芯片小型化与性能提高,越来越多的终端可以提供高质量视频,如智能手机、平板电脑、可穿戴设备、安防摄像头、无人机等。关于手机、汽车等数据请参阅我们第二章的分析。

安防领域,我们估计2017年全球网络摄像机芯片出货量达到1亿台左右,其中专业安防占70%,消费级安防占30%,估计未来安防市场CAGR=15%,到2022年预计网络摄像芯片整体数目将达到2.01亿台。

图像处理质量能力提升->ASP提升。终端产品所支持的图像画质逐步提升,从最早的480P->720P->1080P->4K(UHD,超高清)。终端屏幕显示能力的提高反过来驱动了片源图像质量的提升,同时也驱动了芯片的处理能力的提升。

视频压缩能力需求加强->ASP提升。对于家用摄像机领域,压缩视频可以延长摄像机的电池使用寿命与摄录工作时间。我们看到纯无线电池类摄像头开始涌现,代表产品:Amazon doorbell,待机时间可长达6个月。对于专业安防领域则可以节省传输带宽,故此芯片压缩视频的能力变得至关重要。

例如,现在视频芯片普遍从H.264编码格式升级到H.265编码方式。相比H.264,H.265只需原先H.264编码的一半带宽即可传输相同质量的视频,同样存储方面也会节省一半的空间。

功能性模块增加->ASP提升。在个人消费领域,消费者会随时把视频从终端传到智能手机或者社交网站分享,而在专业领域,视频会被传输到云端储存、分析。这就要求芯片具有无线通讯能力,即蓝牙或者wifi模块。

计算机视觉功能加入->ASP提升。计算机视觉指的是芯片可以自动分析、处理、识别图像中的内容。比如停车场中的自动识别车牌、自动驾驶中识别左右交通线防止车道偏离、人脸识别等。

具有计算机视觉模块的视频处理芯片将会逐步占领主流市场,目标领域是边缘端。把计算机视觉处理能力放在边缘端可以1)降低减少带宽需求2)降低云端存储成本3)加快反应时间

代表产品:海康威视500 万星光级1/2.7”CMOS ICR 日夜型半球型网络摄像机,其主要特点有:

高分辨率:2560×1440@25fps

支持背光补偿,适应不同监控环境

红外模式:自动切换,实现真正的日夜监控

计算机视觉:10项行为分析,2项异常检测,1项识别检测

主要视频芯片厂商

4.1 全球CIS相关公司

这里我们对比一下国内外CIS厂商各自主流高端产品:

从传感器尺寸、有效像素、帧率等三个主要参数看,索尼仍然在CIS领域领先全球。例如索尼2018年7月最新发布的IMX586具有业界最高水平的 4800 万像素,并且传感器尺寸为 1/2 英寸,在高达4800万像素图像下,仍然可以达到每秒30帧的水平,性能相当强悍。三星与豪威紧随其后,中国厂商的产品虽然距离一流大厂还有一定差距,但已经逐步从中低端开始渗透。

索尼——CIS市占率42%

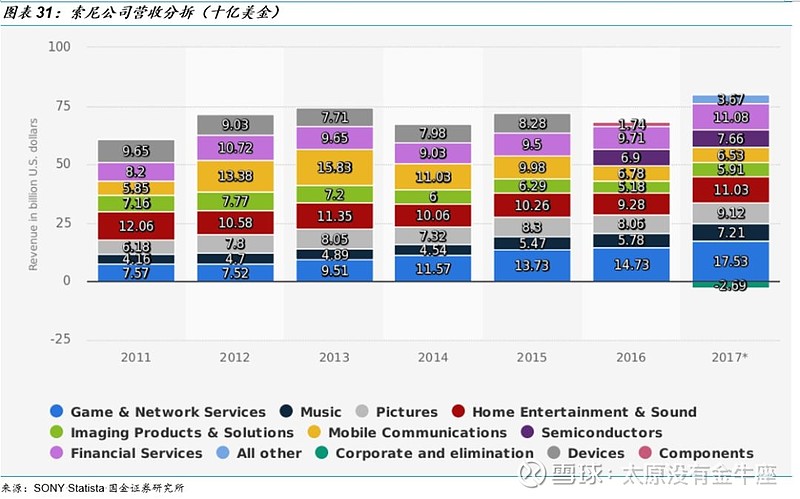

源自日本,以研制电子产品为主业,经营领域横跨消费性电子产品、专业性电子产品、游戏、金融、娱乐等。众所周知,索尼公司长期统治了相机市场,与其掌握强大的核心元器件技术CIS是分不开的。2017其半导体营收占集团总营收10%,达到72亿美金,其中主要产品有CIS(营收45亿美金,约占半导体营收60%)、VCSEL(应用于3D感测核心部件)、电视投影仪芯片、OLED等。其多次发布革命性CIS技术,如3D堆叠(具体见2.1节),牢牢占据摄像领域高端市场。

三星电子——CIS市占率18%

韩国最大的消费电子产品及电子组件制造商,亦是全球最大的信息技术公司。2017年受益于存储器价格景气周期,存储龙头三星电子超过Intel成为最大的半导体公司。2017年三星电子总营收2139亿美金,其中半导体营收663亿美金,占总营收31%。CIS营收约为20亿美金左右。

Omnivision(北京豪威科技)——CIS市占率12%

成立于1995年的豪威科技,是一家领先的数字图像处理方案提供商,原为美国纳斯达克上市公司,后于2016年初被中资财团以19亿美金收购。公司主营业务就是CMOS图像传感技术。

截止到2017年底,豪威主要财务数据如下(人民币):资产总额 143.7亿;净资产90.89亿;营收90.5亿元;净利润27.7亿元。

2018年7月14日,韦尔股份公告拟以现金收购北京豪威1.97%的股权,本次收购价格预计为人民币2.6-3.0亿元,我们预期以后韦尔会提高其持股。

中国资本收购豪威,有助于补中国在CIS领域的空白。被收购前,豪威是属于CIS第一集团,市占率仅次于索尼、三星。从豪威专利数量也可以看出豪威的技术储备,而且在国外的专利数量(我们分析主要是中国)已经超过美国本土。如果中方资本能够利用好豪威的技术储备,背靠中国的大市场,豪威在中国半导体的产业链中将占有重要一环。

安森美半导体On Semiconductor——CIS市占率6%

安森美半导体(ON Semiconductor,美国纳斯达克上市代号:ON)提供全面的高能效电源管理、模拟、传感器、逻辑、时序、互通互联、分立、系统单芯片(SoC)及定制器件。

格科微——未上市

公司创立于2003年,是国内领先的图像传感器芯片设计公司,主要服务于全球移动设备及消费电子市场。目前,公司主要从事CMOS图像传感器、LCD Driver、高端嵌入式多媒体SOC芯片及应用系统的设计开发和销售,获得中国半导体行业协会颁发的“2017年中国十大集成电路设计企业奖”。

国内第一颗量产的CMOS图像传感芯片,第一颗基于BSI工艺的5M像素CMOS图像传感芯片以及第一颗BSI工艺的2M像素CMOS图像传感芯片均来自于格科。

4.2 图像处理芯片相关厂商

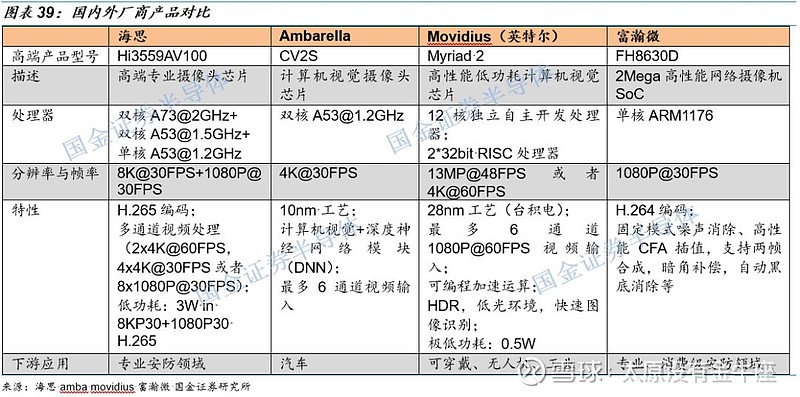

华为海思国内芯片龙头企业已经占有专业安防领域超过50%市场份额,从以下产品性能对比也可以看出,高端Hi3559芯片在专业安防领域已经不逊于国外产品。安霸新产品CV2主要卖点在于配备神经网络(DNN)的计算机视觉功能,可以在边缘端领域自动识别物体;被英特尔收购的Movidius芯片有比较好的性能与功耗的平衡,目标市场在于可穿戴、无人机等领域;中国富瀚微在高清视频处理方面颇又有竞争力,已经成功进入国内一流安防市场,并且积极进行汽车前装领域的验证。

华为海思——专业安防芯片领域市占率超过50%

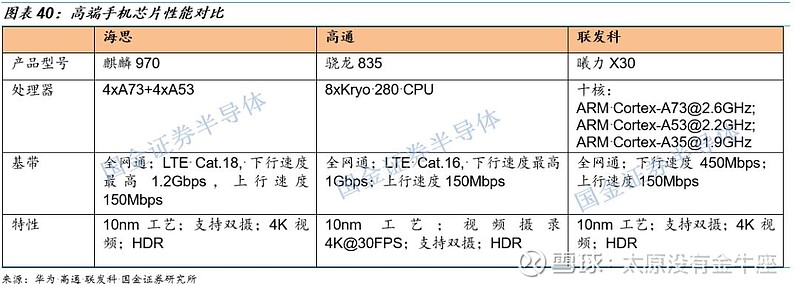

海思半导体作为中国大陆半导体设计公司龙头,2017年营收达到387亿人民币,同比增长27.7%.海思已经深耕半导体行业20多年,有超过200种芯片和专利数量超过5000。在以智能手机代表的移动通信领域,海思麒麟系列芯片已经成功跻身国际一线芯片行列,无论是从处理器速度、基带(全网通模式,上\\下行下载速度)、工艺制程等参数均不输于国外一线大厂。

在安防领域,根据我们的市场调研,海思已经在专业安防领域(即对芯片性能要求最高的领域),已经占有全球50%以上市场份额,产品已经广泛应用于海康威视、大华股份等一线安防厂商。而华为的目标不仅仅是专业安防领域,在消费级也在逐步扩展市场。例如视频会议系统、USB即插即用运动相机等。

华为在安防领域的优势:

1)掌握底层核心技术:芯片。在这一系列扩张的背后都是有强大的技术做支持:从底层芯片到上层软件从而延伸到整个系统,缺一不可。而华为恰恰掌握了底层最核心的元器件——芯片,即掌握了整个系统的入口,在自家芯片上开发自家系统,无论从安全性与系统开发迭代速度角度看都有较大优势的。

2)掌握未来发展的入口:人工智能。未来安防向着智能化方向发展。而华为已经率先在自家芯片试验人工智能模块,例如应用于旗舰机Mate10的麒麟970芯片。虽然麒麟970的人工智能功能不是很明显,可以看做是一次试水,我们更期待今年发布麒麟980芯片在人工智能方面的表现,但是这个证明华为已经在未来科技入口处开始布局,并且是从芯片、软件、系统、产品全方位布局,可以推断华为会将人工智能应用从智能手机扩展到智能安防领域。

安霸(Ambarella)——市场地位受到挑战

2017发布第一款计算机视觉芯片CV1,主要应用在安防、可穿戴、无人机领域,未来还将扩展到无人汽车等领域。下游主要客户包括海康威视、大华股份、GoPro,Garmin等。2018财年营收达到2.95亿美金,下游主要市场包括安防、无人机、运动相机、汽车(包括前装、后装)等。

安霸在视频市场的地位收到了来自中国厂家的挑战,主要竞争对手包括海思、富瀚微等。故此安霸需要加快开发高端产品,以增加产品附加值,例如2018年推出的采用10nm工艺的CV2计算机视觉芯片,主要定位于无人汽车市场。

A 股为数不多的安防芯片优质标的。公司成立于2004年,是国内最早进入安防视频监控相关领域的企业之一,公司主要产品为安防视频监控多媒体处理芯片。其中,图像信号处理(ISP)芯片产品种类覆盖度高,2016年模拟摄像机ISP芯片市场份额超过60%;网络摄像机芯片(IPC SoC)的市场份额由于与安防巨头海康威视的深度合作得以快速提升,2017年度IPC SoC 芯片在安防领域实现从零到一的增长。

公司积极向高端领域扩展:

1)逐步向汽车前装市场渗透。公司现在已经有1颗芯片进入国内主流厂商前装验证环节,目标是360度环视系统。

2)积极投入研发,在研项目有:

面向消费应用的云智能网络摄像机SoC芯片:具备AI人脸识别的轻应用人工智能芯片。

H.265超高清视频编码SoC芯片。H.265编码技术将比上一代H.264编码技术提高一倍的压缩比例,即H.265只需原先H.264编码的一半带宽即可传输相同质量的视频,同样存储方面也会节省一半的空间。

预计安防市场空间未来3-5 年仍有望保持15%-20%左右高速增长,公司仍将受益于行业增长红利。

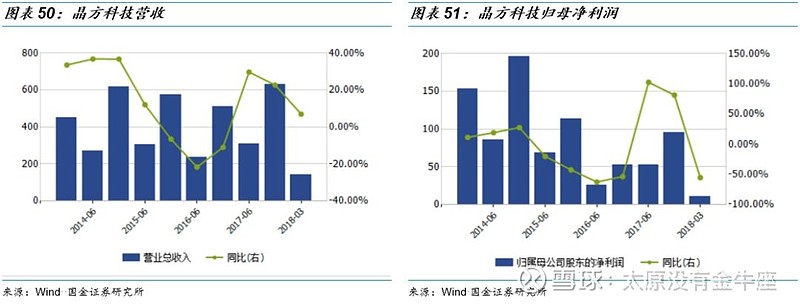

晶方科技——CIS封测厂商

公司成立于2005年,专注于传感器领域的封装测试业务,同时具备8英寸、12英寸晶圆级芯片封装技术。封装产品主要包括CIS芯片、指纹识别芯片、微机电系统芯片(MEMS)等。

公司一直在走“小而美”路线。深耕晶圆级封装技术,相对于同行业,毛利率净利率一直领先三大封测厂。

国家扶持推动公司发展。2018年初,国家大基金以6.8亿元入股晶方科技,占9.32%股份。晶方科技是细分赛道CIS封测的龙头,未来无论在物联网、3D sensing 领域均有重要战略意义。

大力投入研发。2017年研发支出9600万,占营收15%,行业内也处于遥遥领先地位。预计公司未来将在汽车电子、3D sensing等领域逐步扩展业务。

作者:太原没有金牛座

链接:https://xueqiu.com/4368951555/135045079

来源:雪球

著作权归作者所有。商业转载请联系作者获得授权,非商业转载请注明出处。

风险提示:本文所提到的观点仅代表个人的意见,所涉及标的不作推荐,据此买卖,风险自负。

以上是关于什么是图像处理芯片(cis+isp)?是GPU吗?应用在哪?有哪些公司?的主要内容,如果未能解决你的问题,请参考以下文章