对Vintage未表现数据的预测方法总结

Posted 卖山楂啦prss

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了对Vintage未表现数据的预测方法总结相关的知识,希望对你有一定的参考价值。

这段时间在利用Vintage分析做借贷产品的放款损失率相关工作,来简单总结一下。

Vintage分析

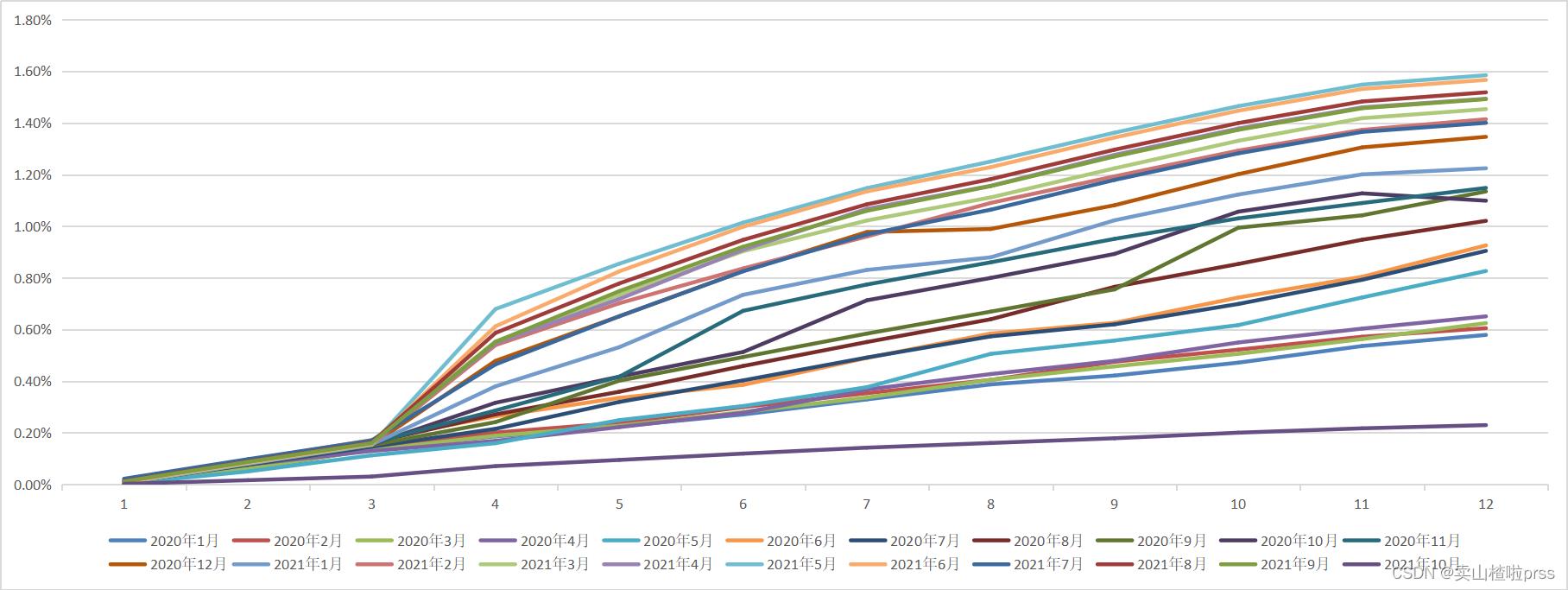

前面说到,Vintage是资产质量分析的重要工具,主要是用来分析同一产品在不同时间放款的资产质量变化情况,从而反映该产品的客群质量和变化情况,以及这个过程中的风险策略水平情况等等,其本质是按生命起点进行对准,按生命周期进行比较。

对于Vintage分析,可以进行横向和纵向的分析:

- 横向对比,可以看到每个月同一批放款他的逾期增速曲线,在何时上扬,在何时放缓,最终停留在什么水平;

- 纵向对比,可以看出不同批次放款的逾期表现差异。结合业务调整或宏观环境等可以有效、量化的辅助风控、催收以及其他各项策略制定。

所以,vintage分析相当于是一个风险透视表,能直观地评价业务历史风险,从而给风控人员提供制定风控策略的有效参考依据。

当然,Vintage分析的作用远不止这些,我们还可以利用vintage来进行放款后的风险管理数据分析,比如,某某12期的产品,在2022年3月放款后经过整个生命周期的mob12 vintage30+为多少?以及最终的放款损失率是多少?

显然,2022年3月的放款,整个贷款周期还没有走完,我们无法知晓最终的Vintage30+或者放款损失率是多少,这就需要对还未表现完的mob数据进行预测,即根据已经表现的数据来推测还未表现的数据。例如下图:

注:以上为虚构数据

对于Vintage来说,上三角部分(粉色)为已表现的数据、下三角部分(蓝色)为未表现的数据,我们可以通过一定的方法,对还未表现完的数据进行预测,从而提前掌握放款风险水平,制定相应的风控策略等等。

下面给出几种简单的预测方法:

方法1

比较粗的一种方法就是根据图形来预测,即观察已表现完放款月的vintage曲线走势后,大致绘制出未表现完的放款月的vintage曲线。

方法2

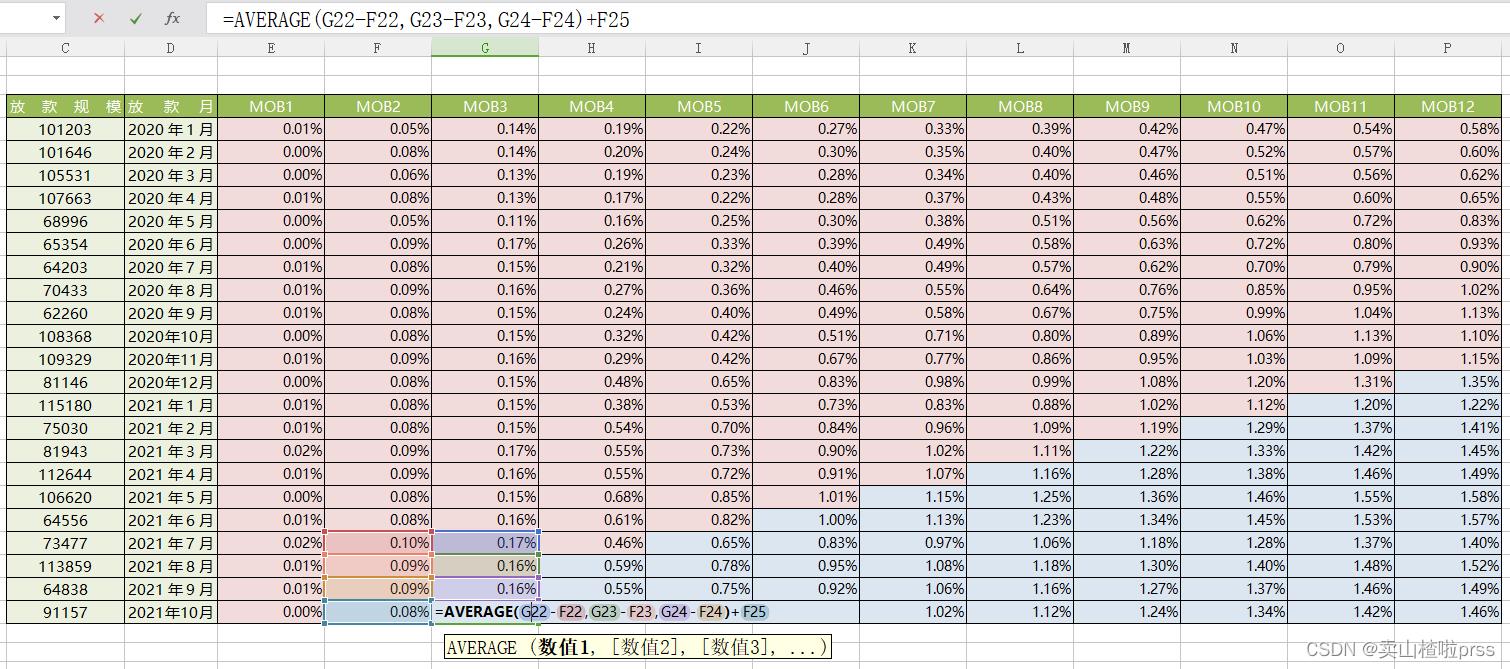

方法2的预测思路是利用前后mob的历史逾期率的平均变化差值来实现预测,即 使用当前mob下的多个历史值与前一个mob对应的多个历史值的平均差值作为变化量,然后在加上前一个mob的逾期值,得到最终预测值。

例如,这里给出一个计算公式

预测Vintage M1+逾期率 = 前一个mob的逾期率 + 当前mob和前一个mob 近三月逾期率的平均差值

可以结合下图来理解

注:以上为虚构数据,这里为vintageM1+逾期率

实际上,如果数据量足够,还可以使用更多历史值来求逾期率的平均变化差值,对比预测效果。

当将Vintage表格中所有未表现完的逾期率均预测后,就可以来预估放款月的放款损失率(需要结合其他指标),或者年化损失、NCL等指标。

其次,上面预测逾期率,实际上主要依赖于前一个mob的逾期率和历史的逾期率平均变化差值,这些都是固定的,即是说方法给定后,我们没法对预期的逾期率做改变。

所以为了实现预测值的可控,我们可以在计算公式中加入调整系数,比如这个调整系数可以根据首逾率来确定,如FPD1+%、FPD10+%、FPD15+%、FPD30+%等。

FPD:已到MOB1表现期且逾期N天以上借据当期应还本金/已到MOB1表现期借据当期应还本金

N可以取1、10、15、30

方法3

方法3较方法2的不同之处是使用了前后mob 逾期率比值的平均值,利用这个比值乘以前一个mob的逾期率得到最终预测值。

计算公式:

预测vintageM1+逾期率 = 前一个mob的逾期率 * 当前mob和前一个mob 近三月逾期率的平均比值

可以结合下图来理解

注:以上为虚构数据,这里为vintageM1+逾期率

可以看出,这种方法实际上具有一定的不足,比如在上图最后一个放款月中,因为只有一个表现月,且mob1逾期率比较小,当乘以平均变化比值后,之后的mob逾期率均处于一个不合理的值。

方法4

方法4的思路是对vintage 30+逾期率进行分解,具体在预测中会涉及到迁徙率、滚动率等。这里首先提一下M0、M1、···的含义:

M0:当前未逾期即正常资产(或用C表示,取自Current)

M1:月末时点逾期1-30天的资产在贷余额

M2:月末时点逾期31-60天的资产在贷余额

M3:月末时点逾期61-90天的资产在贷余额

M4:月末时点逾期91-120天的资产在贷余额

M5:月末时点逾期121-150天的资产在贷余额

M6:月末时点逾期151-180天的资产在贷余额

M7:月末时点逾期181-210天的资产在贷余额

在贷余额指的是借款人尚未偿还的本金(在银行角度,整体还剩下多少没还)

另外,一般逾期超过90天就算为非应计,所以通常把 M4、M5、M6、… ,统一表示为M3+;一般逾期超过180天就需要进行核销,也常使用 M6+

对应到vintage中,可以分为累计的形式和阶段的形式

累计的形式为

vintage90+ (逾期91天及以上) = vintageM3+

vintage60+(逾期61天及以上) = vintageM2+

vintage30+ (逾期31天及以上) = vintageM1+

阶段的形式为

vintage1~30 (逾期1~30天) = vintageM1

vintage31~60 (逾期31~60天) = vintageM2

而不管什么形式,都可以计算出对应的逾期率,计算公式如下:

VintageN+逾期率 = (在每个MOB最后一天时点,逾期N+天数的在贷余额)/ 放款月放款金额

这里N可以取1、30、60、90等

比如说:

Vintage 30+逾期率= 统计时间点逾期天数为30天以上资产的在贷余额/放款金额

Vintage 60+逾期率= 统计时间点逾期天数为60天以上资产的在贷余额/放款金额

Vintage 90+逾期率= 统计时间点逾期天数为90天以上资产的在贷余额/放款金额

根据vintageN+的计算公式,可以对其进行分解,比如对Vintage M1+而言:

即 由(M1+)= (M2)+(M3)+(M3+ ),两边同时除以放款金额,可得到

(Vintage M1+) = (Vintage M2) +(Vintage M3) +(Vintage M3+)

由上述公式可以看出,预测Vintage M1+可分为三个部分:

- vintage M2逾期率

- vintage M3逾期率

- vintage M3+逾期率

那么,要预测Vintage M1+,就需要先预测出 M2、M3、M3+ (在贷余额)

例如

总的在贷余额 bal_total = 放款金额 - 放款金额*回款比例

bal_1+ 在mob内逾期天数大于0的在贷余额

bal_30+ 在mob内逾期天数大于30的在贷余额

bal_60+ 在mob内逾期天数大于60的在贷余额

bal_90+ 在mob内逾期天数大于90的在贷余额

贷款余额中

正常的资产在贷余额:M0 =(bal_total)-(bal_1+)

月末时点逾期1-30天的资产在贷余额: M1=(bal_1+)-(bal_30+)

月末时点逾期31-60天的资产在贷余额:M2=(bal_30+)-(bal_60+)

月末时点逾期61-90天的资产在贷余额:M3=(bal_60+)-(bal_90+)

具体的预测过程会涉及到迁移率、滚动率等指标,包括也会对迁移率进行预测,过程比较复杂,这里先提一下,有时间再整理。

方法5

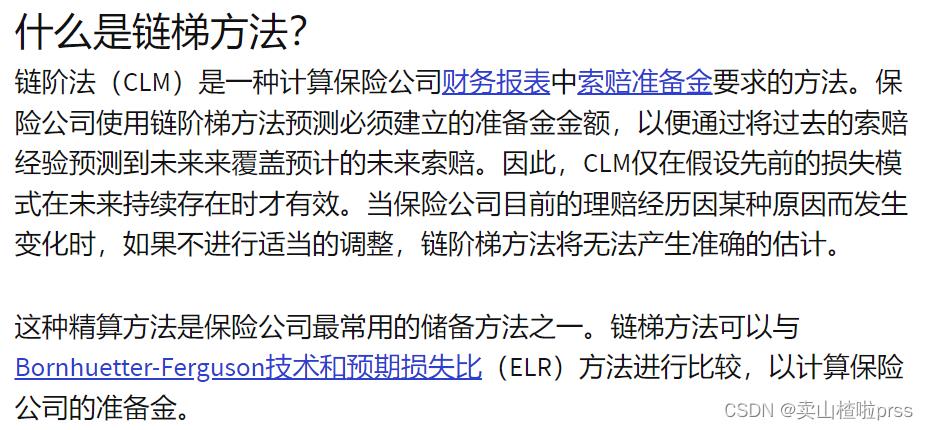

事实上,对于vintage这种数据形式,也是有很多其他方法来进行预测的,比如chain ladder method(链梯法)

它是按照流量三角形中各列的比例关系来预测未来赔款数据的一种未决赔款准备金评估方法。

链梯方法 – CLM

图形类似于这种,这和vintage的数据形式是一样,纵轴可以是放款月,横轴可以是账龄。具体怎么操作,还在研究中~有懂的朋友也可以

结尾

本文只是对一些方法的简单罗列,具体在预测过程中可能会遇到很多问题,比如计算结果不合理、不准确等等,需要不断的进行调试,或者采取其他有效的方法。

最后,因为对这块内容刚接触不久,也不是特别懂,很多都是按自己的想法去写的,所以可能会有不少错误或不足之处,仅参考~

以上是关于对Vintage未表现数据的预测方法总结的主要内容,如果未能解决你的问题,请参考以下文章