新加坡金融咨询公司总监对机器学习与量化投资的深入解读,60页PPT干货!

Posted 智东西公开课

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了新加坡金融咨询公司总监对机器学习与量化投资的深入解读,60页PPT干货!相关的知识,希望对你有一定的参考价值。

导读:

2018 年 3 月 25 号,新加坡某金融咨询公司总监王圣元做了一个关于机器学习、金融工程和量化投资的演讲,从不同角度分析了机器学习、金融工程、量化投资并进行总结。

王圣元,新加坡某金融咨询公司总监,新加坡国立大学金融数学硕士,新加坡国立大学量化金融学士,《快乐机器学习》的作者。

同时预告下,1月21日晚7点,深度学习&量化投资公开课将正式开讲,由NVIDIA解决方案架构师王闪闪带来直播讲解,主题为《深度学习在资产定价中的应用》。添加小助手芒芒(ID:zhidxclass005)或扫描文末海报二维码即可报名,并加入本次专场的主讲群。

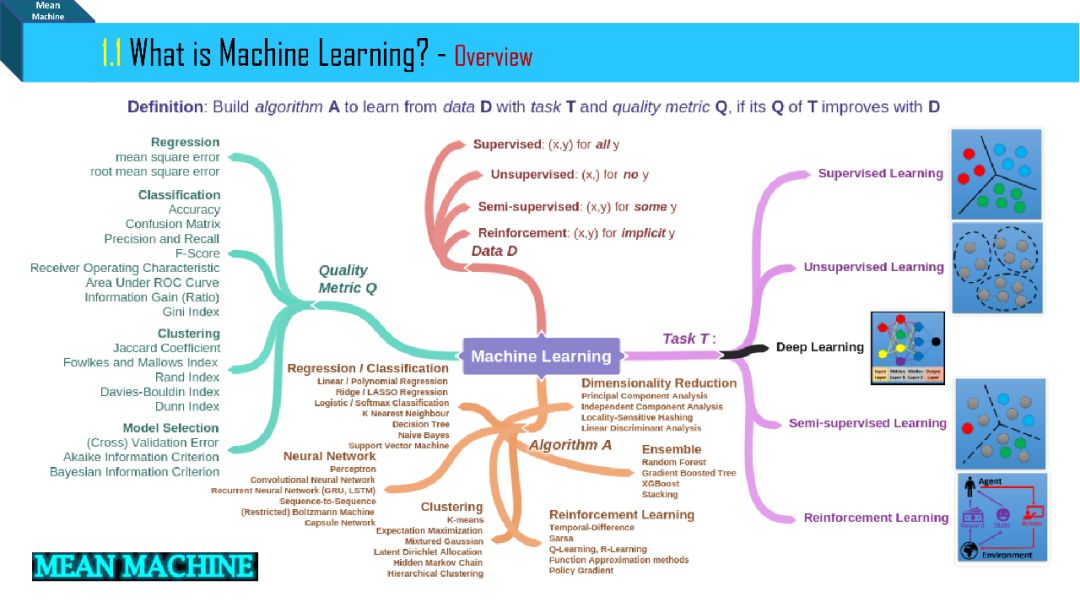

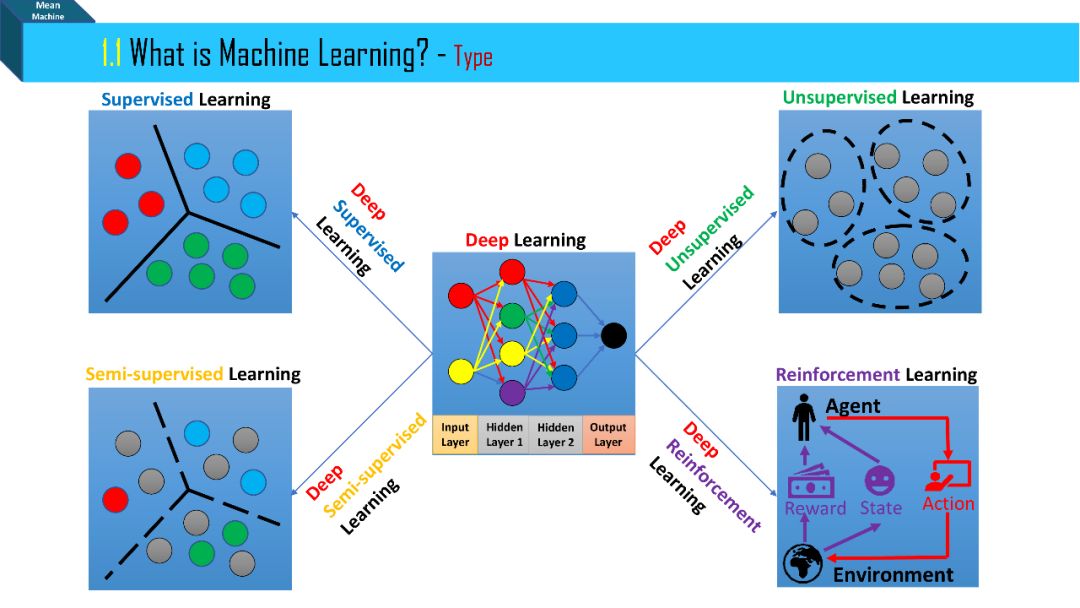

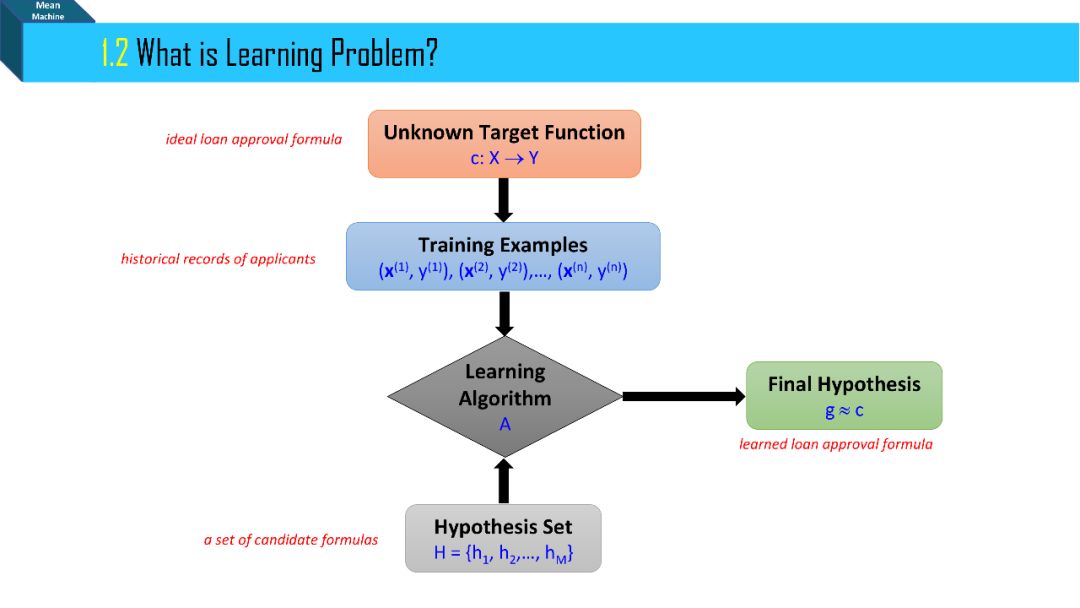

一、机器学习

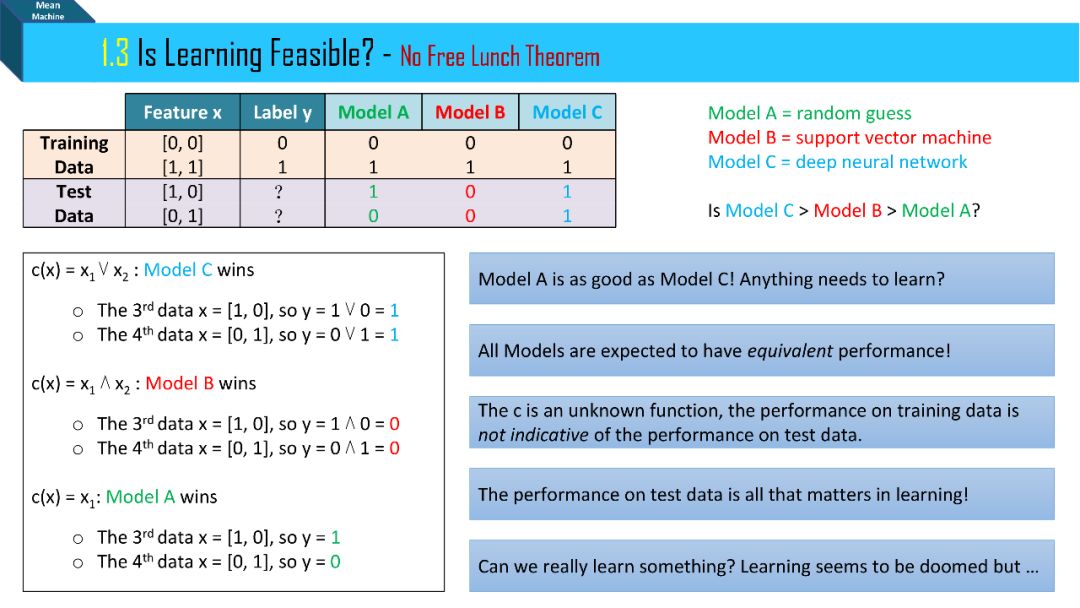

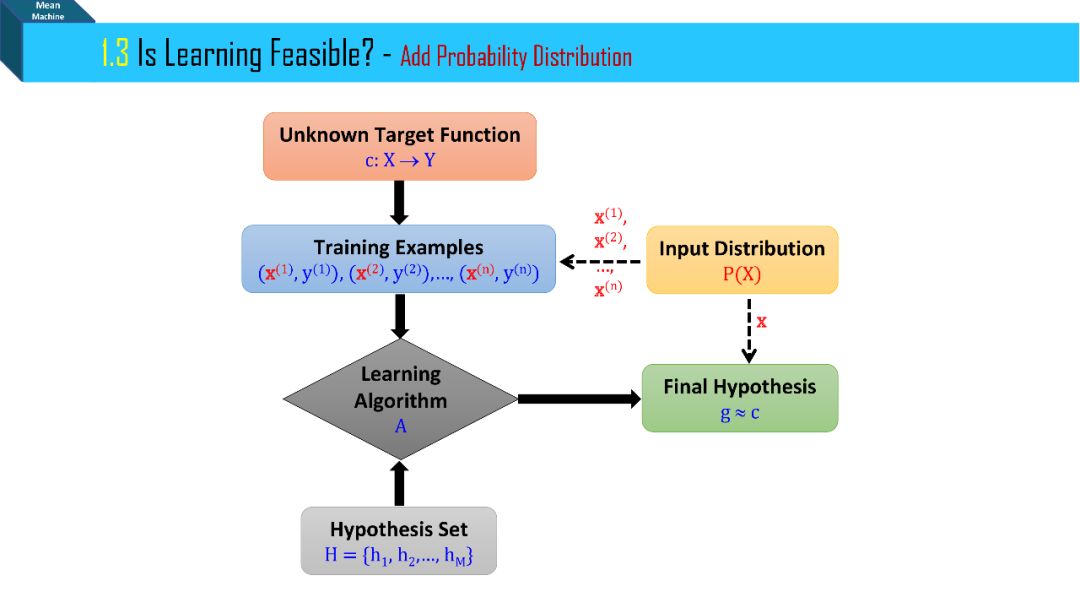

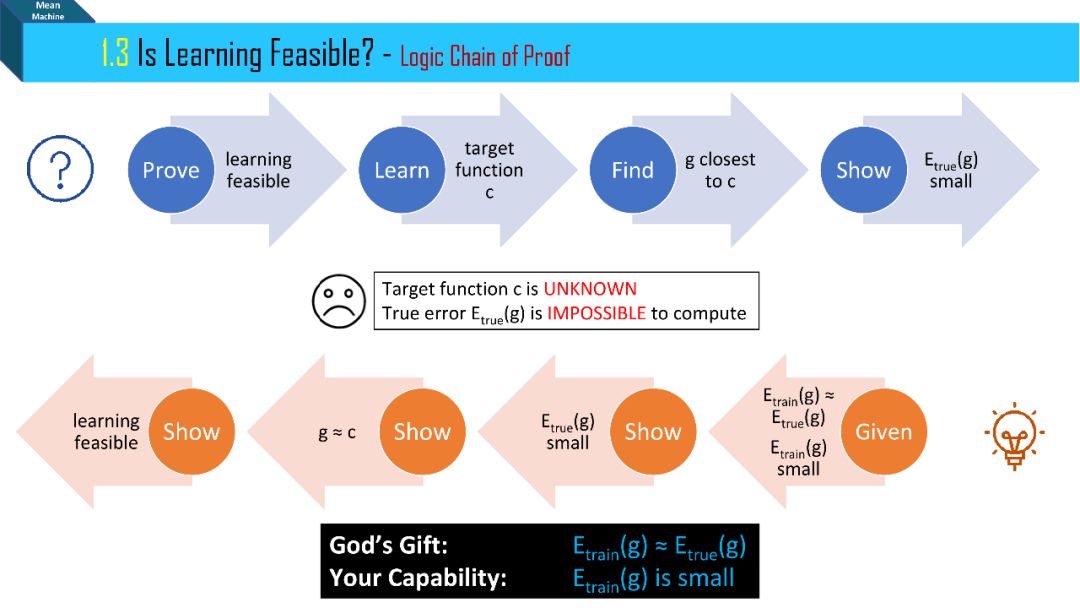

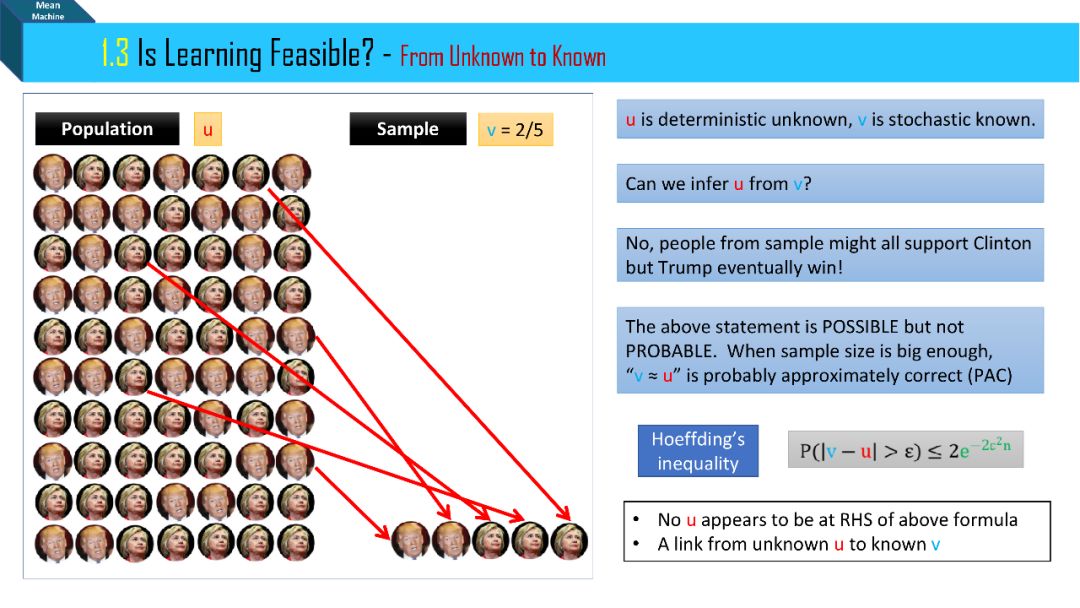

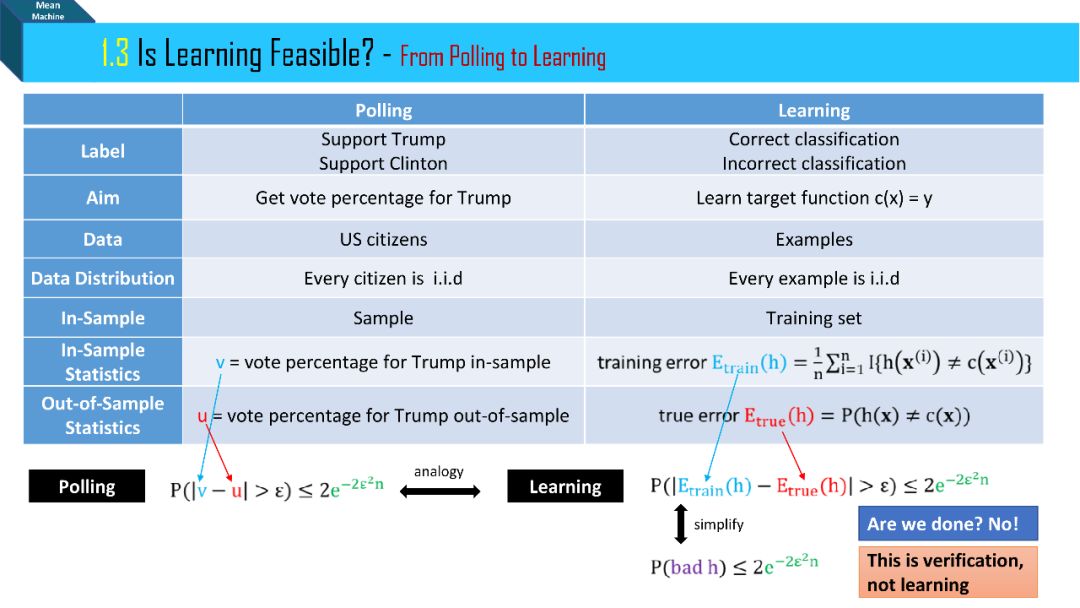

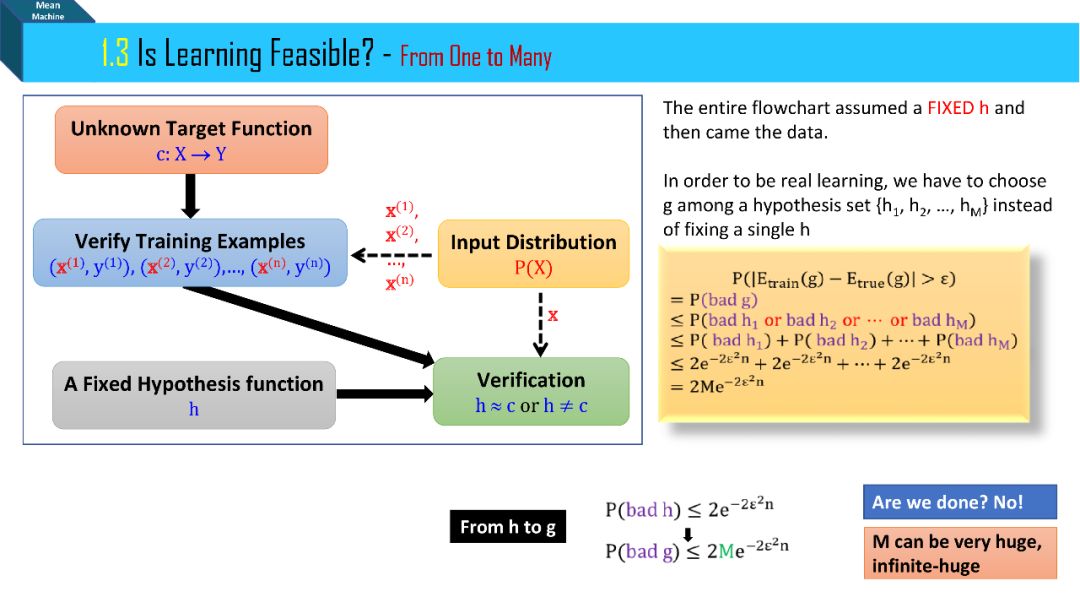

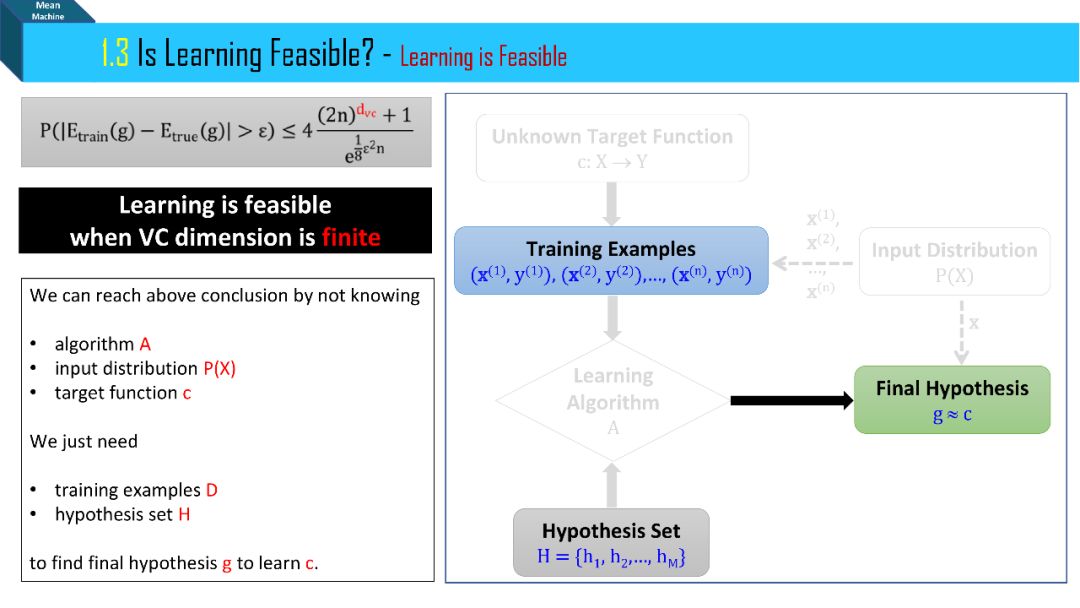

自学了 2 年,学习方式是上 Coursera, Udacity 公开课,看 Youtube 视屏,看大牛博客,写写代码。在写代码的时候,我发现其实在 Python 用模型是件非常简单的事情,比如 sklearn 里面的库调用起来太友好了,很多时候不同模型调用起来只是模型名称不同而已。但是当模型产出结果不好的时候,如何改进模型,知道误差出在哪里,甚至了解训练误差和真实误差的关系,这个就要精通。

可能有的人觉得它过于枯燥,有的人觉得它太过理论。但是计算学习理论解答了为什么机器可以学习。如果连这个都不搞清楚,那么所有算法和模型都将沦为脚下悬空的招式,模型出问题后只会效率极低毫无头绪的补补这边修修那边,不得心法,将永远是机器学习的门外汉。

基于此,我从“计算学习理论”的角度来介绍机器学习。

注:该理论只适合机器学习里的模型,不适合深度神经网络,适合后者的理论是由 Tishby 在《Opening the Black Box of Deep Neural Network via Information》论文里提出,里面的信息瓶颈是被 Hinton 号称要读一万遍才能懂的知识点。

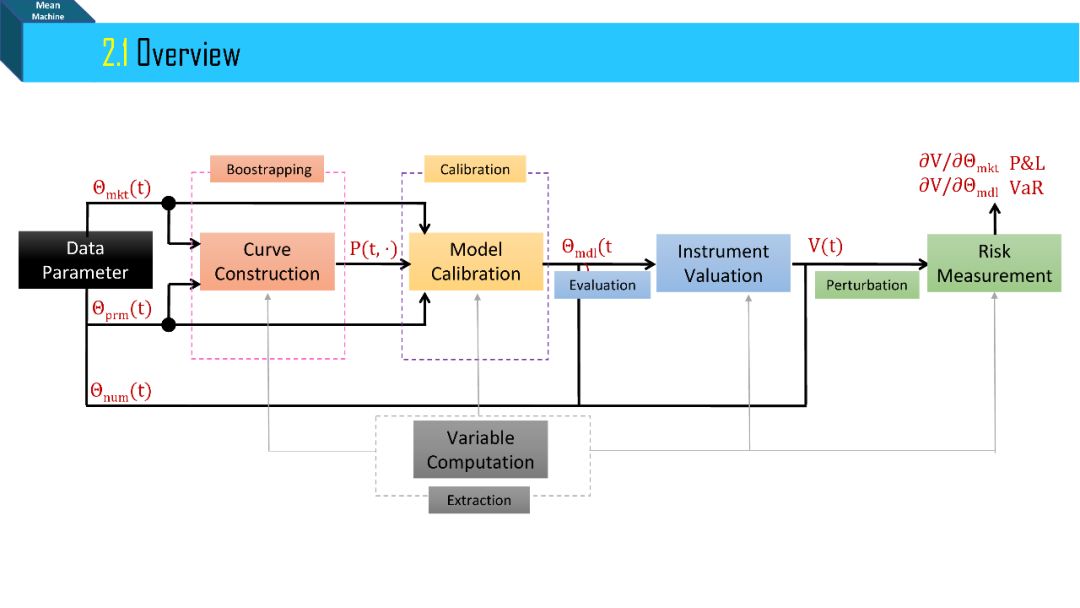

二、金融工程

这个领域是我的专长,有着 6 年校内学习和 10 年业内经验。借用在一贴里一首打油诗概括:

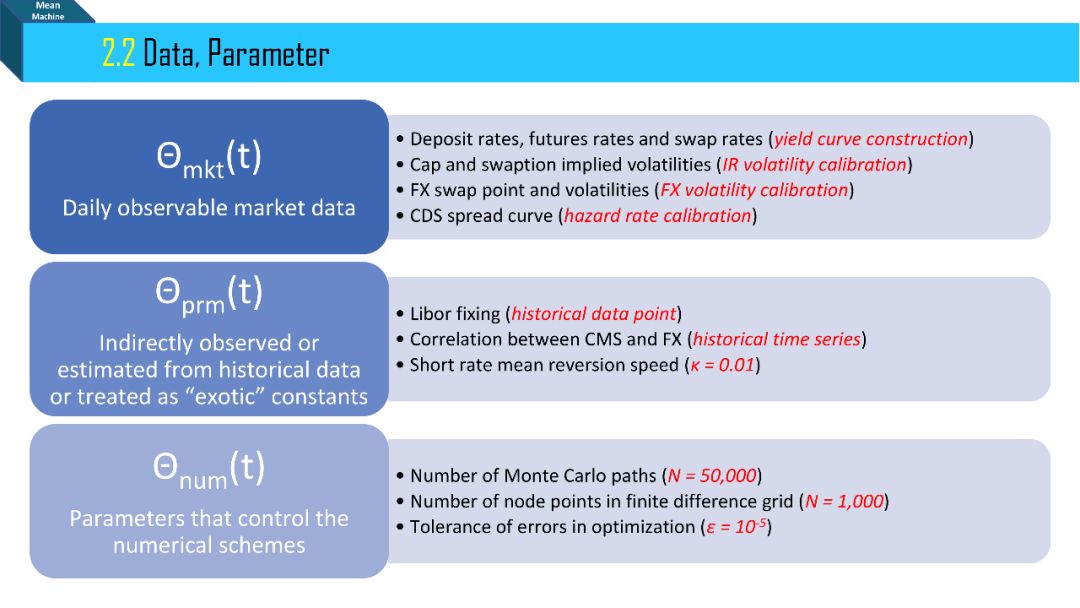

数据参数最重要,没有它们没有料。

变量计算贯全场,各步所需用处广。

曲线构建排最前,所有产品需折现。

模型校正剔主观,优化函数来调参。

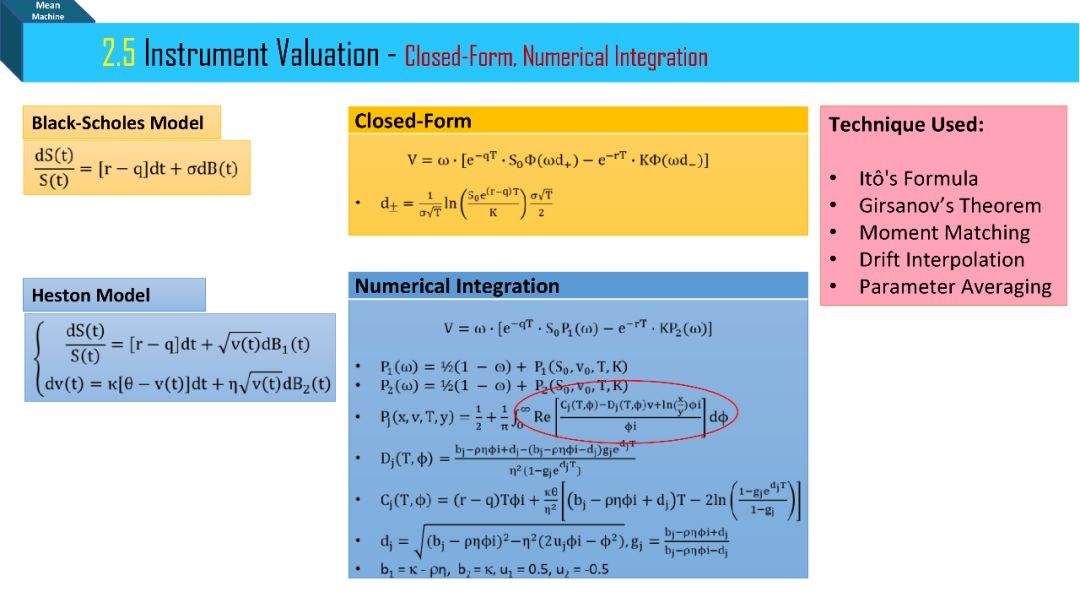

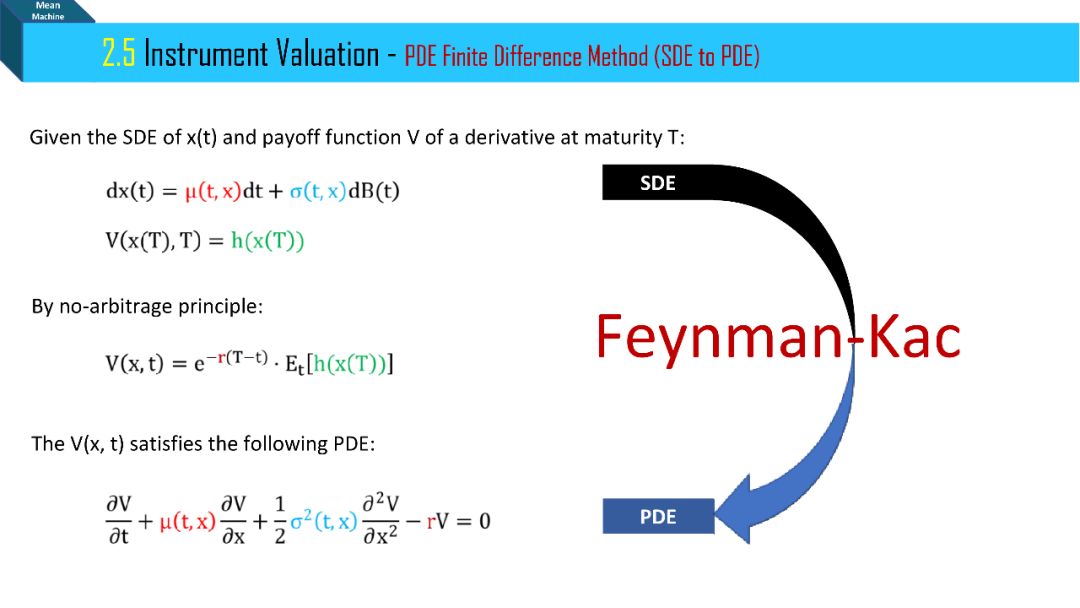

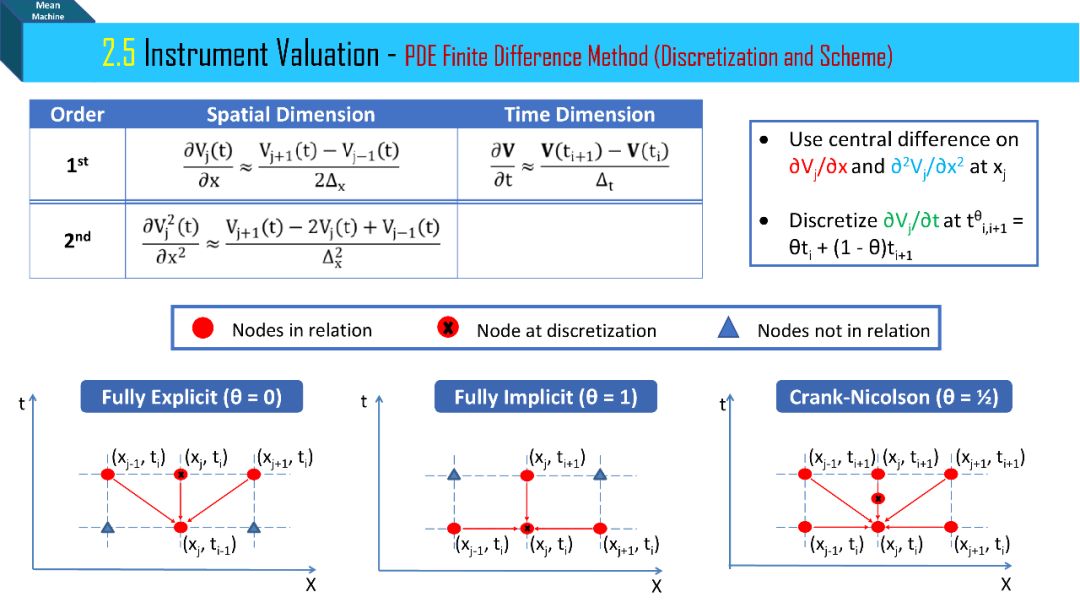

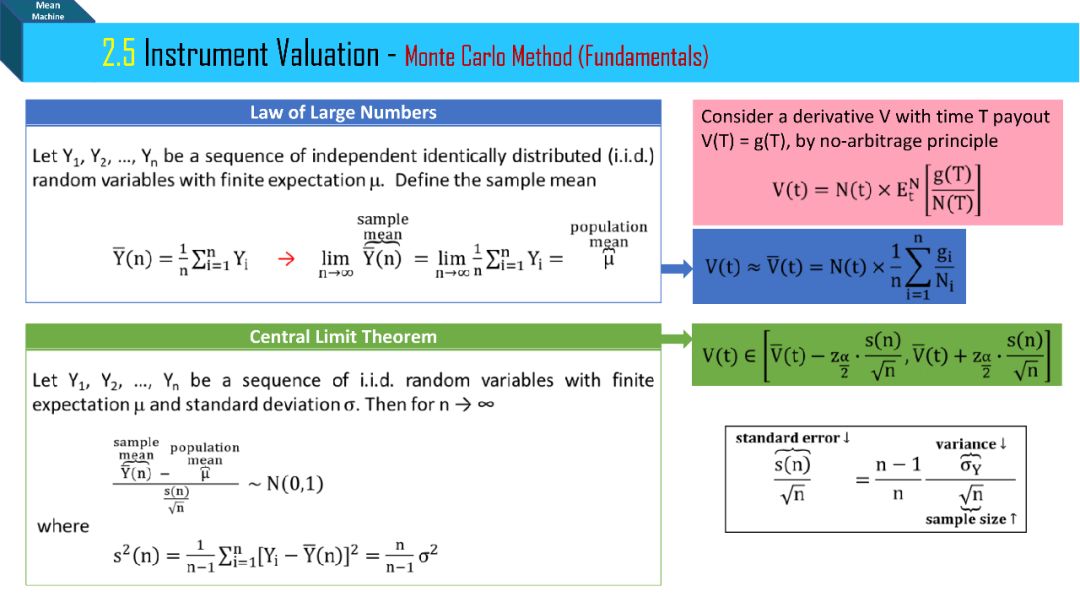

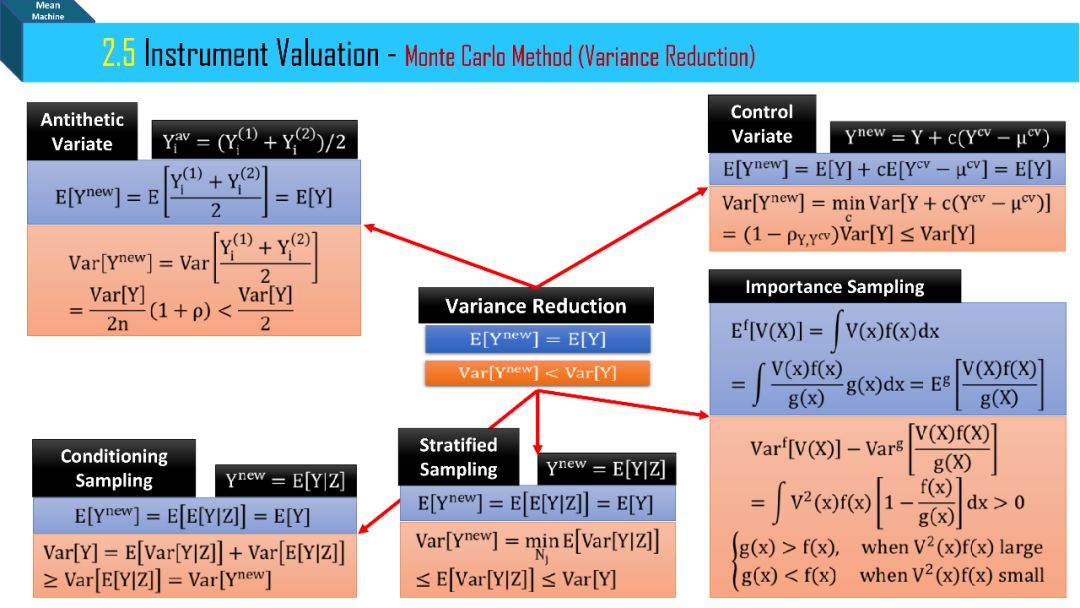

产品估值有三法,通用一切看蒙卡。

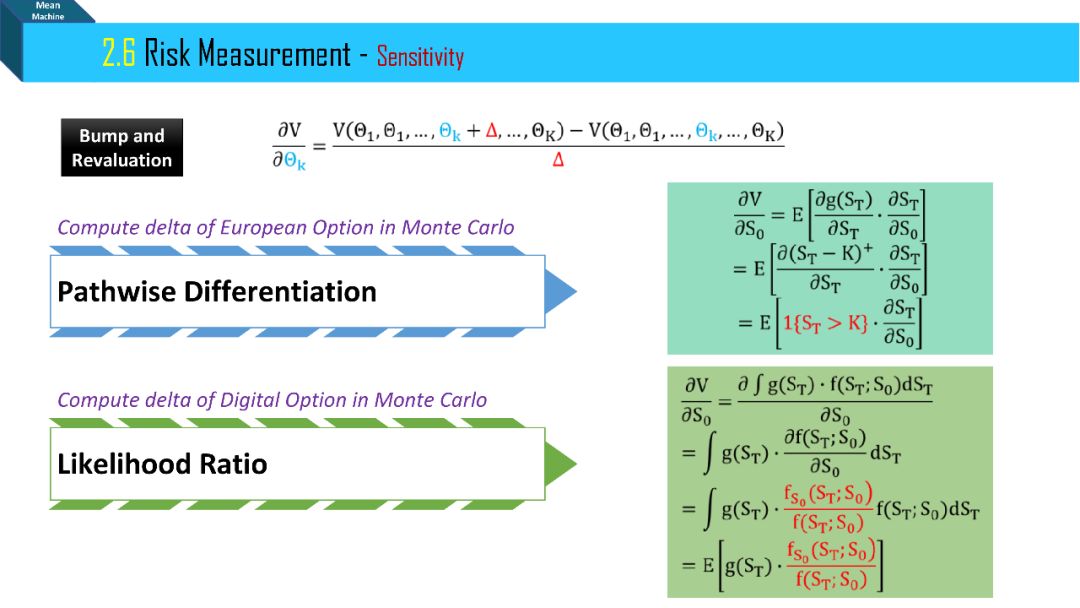

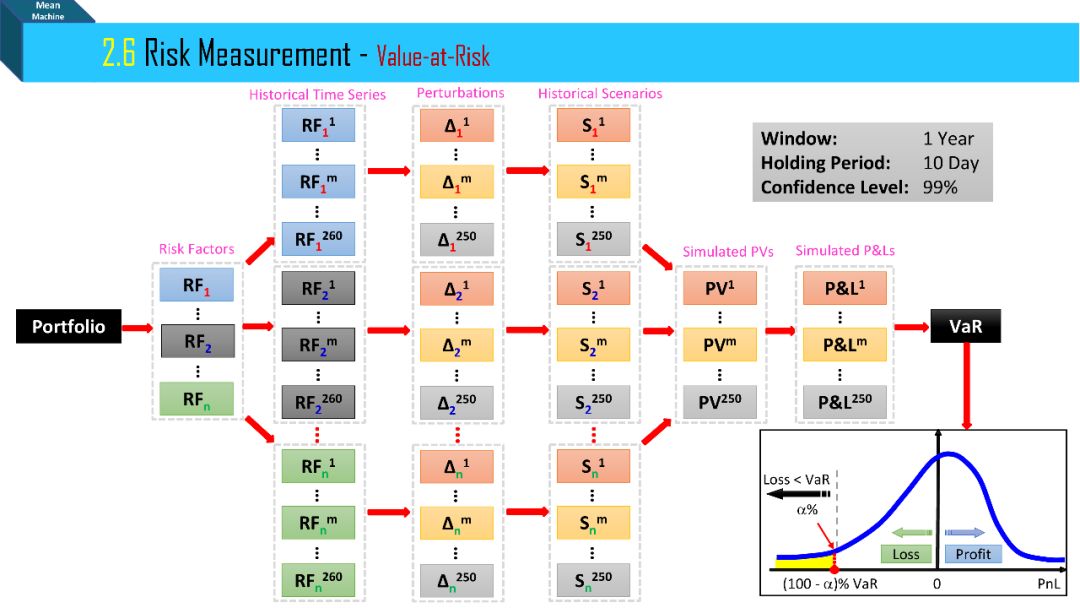

风险计量重之重,对冲风控用之用。

基于此,我从“系统框架”的角度来介绍金融工程。

注:2021 年 Libor 大概率会被弃用,那么如何找它的替代品,如何来对 2021 年之前的和 Libor 挂钩的产品进行处理?难道 Q-quant 的春天又要来了?

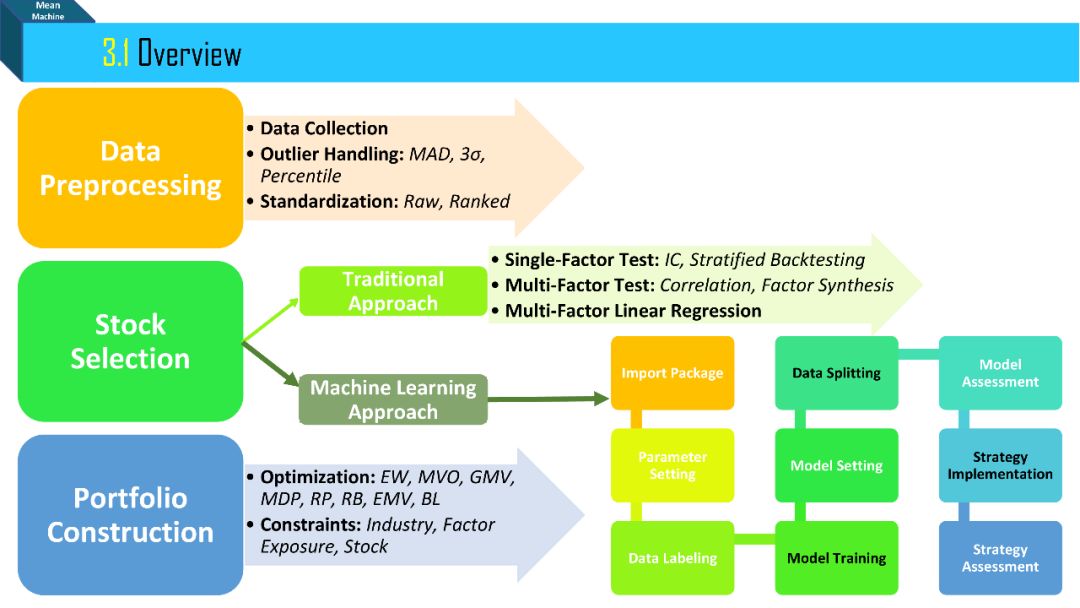

三、量化投资

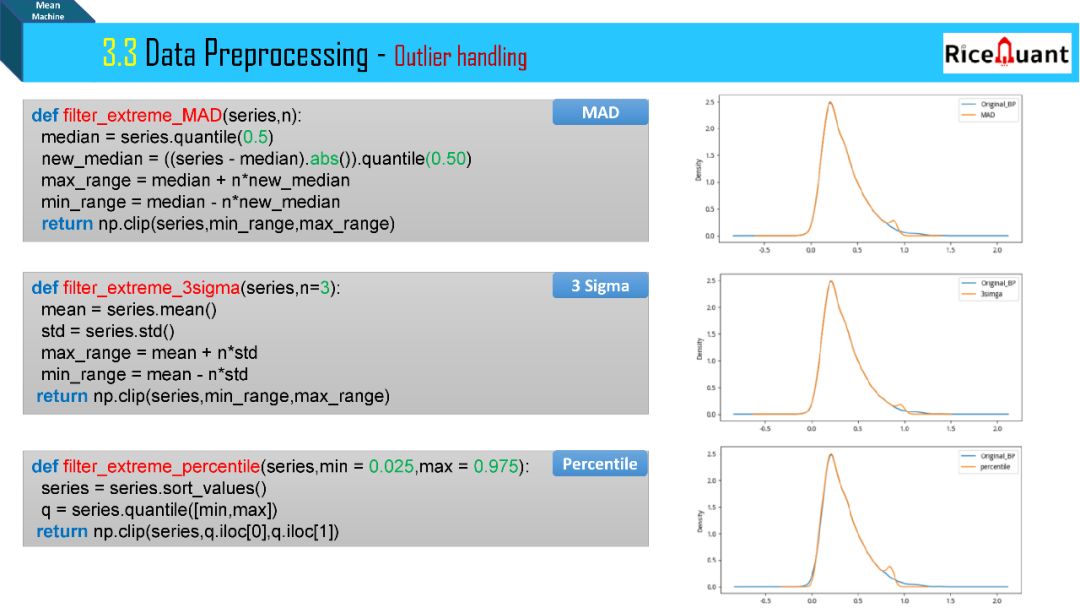

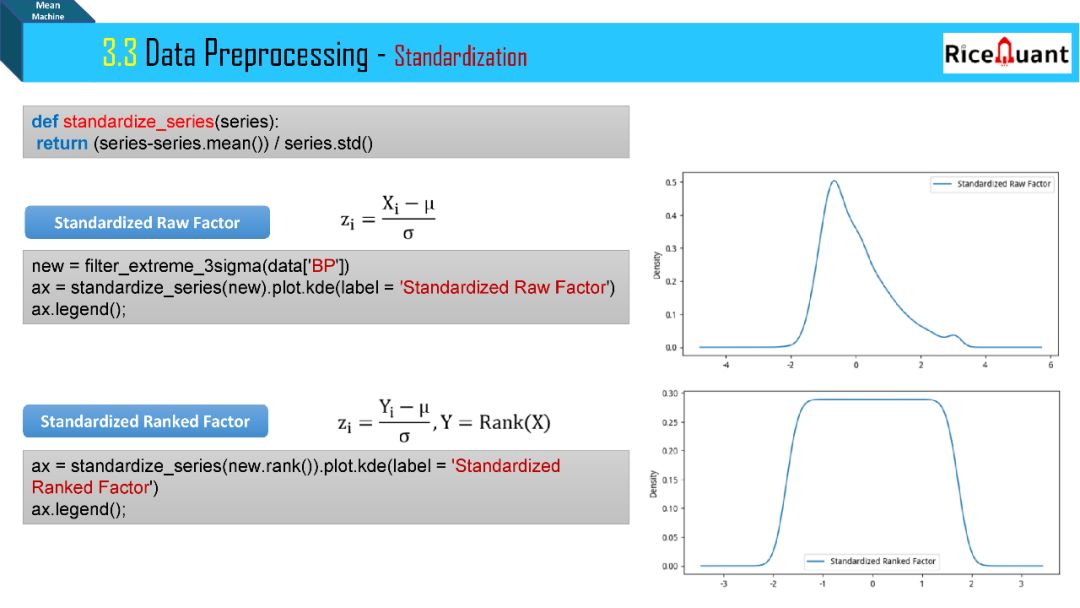

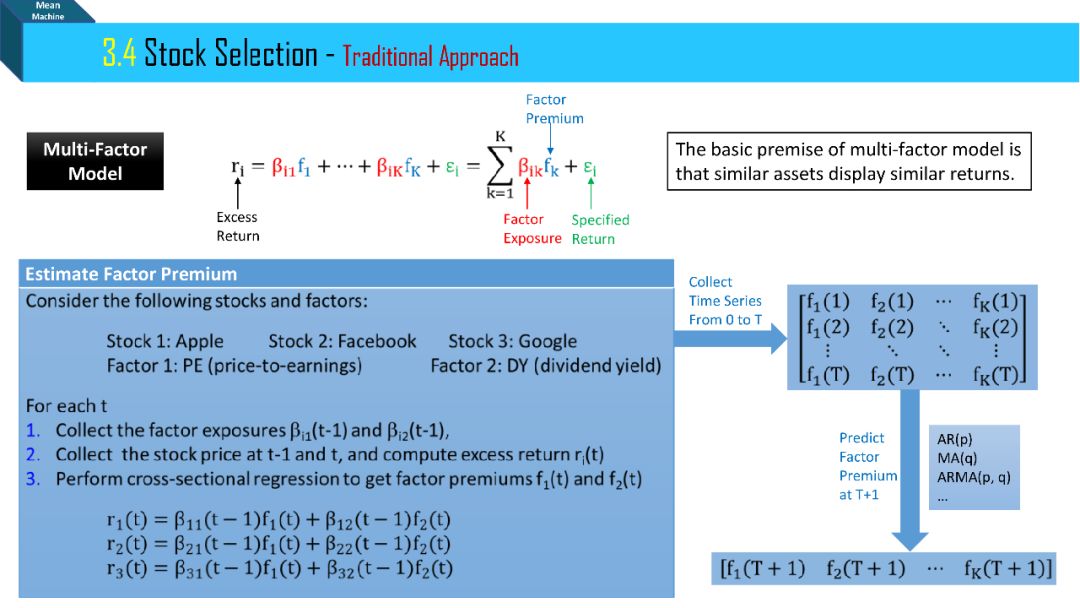

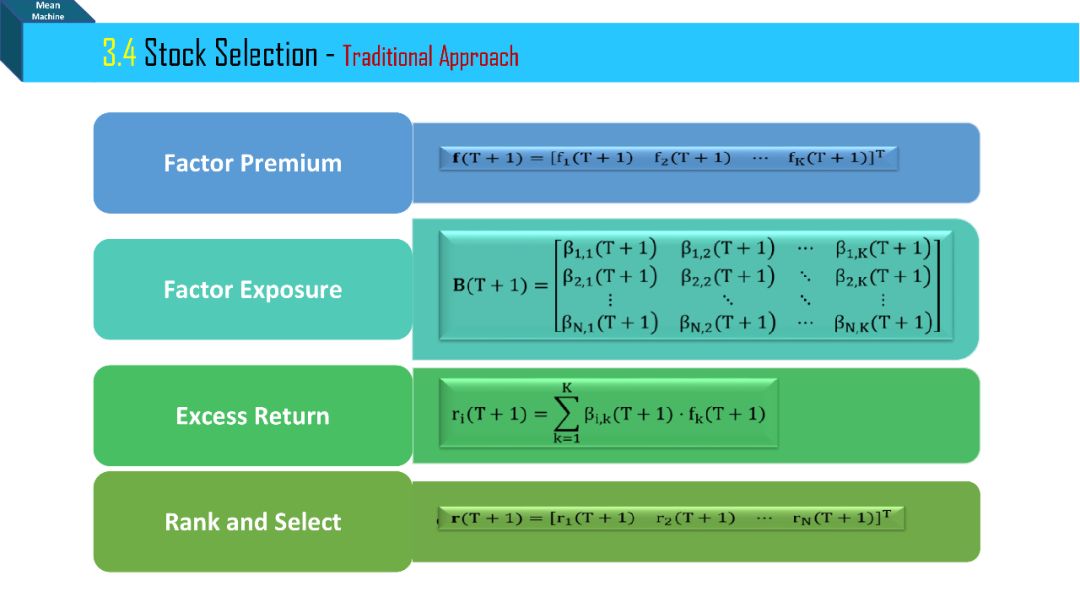

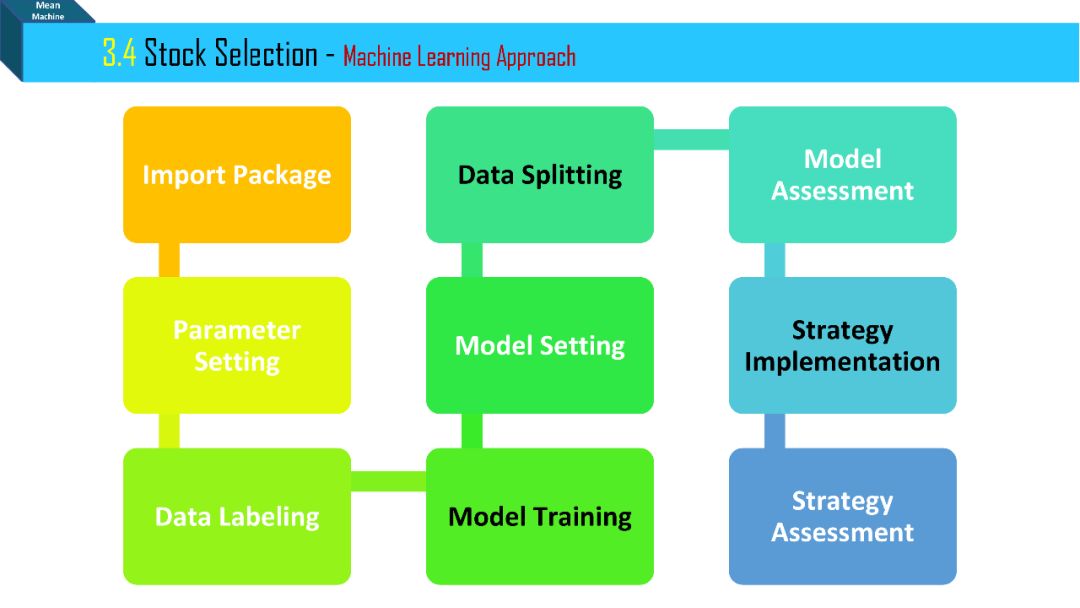

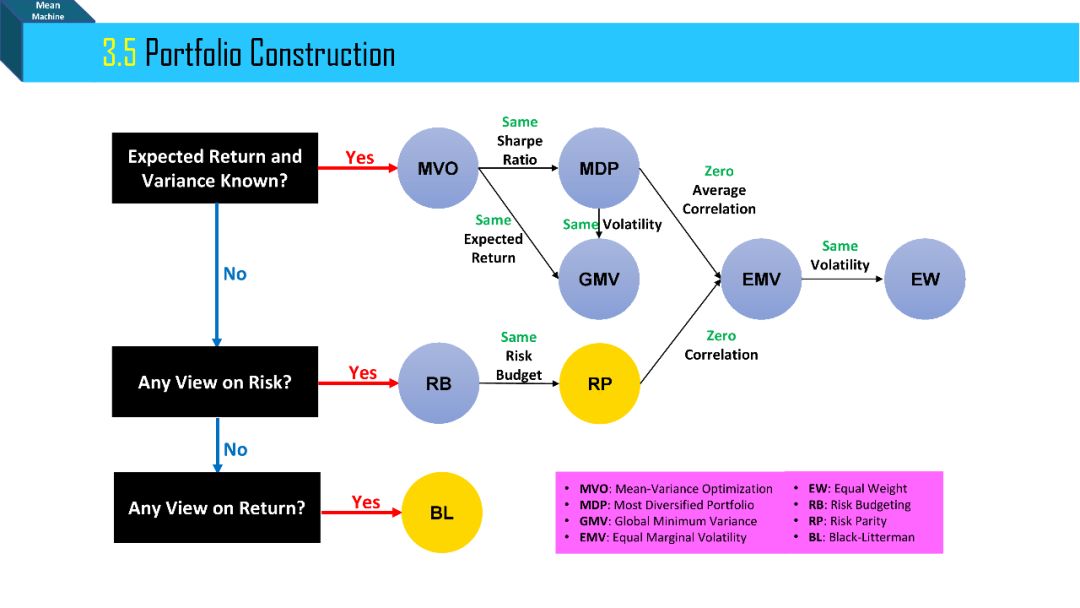

刚刚接触半年不到,也没有怎么花功夫在上面,基本上就是东看看西看看,从来没有系统的学它。学一个新东西最快的方式就是用一个具体的特例。我主要参照了华泰的研报 Python 实战那一期,用的是假数据,但是多加了一步机器学习调整超参数步骤 (GridSearchCV)。用的支撑向量机 (SVM) 加高斯核 (提高模型复杂度来处理高维数据) 和正则项 (减小模型复杂度来防止过拟合)。策略就是每期用 SVM 预测股票涨跌,但是关注的是涨跌的概率,将其排序,选出涨的概率最大 (涨幅不见得最大) 的若干股票。

基于此,我从“具体特例”的角度来介绍量化投资。

注:量化投资的评估标准就是策略赚钱的能力,赚钱的策略没人会分享,市面能讲的就是提供一些思路。所有的东西都要靠自己试,没人能帮你。

四、小结

我见过机器学习非常厉害的人,也见过十分精通金融工程的人,也见过量化投资做的很溜的人,但很少见过在三个领域都很牛的人。Learning is a lifelong process.

以上是关于新加坡金融咨询公司总监对机器学习与量化投资的深入解读,60页PPT干货!的主要内容,如果未能解决你的问题,请参考以下文章

从资源弹性到数据弹性,乾象如何将云上量化研究效率提升 40%?