机器学习选股模型的可解释性分析

Posted 量化投资与机器学习

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了机器学习选股模型的可解释性分析相关的知识,希望对你有一定的参考价值。

编译:QIML编辑部

在上一篇文章中:

MF框架从Linear、Nonlinear及Interactions三个角度,分别对模型的以下两个方面进行了分析:

1、每个因子在模型中的作用:

线性部分(Linear)和非线性部分(Nonlinear)对模型效果的贡献;

每两个因子之间相互作用(Interactions)对模型效果的贡献。

2、模型应用到投资组合中,最终收益率的拆分,也是分为Linear、Nonlinear及Interactions三个部分。

我们分别从以上两个应用来解释MF框架:

Part1:MF框架

量化每个因子在模型预测结果中的边际贡献

在把每个因子的效果拆解为Linear、Nonlinear及Interactions三部分之前,我们首先要掌握一个重要的概念:模型对于每个因子的边际依赖。Friedman (2001)提出了partial dependence的概念,主要为了测算每个单独的因子对于模型效果的影响程度。具体的做法是,选定某个待分析的因子k,每次对于所有的样本点,固定k的值而其他因子值不做变动,测试k在不同取值情况下模型效果的变化。如果非要用数学公示加以表达,以下公式就是Partial Dependence Eqution,表示在保持其他因子不变的情况下,因子k在不同取值时,模型效果的期望:

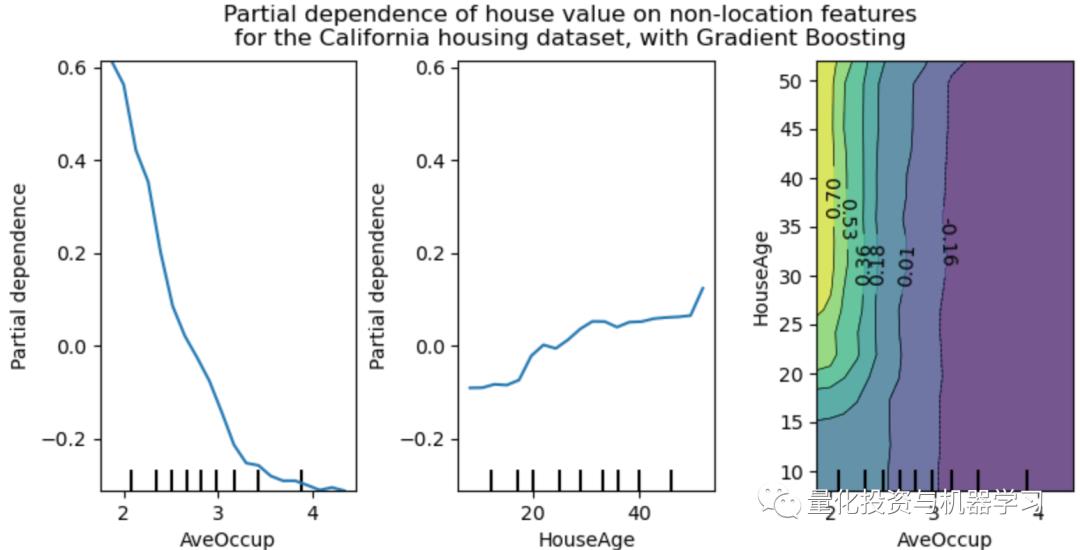

在机器学习工具库Scikit-Learn中,有现成的分析Partial dependence的函数,plot_partial_dependence。以下图1,就反应了在房价预测这个案例中,AveOccup及HouseAge的边际贡献。

从"因子"到“收益率”的预测,机器学习模型的应用一直非常直观,但通常我们很难理解模型背后的逻辑,更别说把模型的机制进行可视化。在这篇文章中,我们参考partial dependence的理念,尝试从以下三个角度去分析机器学习模型的预测机制:Linear、Nonlinear和Interactions。

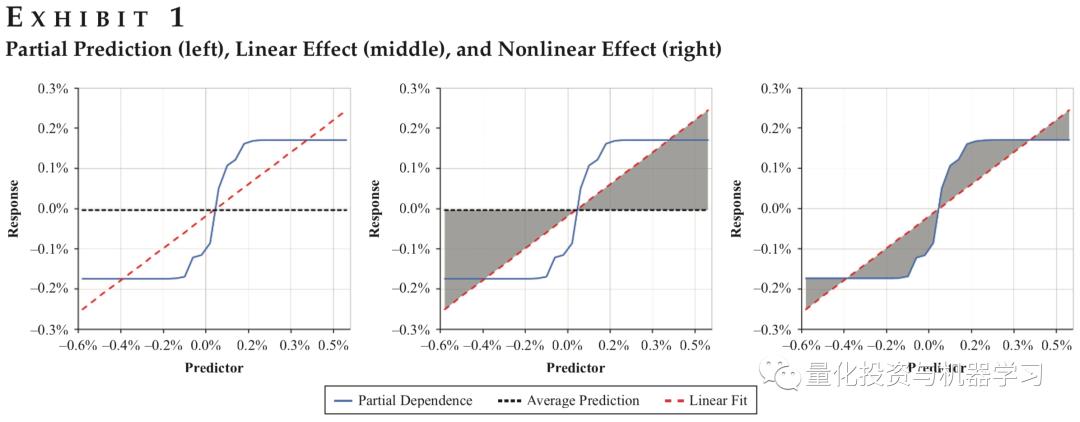

以下公式中,l函数为线性partial dependence function(假设预测模型为普通线性回归模型),f函数为原始模型。

Linear prediction effect: 因子k的线性贡献用。k在某个固定取值时,线性模型对于k的边际依赖,减去原始模型对于k的边际依赖的平均值,再对这个差的绝对值求均值。

Nonlinear prediction effect:因子k的非线性贡献,等于原始模型f对于k的边际依赖,减去线性模型对于k的边际依赖,得到的差的绝对值的均值就是模型对于k的非线性依赖。(换个角度就是因子对于模型效果的非线性影响)

Interactions effect:两个因子交互作用的贡献,等于原始模型f对于两个因子整体的边际依赖,减去原始模型f对于两个因子分别的依赖,再求这个差的绝对值的均值。

关于interactions effect的定义,作者参考了 Friedman and Popescu (2008)的H-statistic.

下图1展示了某个模型对于某个因子三个方面的依赖,从左到右分别是Linear、Nonlinear和Interactions。

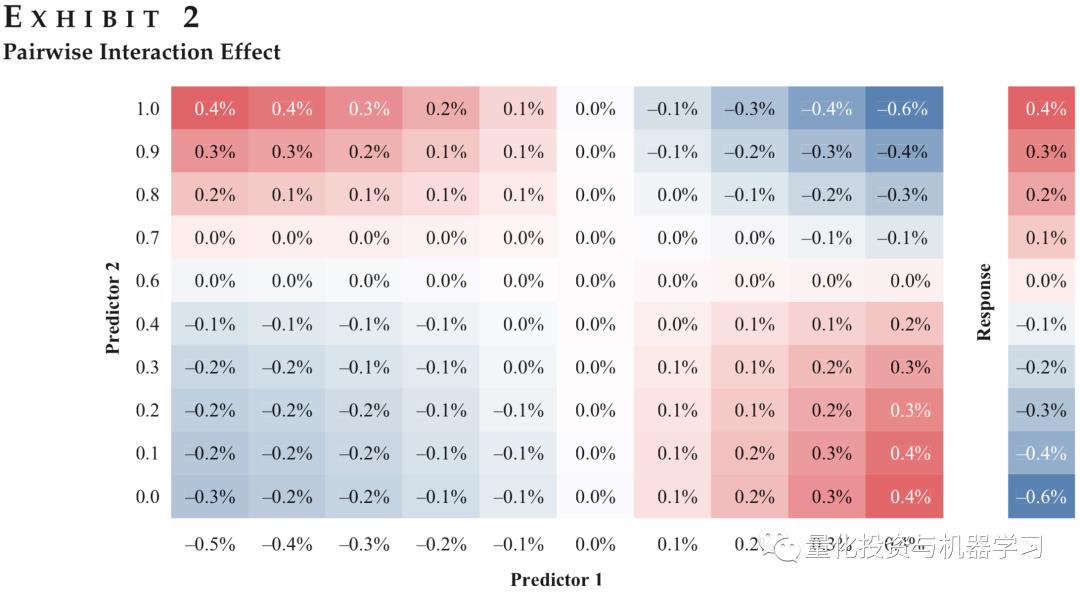

图2展示了模型对于两个因子交互作用的依赖,可以看出当因子1极高(或极低)且因子2极低(或极高)时,模型的效果较佳。

计算模型对于某个因子边际依赖的具体步骤如下:

Part1中,我们从模型预测效果的角度对每个因子的边际贡献,从Linear、Nonlinear及Interactions的三个角度进行了拆解结分析。但我们最终关系的是模型反映到策略端时的最终收益. 这一部分,我们综合各个因子的三方面的边际贡献,把模型的收益拆分为线性收益(Linear)、非线性收益(Nonlinear)、交互收益(Interactions)及高维度交互收益(Higher-order Interactions)。

关于如何测算所有因子不同作用的收益,作者没有详细阐述,小编结合文章内容做一下猜测。假设现在有S1、S2、S3、S4、S5五只股票,及X1、X2、X3三个因子,及已经校准好的线性模型L:

以上组合的收益就是线性收益。

1、线性收益是各因子线性贡献部分带来的收益,计算方法参数以上注释。

2、相互作用来的的收益,等于相互作用及线性贡献带来的收益减去步骤1中的线性收益。

3、非线性收益,等于线性、相互作用及非线性贡献带来的收益减去步骤1和2的收益。

4、高维相互作用带来的收益,等于模型的总收益减去步骤1-3的收益。

通过以上步骤,我们就可以把根据一个模型预测结果构建的投资组合的收益拆分为Linear、Nonlinear及Interactions三个主要的部分,剩下的解释不了的部分,我们放在高维相互作用带来的收益。

Part3:实证分析

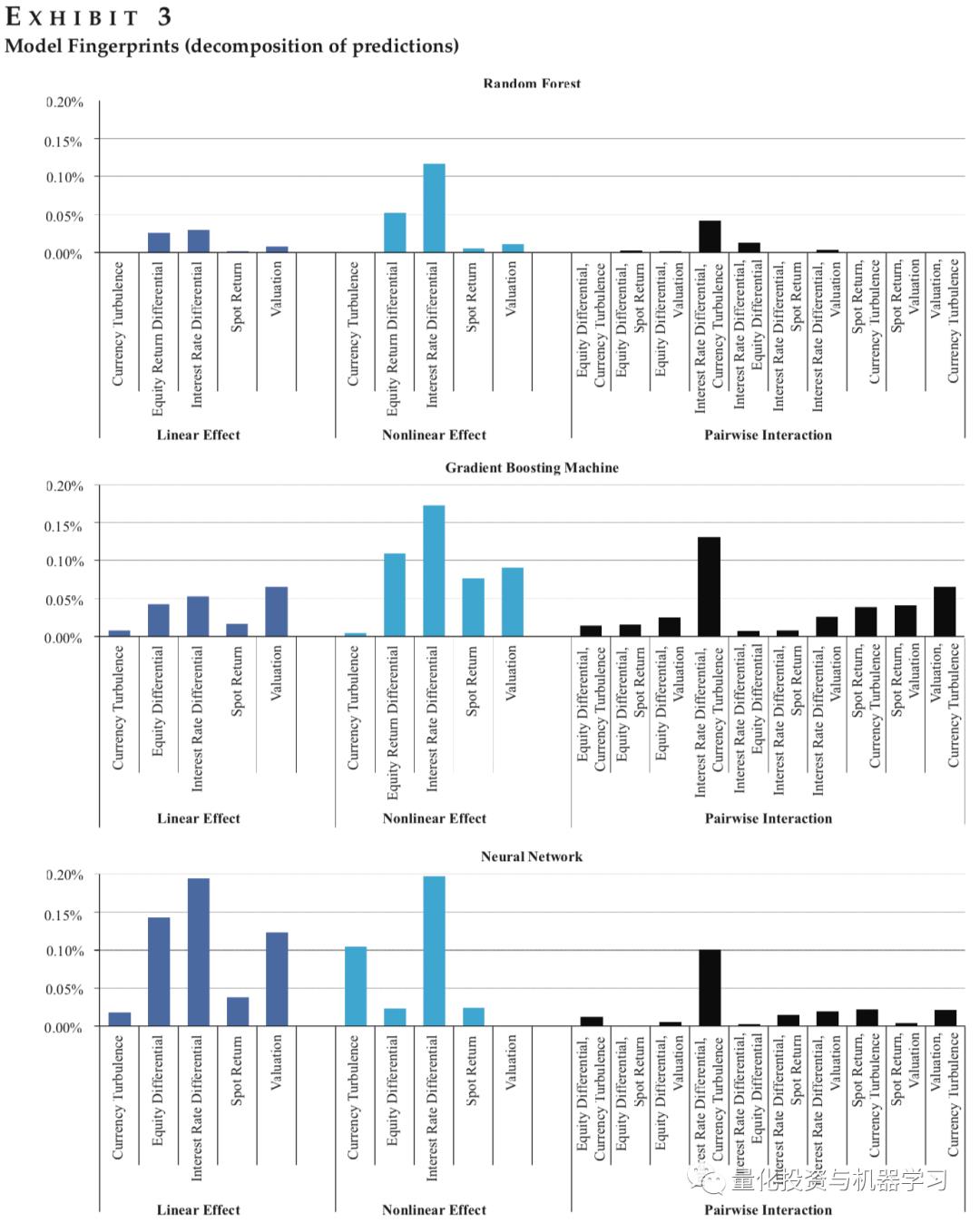

作者用G10国家的10个外汇币种组成的45对外汇组合(以下称为品种),并基于以下5个因子构建预测模型,预测目标是每组外汇未来1个月的收益,并基于这个预测选出27个预测收益绝对值最大的品种。然后根据选出品种的预测收益方向,相应的做多或做空。五个因子是:

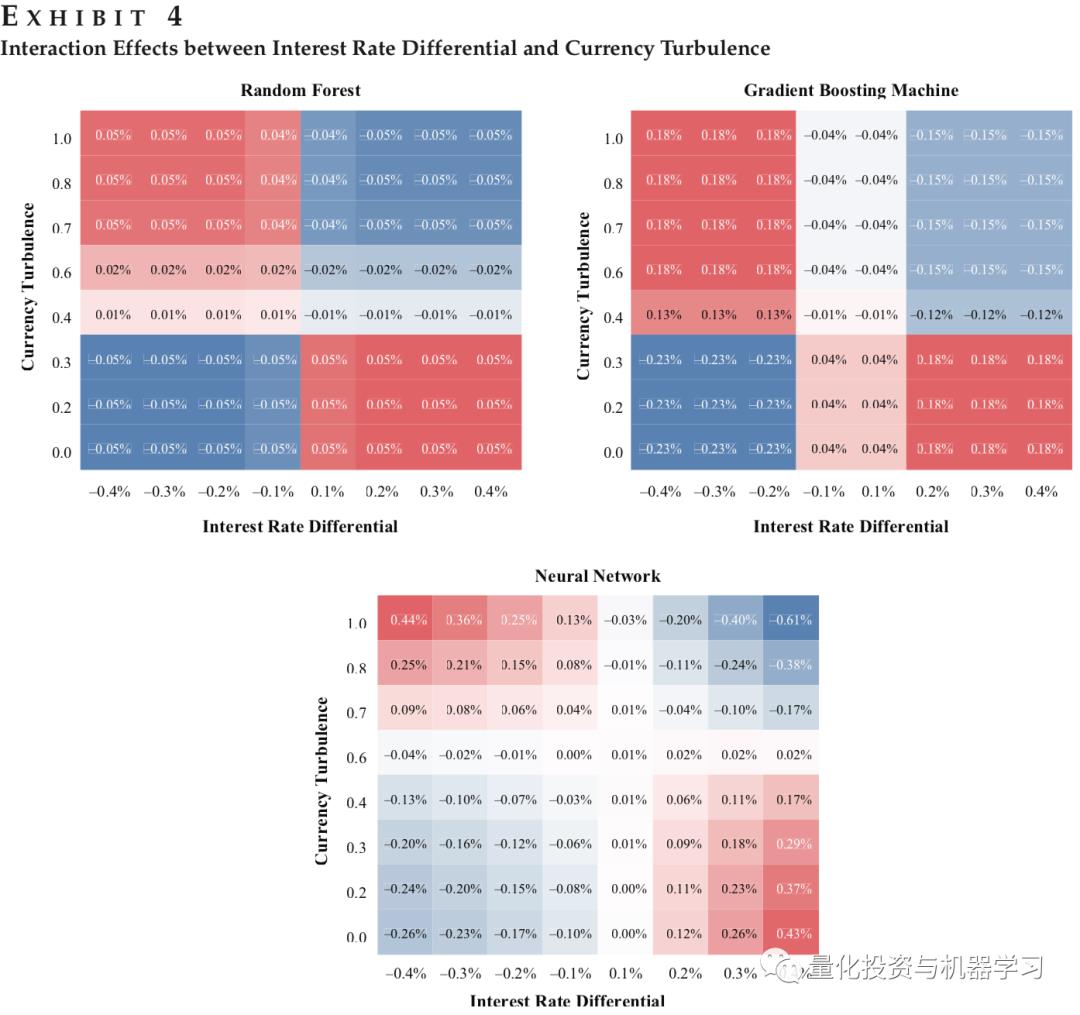

选取了常用的几种机器学习模型:Random forests、Gradient boosting machines和Neural networks. 训练时间为1990年至2015年,测试时间为2016年至2019年。测试结果参考下图。在所有模型中,interest rate differential的非线性贡献最大,同时interest rate differential与Currency market turbulence的交互作用带来的贡献,也是所有因子对中最大的。图4更清楚了展示了不同取值时,这两者交互作用给模型带来的贡献。我们还可以看出,Random Forests中,各因子各个维度的贡献都不是很明显;GB中模型可多的挖掘了因子的非线性作用,而Neural Network中更多的挖掘了因子的线性作用。

图5展示了训练集中,各模型收益的拆解,可以看出,线性收益占了各个模型收益的绝大部分,GB模型更擅长挖掘因子间相互作用(包括高维相互作用),Neural Network更擅长挖掘非线性收益。

最后,给出了不同模型在样本内外的测试表现,不同模型的效果样本内外保持的比较一致,整体而言GB模型和Neural Networks的表现更优。

总结

从Linear、Nonlinear及Interactions三个角度分析因子在不同模型中的贡献,首先可以看出不同因子的特点,其次也能看出模型在不同维度挖掘信息的强弱,比如GB模型擅长挖掘因子交互作用带来的信息,Neural Network擅长挖掘单因子的非线性信息。最终,从可解释的角度拆解因子的贡献及模型的收益,能够指导我们更好的选择模型及因子。

参考文献:

1、Friedman, J. H., and B. E. Popescu. 2008. “Predictive Learning via Rule Ensembles.” The Annals of Applied Statistics 2 (3): 916–954.

2、Li, Y., Turkington, D. and Yazdani, A., 2020. “Beyond The Black Box: An Intuitive Approach to Prediction with Machine Learning.” The Journal of Financial Data Science, Vol. 2, No. 3

(Summer).

以上是关于机器学习选股模型的可解释性分析的主要内容,如果未能解决你的问题,请参考以下文章