加密压力测试:灾难场景

Posted 孙强看产业

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了加密压力测试:灾难场景相关的知识,希望对你有一定的参考价值。

如果比特币归零怎么办?

封面 加密货币压力测试

最近加密世界的扩张是一个奇观。一年前,CoinMarketCap网站上列出了大约 6,000 种货币,今天就有11,145种,它们的总市值从3300 亿美元激增至 今天的1.6 万亿美元,大致相当于加拿大的名义 GDP。超过 1 亿个独立的数字钱包持有它们,大约是 2018 年数量的三倍。

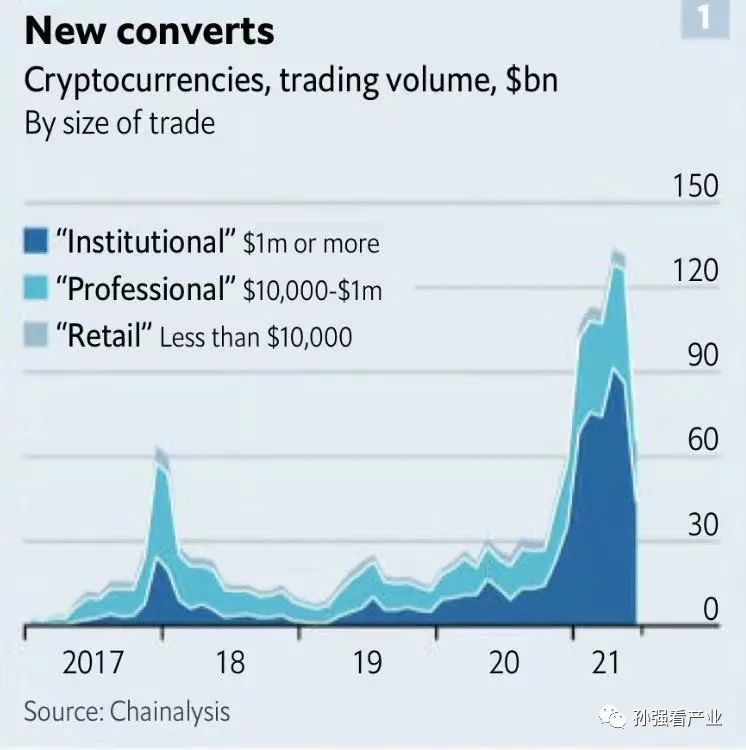

持有人也变得更加多元和财力雄厚。机构占交易的 63%,高于 2017 年的 10%(见图表 1)。由Anthony Scaramucci经营的对冲基金SkyBridge Capital就是一个例子,其35亿美元的多元化基金于2020年11月开始投资加密货币,并于1月推出了5亿美元的比特币基金。其26,000名客户(从富人到主权基金)的风险敞口正在增加。比特币现在占其主要工具的价值从5%上升到9%,专用基金价值约7亿美元。

图1 数字货币投资者构成。投入1百万美元或更多的是机构投资者,1万到1百万是专业投资者,小于1万是散客。

然而,客户群体成熟未能驯服加密市场剧烈波动的特征。比特币从4月份的64,000美元跌至5月份的30,000美元。今天它徘徊在 40,000美元左右,7月29日它曾跌至 29,000 美元。每一次下跌都会引发后果可能有多严重的问题。

对于将比特币视为金融未来的顽固分子而言,这种加密货币似乎面临着太多的崩溃的风险。算法交易员现在进行大量交易,在比特币低于特定阈值时自动发出“购买”订单。为了掌握加密领域和主流市场之间日益增长的联系,想象一下比特币的价格一路暴跌至零的情形。

溃败可能是由系统内部的冲击触发的,比如技术故障,或者大型加密货币交易所的严重黑客攻击。或者它们可能来自外部:例如,监管机构的打压,或者,比如对央行加息的回应市场“一切反弹”突然结束。

保险和资产管理公司Allianz的Mohamed ElErian表示,加密货币投资者分为三种类型:“原教旨主义者”,他们相信比特币有朝一日会取代政府发行的货币;“战术家”认为,随着越来越多的人投资它,它的价值会上升;以及想要赌博的“投机者”。尽管崩溃将被第一组看作一个巨大的冷门,他们最不可能卖出去;与此同时,第三组会在遇到麻烦时第一时间逃离。为了避免终端踩踏,必须说服第二组留下来。如果价格跌至零,上述情况就不太可能存在了。

崩盘会破坏加密经济。竞争验证交易并获得新币奖励的比特币矿工就没有动力继续下去,从而导致验证过程和比特币的供应停止,投资者可能还会抛售其他加密货币。数据公司Chainalysis的菲利普·格拉德威尔表示,最近巨大波动下的走势表明,比特币走向何方,其他数字货币也将紧随其后。

结果将是大量财富的毁灭。相对于他们支付的价格,长期持有者将遭受较小的损失,但会丢失巨大的未实现收益(见图表 2)。与购买价格相关的最大损失将落在不到一年前购买的人身上,平均价格为37,000 美元。这将包括大多数接触加密的机构投资者,包括对冲基金、大学捐赠基金、共同基金和一些公司。

图2 压力测试下加密货币不同投资者收益。深蓝色代表投资超过12个月的收益走势,亮蓝色代表3-12个月收益走势,灰色代表少于3个月收益走势。

抹掉的总价值将超出数字资产的市值。崩盘还将抹杀对交易所等加密公司的私人投资(据数据提供商PitchBook估计,自2010年以来,这部分资产价值为370亿美元)以及上市加密公司的价值(价值约900亿美元)。PayPal、Revolut 和Visa 等支付公司将失去一大块不断增长的、利润丰厚的业务,这将削弱它们的估值。其他驾驭加密热潮的公司,例如微芯片制造商英伟达,也将受到打击。总而言之,在第一波冲击波中可能损失2万亿美元,略高于亚马逊的市值。

传染可以通过包括加密资产和主流资产等多种渠道传播到其他资产。一个渠道是杠杆。投资于比特币的资金的90%都花在了“永久”掉期等衍生品上——押注于永不过期的未来价格波动。其中大部分在不受监管的交易所交易,例如ftx和Binance,客户从中借款以进行更大的赌注。小幅价格波动可能会引发大量追加保证金通知;即使他们没有见面,交易所也会迅速清算客户的资产,从而加速加密货币价格的下跌,交易所也必须承担违约债务的巨大损失。

图3 加密货币现货和衍生品波动对比。深蓝色代表现货7日平均价波动,亮色代表加密货币衍生品7日平均价波动。

急于满足加密货币追加保证金要求——杠杆衍生品的首选抵押品——可能会迫使下注者抛售以释放现金的传统资产。或者,他们可能会放弃尝试满足这些要求,因为他们持有的加密货币将不再值钱,从而引发清算。与此同时,还存在其他类型的杠杆,受监管的交易所甚至银行向投资者借出美元,然后购买比特币。有些人以加密货币抵押品借出美元。在这两种情况下,接近违约的借款人可能会寻求清算其他资产。

系统中的杠杆程度很难衡量;列出永久掉期的十几个交易所都不受监管。但卡内基梅隆大学的凯尔索斯卡说,“未平仓合约”,即任何时候未偿付的衍生品合约的总金额,提供了行进方向的概念。它已2020 年3月的16亿美元增长到今天的240亿美元。这不是总杠杆的完美代表,因为尚不清楚各种合约背后有多少抵押品。但是,在过去的经济低迷时期,杠杆头寸的强制平仓让人了解风险有多大。仅在5月18日,比特币价值就缩水了近三分之一,跌至90亿美元。

第二个传输渠道来自为加密交易车轮加油的“稳定币”。由于将美元换成比特币的速度缓慢且成本高昂,因此想要实现收益并将收益再投资的交易者通常以与美元或欧元挂钩的稳定币进行交易。这些硬币,其中最大的是Tether和美元硬币,现在价值超过1000亿美元。在一些加密平台上,它们是主要的交换手段。

发行人用大量资产来支持他们的稳定币,就像货币市场基金一样。但这些不仅仅是,甚至主要是现金持有。例如,Tether 表示,截至3月底,其50%的资产是商业票据,12%是担保贷款,10%是公司债券、基金和贵金属。加密货币崩溃可能导致稳定币的挤兑,迫使发行人抛售资产以进行赎回。7月,评级机构惠誉警告称,突然大规模赎回Tether可能“影响短期信贷市场的稳定性”。美国证券交易委员会和美联储的官员正在密切关注加密货币的风险,尤其是稳定币。

加密危机可能会影响更广泛的情绪,甚至超出抛售。其程度尚不清楚:现在有更多实体接触加密货币,但很少有人将其大量财富押在加密货币上,因此损失将普遍但很浅。至关重要的是,银行是免疫的;大多数人不会很快在资产负债表上持有比特币。巴塞尔监管者俱乐部最近提议让银行只用资本而不是债务来为其持有的比特币提供资金。

果

但更糟糕的情况并不难想象。低利率导致投资者承担更多风险。加密货币崩溃可能会导致他们对其他奇异资产降温。最近几个月,比特币价格与meme股票甚至整个股票之间的相关性有所上升。这部分是因为下注者将流行股票的收益再投资到加密货币中,反之亦然。抛售将从高风险领域中杠杆率最高的下注者(通常是个人和对冲基金)开始:模因股票、垃圾债券、特殊用途的收购工具。暴露于这些风险的投资者,面临来自其投资委员会的质疑,将依次跟进,降低风险资产的流动性,并可能引发普遍的低迷。如果这听起来不太可能,请记住,美国主要股票指数标准普尔500指数在一天之内下跌了2.5%,此前零售投资者对电子游戏零售商GameStop的迷恋使一些对冲基金站错了脚。那么,如果要发生普遍的市场动荡,你需要很多事情才会出错,包括比特币的价格一路下跌到零。尽管如此,我们的极端情况表明,杠杆、稳定币和情绪是任何加密货币衰退,无论大小,都会更广泛传播的主要渠道。加密货币只会与传统金融更加紧密地交织在一起。高盛计划推出加密交易所交易基金;Visa现在提供一种借记卡,可以用比特币支付客户奖励。随着加密货币圈的扩张,其引起更广泛市场混乱的潜力也将扩大。

启示:

压力测试的过程和结果介绍清楚了,有两点压力测试的启示:

1、市场结构、传导机制,模拟得很生动。对散户而言,机构投资者太多、太大了,以小博大,胜算很小。

2、压力测试的结果,很震撼。市场风险太大了。

参考资料:

以上是关于加密压力测试:灾难场景的主要内容,如果未能解决你的问题,请参考以下文章