金融业ESG气候与环境压力测试系列文章之二:框架模型及应用

Posted 毕马威KPMG

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了金融业ESG气候与环境压力测试系列文章之二:框架模型及应用相关的知识,希望对你有一定的参考价值。

相关阅读

导 引

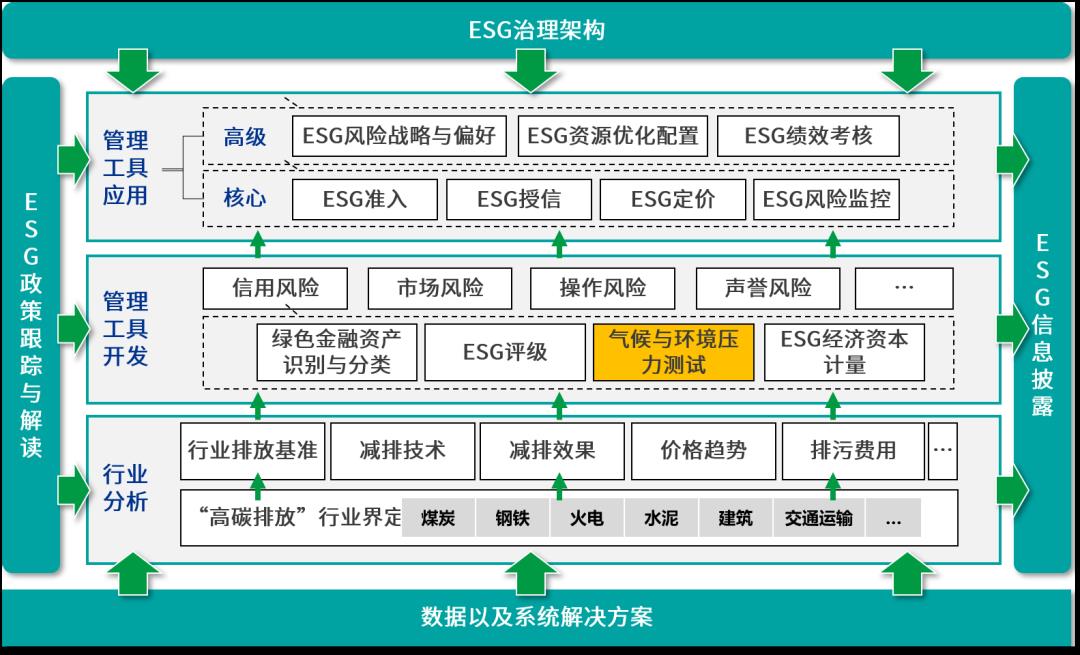

气候与环境压力测试是毕马威绿色金融及ESG(企业环境、社会和治理绩效)领域解决方案的重要组成部分之一。除气候与环境压力测试之外,我们还涵盖诸如行业分析、绿色金融资产识别与分类、ESG评级、ESG资本计量等方面,它们之间的相互关系如下图所示。气候与环境压力测试并非一个孤立的模块,其与解决方案中的其他模块联系紧密,包括ESG风险战略与偏好、行业分析,以及数据及系统解决方案等。

在“气候与环境压力测试文章之一:概念、监管、实践及挑战”中,我们对气候与环境压力测试的基本概念、监管进展、国内外金融机构行业实践,以及未来挑战等方面进行了阐述。本文章中,我们主要对气候与环境压力测试的框架、模型及应用进行介绍。

气候与环境压力测试框架

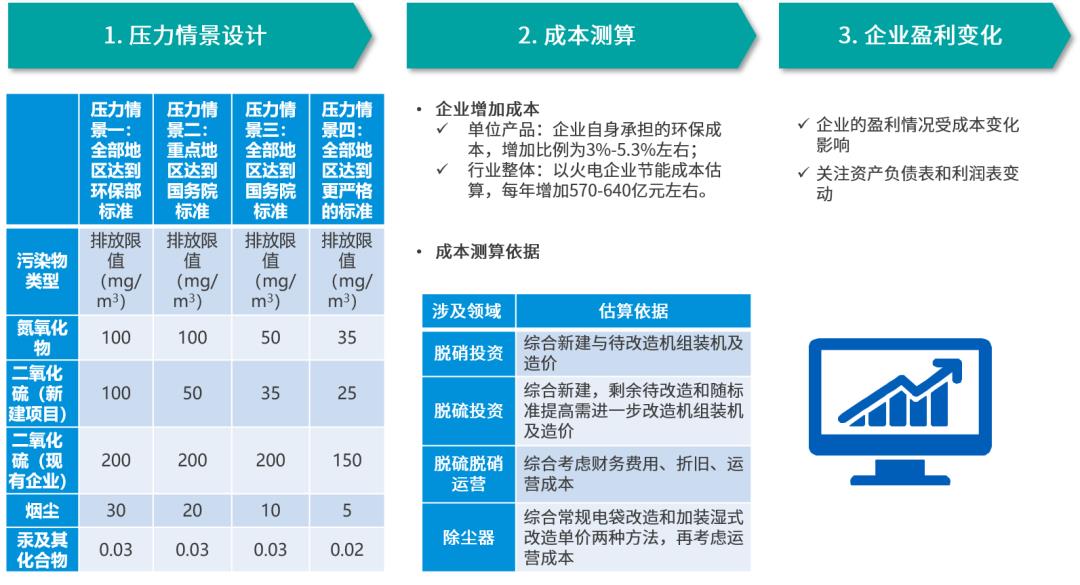

毕马威曾协助多个大型国有银行实施气候与环境风险压力测试工作,我们的方法论框架如上图所示,包括压力测试情景设计、压力测试情景传导,以及压力测试结果分析等基本工作模块。

▶ 首先,是压力测试情景设计,对于物理风险,压力情景主要考虑海平面上升、极端天气等。而对于转型风险,则主要考虑环境恶化和气候变化的压力下,政策的变化和技术的革新。

▶ 其次,是压力测试情景传导,即在物理风险或转型风险的压力情景下,估算对各风险类别的影响。例如,对于信用风险,主要考虑对信用风险参数PD和LGD的影响。对于市场风险,主要考虑对资产估值的影响。对于流动性风险,主要考虑对流动性风险指标的影响。

▶ 最后,是压力测试结果分析,综合各风险类别压力测试结果,综合评估对预期损失、风险加权资产RWA、资本充足率,以及流动性风险轮廓的影响。并且,在结果分析基础上,建立气候与环境风险导向的决策机制和内部政策,对环境风险进行缓释和应对。

压力测试情景设计

对于气候与环境压力测试,NGFS(央行与监管机构绿色金融合作网络)在2020年6月发布的《面向央行和监管机构的气候情景分析指南》(Guide to Climate Scenario Analysis for Central Banks and Supervisors),为央行和监管机构提供了详细的气候与环境压力测试的情景分析方法,如上图所示。

压力测试情景设计过程中,要立足于风险的来源。物理风险的来源是各种极端气候事件、海平面上升、生态环境污染事故,以及自然资源的破坏和短缺等。转型风险主要有两个来源,一个来源是政策变化,例如各种环保政策法规以抑制污染性产品的消费,以及向环保企业和产品提供财政补贴。另一个来源是技术进步,例如清洁能源、节能、清洁运输、绿色建筑领域的技术创新。

NGFS的气候与环境风险情景为国内金融机构设计气候于环境压力测试情景提供了很好的基础。但是,国内金融机构在压力测试情景设计上还需要关注以下几个方面:

▶ 建立适用于中国的压力测试情景库,包括碳排放指标、碳交易价格、气候变化指标、宏观经济指标等;

▶ 压力测试情景需要区分轻度、中度,以及重度等不同的压力程度;

▶ 从预测期的时间跨度上,应覆盖3年、5年,或者更长的30年、40年。

压力测试情景传导

气候与环境压力测试中,金融机构关注更多的是转型风险。以上为毕马威转型风险的压力传导模型示例。在该过程中,重点是把行业和宏观经济层面的影响转化为微观企业受到的影响,如将这些影响体现在企业财务报表上的各种财务指标的变化。

对于物理风险,关键是对灾害损失建立估算模型。灾害可以带来直接损失和间接损失。直接损失包括实物性资产受到破坏而产生的损失,间接损失指的因灾害而停工减产导致的损失。灾害损失的估算,需要立足于灾害强度和灾害损失对应关系的建模分析结果之上。

在构建气候与环境压力测试压力传导模型的过程中,难点在于处理经济变量、能源行业参数和企业所受影响这几方面的关系。气候与环境因素不直接作用于企业的收入和成本,而往往通过影响宏观经济、地区经济、产业的供求和定价等来影响企业。因此,在构建模型分析气候与环境风险因素对企业影响之前,需要有行业分析理论支持,例如,需要判断在1.5摄氏度或2摄氏度下各类能源的供求变化、所需的碳价变化,以及宏观经济指标的变化等。

压力测试结果分析

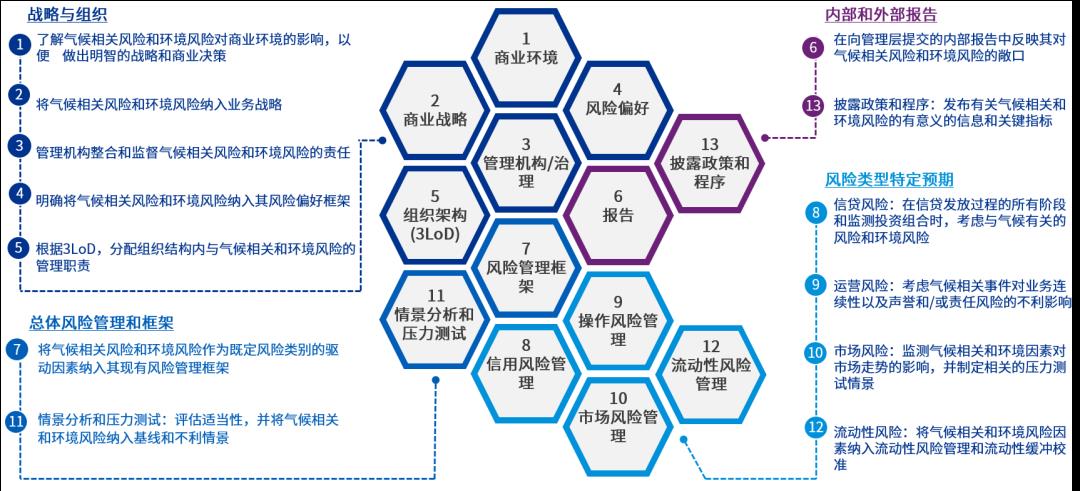

通过气候与环境压力测试,金融机构可以获得气候与环境因素对其各风险类别的影响分析结果,进而获得对整个金融机构公司层面的预期损失、风险加权资产RWA、资本充足率,以及流动性风险轮廓的分析结果。基于该分析结果,最直接的应用是金融机构可以制定相应的缓释措施去缩小资产和业务对气候与环境风险的敞口,例如,对高碳资产的持仓比例设限、对环境风险信息披露和管理进行优化等。

除了上述直接应用之外,从广义上说,气候与环境压力测试的应用应该与金融机构风险管理的各领域相融合,包括但不限于以下方面:

▶ 战略与组织方面,从金融机构的风险战略和偏好层面,纳入气候与环境风险的因素。同时,明确气候与环境风险相关的管理职责;

▶ 总体风险管理和框架方面,气候与环境风险应作为一个既定的风险类别;

▶ 具体风险管理方面,如信用风险、操作风险,市场风险,以及流动性风险等的管理中,应该纳入气候与环境风险的因素;

▶ 内部和外部包括方面,应该包含气候与环境风险相关的披露信息。

气候与环境压力测试是近期的热点,毕马威在该领域积累了丰富的案例经验。在气候与环境压力测试系列文章之三中,我们将会介绍毕马威在气候与环境压力测试领域的经典案例,敬请期待。

联系我们

张楚东

金融业主管合伙人

毕马威中国

tony.cheung@kpmg.com

曹劲

金融风险管理咨询主管合伙人

毕马威中国

jin.cao@kpmg.com

赵鹏

金融风险管理咨询服务合伙人

毕马威中国

robert.zhao@kpmg.com

张迅

金融风险管理咨询服务合伙人

毕马威中国

john.jx.zhang@kpmg.com

杨娜

金融风险管理咨询服务合伙人

毕马威中国

gemini.yang@kpmg.com

李立书

金融风险管理咨询服务总监

毕马威中国

l.l.li@kpmg.com

以上是关于金融业ESG气候与环境压力测试系列文章之二:框架模型及应用的主要内容,如果未能解决你的问题,请参考以下文章