CTA黑色系商品反弹,时间序列表现优异

Posted 东财量化团队

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了CTA黑色系商品反弹,时间序列表现优异相关的知识,希望对你有一定的参考价值。

keep calm and carry on.

CTA因子跟踪报告

大宗商品市场的价格变动可以被因子收益率所解释

定价模型构建:依据国内外的研究成果和实证分析,我们建立了大宗商品多因子模型

投资组合构建:结合大宗商品多因子模型,以及大宗商品之间的相关性,我们建立了基于波动率调整的大宗商品投资组合

1摘要

大宗商品价格的变化本质上是商品供需结构和商品金融属性的变化,因此大宗商品的定价可以分解并归因于与供需结构和金融属性相关的不同的因子上。通过长期的理论研究和实证检验,我们发现在国内商品期货市场中,动量因子、期限结构因子、基差动量因子、持仓结构因子等因子具有相对稳定的概率分布,能够解释大宗商品价格的变化,并可以在此基础上构造大宗商品因子化定价模型和相关投资策略。

2因子表现

1、动量因子

大宗商品的动量因子是指前一段时间涨幅较大的品种,在后续一段时间内的涨幅也较大。

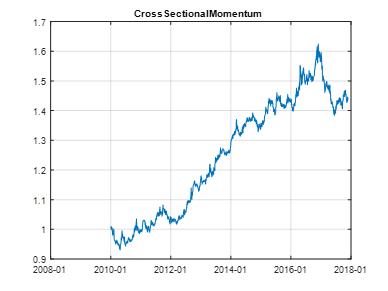

1.1 横截面动量因子

在某个横截面时间点上,做多前期涨幅较大的品种,同时做空前期跌幅较大的品种,保持较小的投资组合风险敞口。

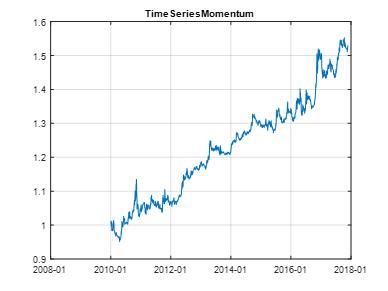

1.2 时间序列动量因子

在时间序列上持续做多前期涨幅较大的品种,同时做空前期跌幅较大的品种,投资组合的风险敞口依据产品特性而限定在一定的范围内。

2、期限结构因子

大宗商品期货一般具有不同到期日的合约,由于持有成本、季节性供需关系变动、持仓集中度等因素的影响,不同到期月份的合约往往具有不同的价格,体现出一个具有凸性的期限结构曲线,曲线的斜率在一定程度上能够解释期货市场的未来价格变化。

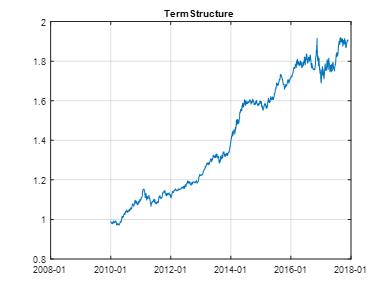

2.1 期限结构因子

期限结构因子是通过不同到期月份合约的价格,计算出商品期货的展期收益率后,做多展期收益率较高的品种,同时做空展期收益率较低的品种。

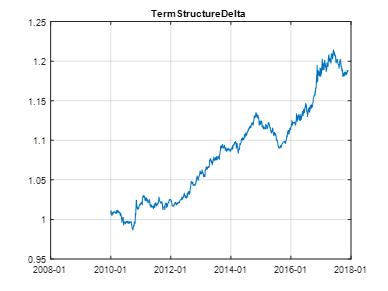

2.2 标准化展期收益率因子

将展期收益率减去其均值并除以其标准差之后,将展期收益率标准化得到的,更容易进行不同品种之间的比较,并剔除了持有成本的长期均值对于展期收益率均值的影响,更能反映近期供需结构的差异。

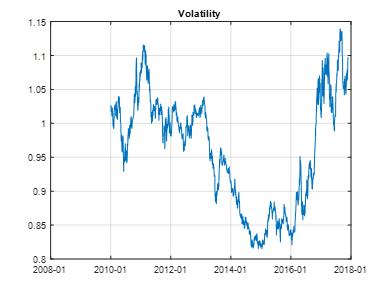

3、波动率因子

单个品种的主力合约在最近一段时间的波动率分位数,实证研究表明,由于市场中波动率和收益率存在长期相关性,因此在趋势性行情中,通过做多波动率较高的品种,并做空波动率较低的品种,往往能够获得较高的收益。

CTA研究团队

王川

上海交通大学金融工程博士后,浙江大学信息工程学学士、光学工程博士。历任中国证监会中国金融期货交易所金融创新实验室负责人等,主编《中国期货市场年鉴》。

杨艳飞

上海交通大学控制理论与控制工程硕士。曾就职于国内知名信息技术公司开发智能专家系统,东吴证券资产管理部任投资经理助理,研发了多种证券及期货的量化交易策略。

薛以风

伦敦大学国王学院金融数学硕士。曾就职于朱雀股权投资管理股份有限公司,专注于股票择时策略和股指期货日内突破策略,有良好的量化选股能力。

风险提示:市场有风险,投资需谨慎。本报告所载的信息、材料及结论只提供特定客户作参考,不构成投资建议,也没有考虑到个别客户特殊的投资目标、财务状况或需要。客户应考虑本报告中的任何意见或建议是否符合其特定状况。

以上是关于CTA黑色系商品反弹,时间序列表现优异的主要内容,如果未能解决你的问题,请参考以下文章