用时间序列模型严肃证明A股收益率是0

Posted 市场量化观察

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了用时间序列模型严肃证明A股收益率是0相关的知识,希望对你有一定的参考价值。

肉眼即可发现,现在大盘三千多点,十几年前也是三千多点,但由此判断A股无收益缺乏学术严谨性。

本文对上证综指每月收益率建立线性时间序列模型,严肃掰扯这一论断。本文参考了《Analysis of Financial Time Series》(by RUEY S.TSAY)的方法,用R编程,并将该书对美国股指的研究结果拿来作对比。

PART1 准备数据

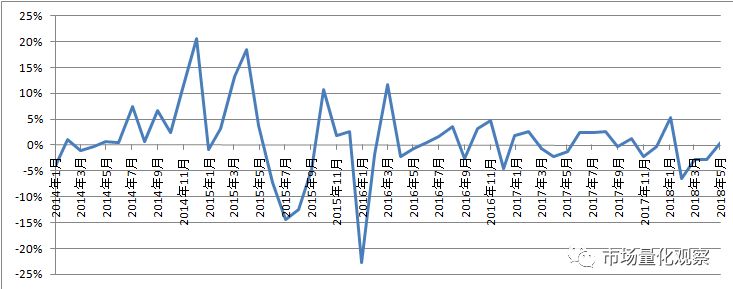

从Wind提取2000年1月至2018年5月上证综指每月末收盘价,计算较上月末的收益率,共221个样本点。直接对每月收益率画图如下:

总体来看,每月收益率一直围绕0值震荡,振幅基本在10%以内,2008年和2015年牛市附近振幅增大。

再放大看一下近几年的:

可见2016年下半年以来,每月收益率振幅下降,基本在(-5%,5%)区间内。

PART2 建立线形时间序列模型

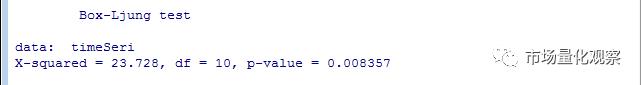

步骤1,判断该序列是否具有自相关性,进行Box-Ljung检验,自由度选10,结果如下:

可以看到P-value非常小,即存在显著自相关性

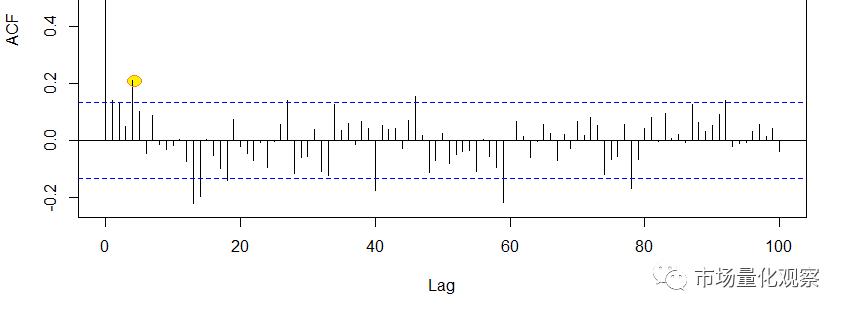

直接对序列画自相关系数图(ACF),结果如下:

ACF图显示第4个相关系数(即当前收益率与4个月前收益率的相关系数)明显高出显著水平范围,再次印证了自相关性的存在

步骤2 判断模型阶数

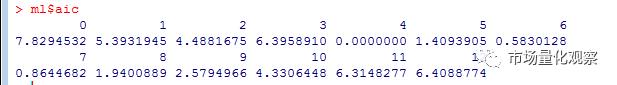

下面需要判断建立多少阶(order)的模型,即用之前多少个月的收益率来预测当前收益率。阶数越高拟合效果越好,但会过度拟合,通用方法是计算增加阶数对最大似然值的贡献来确定阶数,常用的指标是AIC, AIC结果如下:

可以看到第4项是0(R把最小值调为0,便于观察),所以判断模型阶数是4

步骤3 拟和线性自相关模型

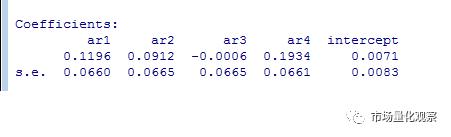

按照4阶来拟合模型,得到拟合系数结果如下,前4项是每个自变量的系数,最后的intercept是序列均值

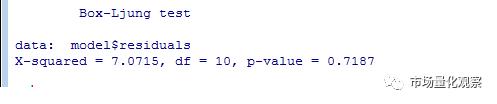

检验一下模型的质量,检验的方法是对模型的残差进行Box-Ljung检验,看是否还存在自相关性,结果如下:

可以看到,对残差检验的P-value为0.72,非常不显著,说明残差已不存在自相关性,即模型解释了绝大部分自相关,模型质量可以接受

步骤4 模型解读

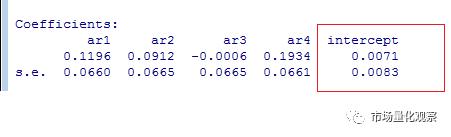

首先关注的是,intercept项,该项代表序列的均值

虽然均值为0.0071是正数,但标准差高达0.0083,也就说,我们实在无法拒绝这个假设:上证综指月度收益率均值是0!

另外我们看到,第4项的系数较大,也就是说本月收益率与4个月前的收益率相关性较大,其次是1个月前和2个月前,3个月前的收益率系数几乎为0, 可忽略。

步骤5 预测2018年6月收益率

把2018年2月-5月的收益率带入模型,预测结果如下:

按照该模型,2018年6月,上证综指将小幅下跌1%

从技术分析看,上证指数近日出现跳空缺口,下探到一个支撑线后小幅弹回震荡,按照模型预测结果,6月股指将在该支撑线附近继续小幅震荡或下跌。

PART3 与美国股指的对比

《Analysis of Financial Time Series》对美国1926-2008年每月的股指收益率建立了同样的模型,共计996个样本,采用了3阶模型,结果如下:

结果显示,美国股指月度收益率均值0.89%,而标准差仅为0.0017,我们在较高显著水平下可以拒绝该假设:美国股指月度收益是0。

以上是关于用时间序列模型严肃证明A股收益率是0的主要内容,如果未能解决你的问题,请参考以下文章