使用深度神经网络提升时间序列动量策略

Posted 量化先行者

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了使用深度神经网络提升时间序列动量策略相关的知识,希望对你有一定的参考价值。

推荐原因

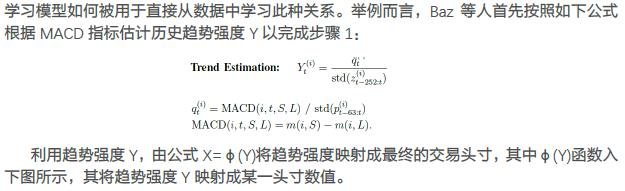

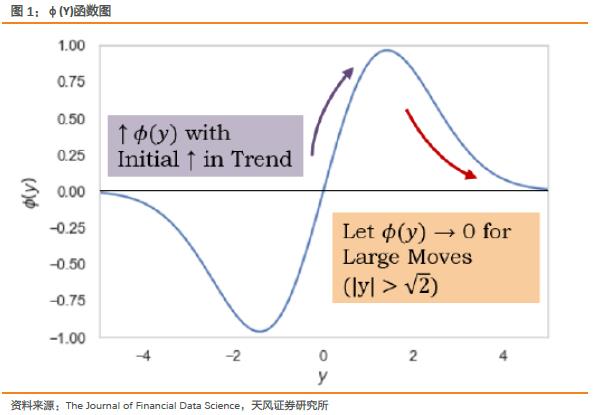

动量策略可以分为截面动量和时间序列动量两类,截面动量关注标的间的相对表现并买入历史强者,而时间序列动量通过证券自身历史表现决定其未来的头寸大小。传统上时间序列动量策略包含趋势强度估计以及头寸生成两步骤,本文作者将动量策略与深度学习模型结合,利用神经网络从历史信息直接学习生成证券的目标头寸。实证结果表明长短期记忆网络LSTM相对传统动量策略在策略收益、夏普比率等方面均有显著提升。

在最近,深度神经网络被广泛用于时间序列预测。随着诸如CNN、RNN等现代结构的发展,深度学习模型因其在构建给定数据集的表示能力而受到青睐:纯粹以数据驱动的方式捕获时间动态和横截面关系。

众多的文献已经验证了机器学习在金融时间序列预测上的运用,而他们主要关注于标准化的回归或者分类任务。在本文中,作者介绍了一种新颖的混合模型,该模型结合了基于交易信号的深度学习以及波动率放缩框架,作者称之为深度动量网络DMN。

动量策略传统上被分为两类:截面动量和时间序列动量。截面动量主要专注于证券于彼此之间的相对表现,买入相对赢家而卖出相对输家。将股票按照其过去3到12个月的收益排序,以往研究表明过去表现更好的股票在未来一个月也将有更好的表现。截面动量的表现在不同时间、不同市场以及不同资产列别上都是稳定的。

时间序列动量将这个想法扩展到了资产自身的历史收益上,根据资产自身的历史表现构建投资组合。该想法最初由T. J. Moskowitz等人提出,其利用波动率放缩描述了具体的策略并根据过去一年的收益决定交易头寸。从那以后众多的交易规则被提出,它们将众多的趋势估计技术映射成交易头寸。

作者研究了各种可以在深度动量网络中使用的架构,所有的这些都可以轻松的重新配置生成以保证预测结果。其中作者使用了Tensorflow的Keras API,其保证了输出激活功能可以灵活互换生成不同类型的预测,也可以定义任意损失函数用于直接输出。

在本文中作者所使用的网络结构包含如下方式:

1. 岭回归Lasso

2. 多层感知机MLP

3. WaveNet

4. 长短期记忆网络LSTM

模型校准通过Adam优化器以最小批量随机梯度下降方式进行,对给定的训练数据反向传播最多使用90%的训练元进行,而剩余的10%数据则被作为验证集,验证集数据而后被用于确定收敛情况。

3.1.回测描述

不同模型的预测能力的评估通过从Pinnacle DataCorp CLC数据库下载的88个连续期货合约来进行的。这些合约包含商品期货、固定收益以及货币期货,时间区间为从1990年至2015年。

在整个回测过程中,模型每5年都会被重新进行校准,使用直到重新校准点为止的所有可用数据重新运行整个超参数优化过程。模型的权重在未来5年将被固定,以确保测试结果将完全在样本外。

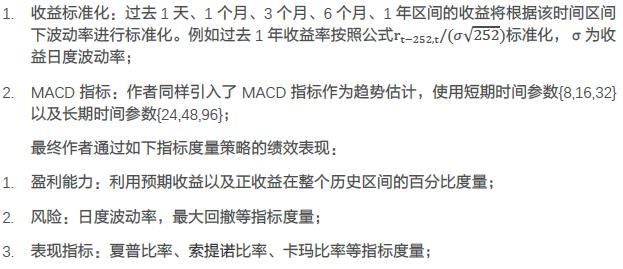

对于深度动量网络,作者结合了传统时间序列动量策略所使用的有效特征以在每个步骤确保预测:

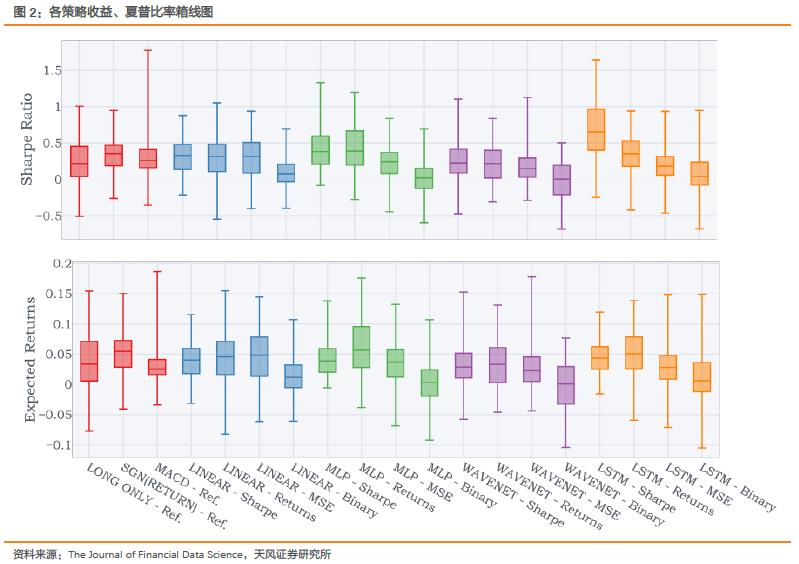

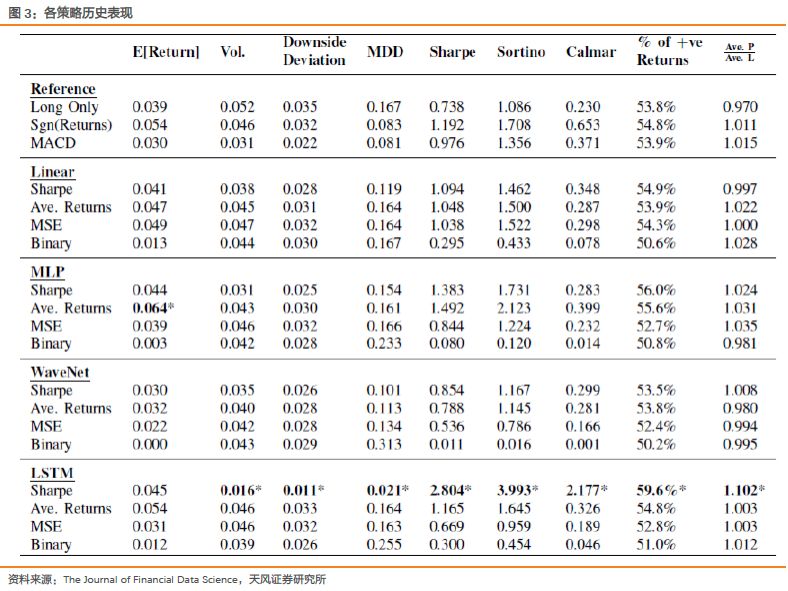

整个样本外预测区间为1995年至2015年,各策略的表现统计入下图所示。夏普最优化的LSTM模型比所有的基准都表现更好,其将表现最好的神经网络(夏普最优化MLP)提升了44%,相对基准(Sgn(Return))的提升超过了两倍。结合对于线性模型和MLP模型在夏普比率上的提升,这强调了使用可捕捉非线性关系模型的好处,同时其可通过内部存储器获取更多的历史区间。

此外,模型的复杂度的提升并不总是能带来更好的预测效果,WaveNet的表现均弱于基准以及简单线性模型的效果,这可能是由于模型能以调试到最优的参数导致的。相反的,只有一个简单参数就足够确定MLP和LSTM的隐藏层数目。分析跟模型的相对表现可知,直接根据历史表现预测头寸的方式比先预测趋势再根据趋势确定头寸的方式更优。此外对于标准回归、MLP模型等,以夏普比率为最大化目标的表现均超过于直接以收益最大化为目标的模型。

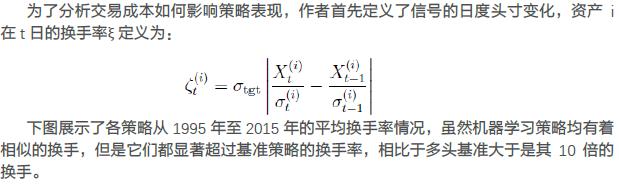

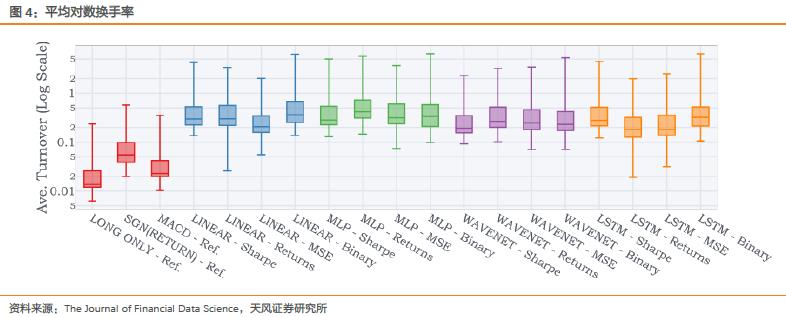

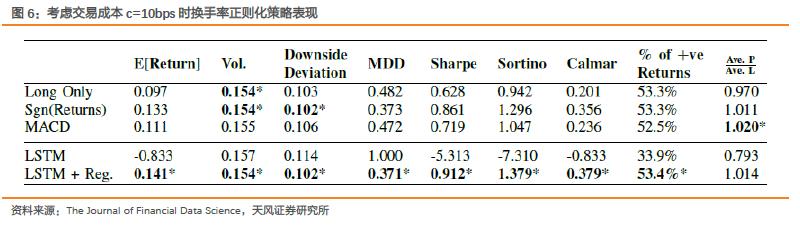

一种简单的解决交易成本的方式是使用交易成本调整后的收益直接用于训练,夏普最优化的LSTM模型在较低的交易成本下时仍然盈利的。作者寻求在极端交易成本c=10bps情形下换手率正则化的有效性。作者对比了基准模型以及LSTM模型、带换手率正则化的LSTM模型LSTM+Reg。在10bps的交易成本下,各策略的表现如下图所示,可以看出换手率正则化在较高交易成本情形下提高了LSTM的表现,其对各表现指标的提升均相当显著。

本文作者介绍了深度动量网络,其在保留波动率放缩框架同时使用深度神经网络产生交易头寸的信号。本文评估了两种交易头寸信号的生成方式。首先,我们将趋势强度估计转化为一个标准化的监督学习模型,使用机器学习方法预测资产未来的收益,同时根据资产未来的收益确定其交易头寸的大小。其次,交易信号也可以直接作为模型的输出而生成,通过约束最大化夏普比率或者收益以达到目标。

以连续期货合约作为标的池,作者发现标定最大化夏普比率为目标,LSTM模型取得了最佳的表现。考虑到交易成本,夏普最优化的LSTM模型战胜基准2到3bp的收益。为了解决高交易成本情形,作者提出来换手率正则化后的LSTM模型,其在极端的换手成本10bp下仍然取得显著效果。

往期链接

海外文献推荐:因子选股类

向下滑动查看往期链接

动量溢出效应的根源

第36期:一种新的公允周期调整市盈率(CAPE)预测方法

第13期:股票市场波动性与投资学习

第13期:社会责任共同基金的分类及其绩效的衡量

第13期:因子择时风险导向模型

第10期:利用信息因子解释回报

第10期;异质现金流和系统性风险

第9期:“打赌没有β”投资策略研究

第9期:利用条件信息理解投资组合的有效性

第8期:因子择时模型

第8期:优化价值

第7期:动量崩溃

第7期:动量因子及价值因子在投资组合中的运用的实证研究

第7期:后悔的神经证据及其对投资者行为的影响

第6期:持续过度反应和股票回报的可预测性

第6期:五因子资产定价模型在国际市场上的检验

第5期:价值的另一面:毛盈利能力溢价

第5期:卖空比例与总股票收益

第4期:巨变的贝塔:连续型贝塔和非连续型贝塔

第4期:全球、本地和传染的投资者情绪

第4期:投资者更关注哪些因子?来自共同基金资金流的证据

第4期:总资产增长率与股票截面收益率的实证

第3期:Beta套利

第3期:前景理论与股票收益:一个实证研究

第3期:趋势因子:投资时限的信息能获得收益?

第3期:时变的流动性与动量收益

第2期:CAPM新视角:突尼斯和国际市场基于copula方法的验证

第2期:资本投资,创新能力和股票回报

第2期:风暴来临前的平静

第2期:资本投资,创新能力和股票回报

第1期:三因子与四因子模型对比与动量因子的有效性检验

第1期:五因子资产定价模型

第1期:多资产组合中的动量因子影响

第1期:基于插值排序标准化变量法和复杂变量的平衡分离树的多因子选股模型

海外文献推荐:资产配置类

向下滑动查看往期链接↓

第16期:将因子暴露映射到资产配置

第12期:构造有效收入组合

第12期:投资组合中股票数量是否会影响组合表现

第11期:对冲基金收益优化投资组合

第5期:集中投资与全球机构投资者业绩

第5期:价值投资vs 成长投资:为什么不同的投资者有不同的投资风格

海外文献推荐:事件研究类

向下滑动查看往期链接↓

第8期:机构投资者和股票拆分的信息产生理论

第6期:季节性收益

第6期:可预测的行为、利润和关注

第6期:盈余公告与系统性风险

海外文献推荐:投资者行为类

第16期:坏习惯和好方法

第11期:状态变量、宏观经济活动与个股截面数据的关系

第10期:条件夏普比率

第9期:强制清算,减价出售与非流动性成本

第7期:买方与卖方谁发起交易

第7期:后悔的神经证据及其对投资者行为的影响

第7期:排名效应和交易行为:卖出最差的和最好的,忽略其余的

第6期:持续过度反应和股票回报的可预测性

海外文献推荐:择时策略类

向下滑动查看往期链接↓

海外文献推荐:公司金融类

向下滑动查看往期链接↓

第12期:世界各地的资本结构决策:哪些因素重要

第11期:财务风险有多重要?

第3期:机构投资者对公司透明度和信息披露的影响

海外文献推荐:基金研究类

向下滑动查看往期链接↓

第74期:

海外文献推荐:其他

向下滑动查看往期链接↓

风险提示:本报告内容基于相关文献,不构成投资建议。

注:文中报告节选自天风证券研究所已公开发布研究报告,具体报告内容及相关风险提示等详见完整版报告。

证券研究报告

《天风证券-金融工程:海外文献推荐 第118期》

对外发布时间

2020年1月1日(注:报告审核流程结束时间)

报告发布机构

天风证券股份有限公司

(已获中国证监会许可的证券投资咨询业务资格)

本报告分析师

吴先兴 SAC 执业证书编号:S1110516120001

以上是关于使用深度神经网络提升时间序列动量策略的主要内容,如果未能解决你的问题,请参考以下文章