金融量化CTA策略之VeighNa量化实战笔记

Posted Better Bench

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了金融量化CTA策略之VeighNa量化实战笔记相关的知识,希望对你有一定的参考价值。

量化投资实战笔记

1 基本概念

1、一手股票:100支股票

2、收盘比开盘上涨的百分比:(收盘-开盘)/开盘

3、开盘比前日收盘的百分比:(开盘-前日收盘)/前日收盘

4、从dataframe中取每个月的第一天

df.resample(‘M’).first()

5、从dataframe中取每个年的最后一天

df.resample(‘A’).last()

6、什么是均线

对于每一个交易日,都可以计算出前N天的移动平均值,然后把这些移动平均值连接起来,成为一条线,就叫做N日移动平均线。移动平均线常用线有5天、10天、60天、120天和240天的指标。

- 5天和10天的是短期操作的参考指标,称作日均指标

- 30天和60天的是中期均线指标,称作季均线指标

- 120天和240天的是长期均线指标,称作年均线指标

计算5日均线

df[‘close’].rolling(5).mean()

7、金叉日期和死叉日期

分析指标中的两根线,一根为短期内的指标线,另一根是较长时间的指标线

金叉:如果短时间的指标线方向拐头向上,并且穿过了较长的指标线,这种状态称为金叉。

死叉:如果短时间的指标线方向拐头向下,并且穿过了较长的指标线,这种状态称为死叉。

一般情况下,出现金叉后,操作趋向买入,死叉则趋向卖出。当然,金叉和死叉的只是分析指标之一,要和其他很多指标配合使用,才能增加操作的准确性。

计算死叉的日期

s1 = ma5<ma30

s2 = ma5>ma30

death_ex = s1& s2.shift(1)

df.loc[death_ex]

death_date = df.loc[death_ex].index

计算金叉的日期

s1 = ma5<ma30

s2 = ma5>ma30

gold_ex =-(s1& s2.shift(1))

df.loc[gold_ex]

gold_date = df.loc[gold_ex].index

8、根据金叉买入,死叉卖出

s1 = Series(data=1,index = gold_date)

s2 = Series(data=0,index = death_date)

s = s1.append(s2)

s = s.sort_index()

first_money = 100000 # 本金

money = first_money # 手头剩余的钱

hold = 0 # 持有股票数量

for i in range(0,len(s)):

if s[i]==1:

time = a.index[i]

p = df.loc[time]['open']

hand_count = money//(p*100)

hold = hand_count*100

money -=(hold*p)

else:

death_time = s.index[i]

p_death = df.loc[death_time]['open']

money +=(p_death*hold)

hold = 0

# 剩余股票的价值

last_money =hold = df['close'][-1]

9、计算金叉和死叉

def on_bar(self,bar:BarData):

am = self.am

am.update_bar(bar)

if not am.inited:

return

# 计算技术指标

fast_ma = am.sma(self.fast_window,array=True)

fast_ma0 = fast_ma[-1]

fast_ma1 = fast_ma[-2]

slow_ma = am.sma(self.slow_window,array=True)

slow_ma0 = slow_ma[-1]

slow_ma1 = slow_ma[-2]

# 判断均线交叉

# 金叉

cross_over = (self.fast_ma0 >=self.slow_ma0 and self.fast_ma1 <self.slow_ma1)

cross_below = (slef.fast_ma0 >=self.slow_ma0 and self.slow_ma1 > sefl.fast_ma1)

# 发生金叉

if cross_over:

price = bar.close_price + 10

# 当前没有仓位

if not self.pos:

# 买1手

self.buy(price,1)

# 有空头仓位,需要平掉空头仓位,再买入

elif self.pos<0:

self.cover(price,1)

self.buy(price,1)

# 发生死叉

elif cross_below:

price = bar.close_price - 10

# 当前没有仓位

if not self.pos:

# 做空1手

self.short(price,1)

# 有多头仓位,需要卖掉多头仓位,再做空

elif self.pos>0:

self.sell(price,1)

self.short(price,1)

self.put_event()

10、Tick 数据和Bar数据的区别

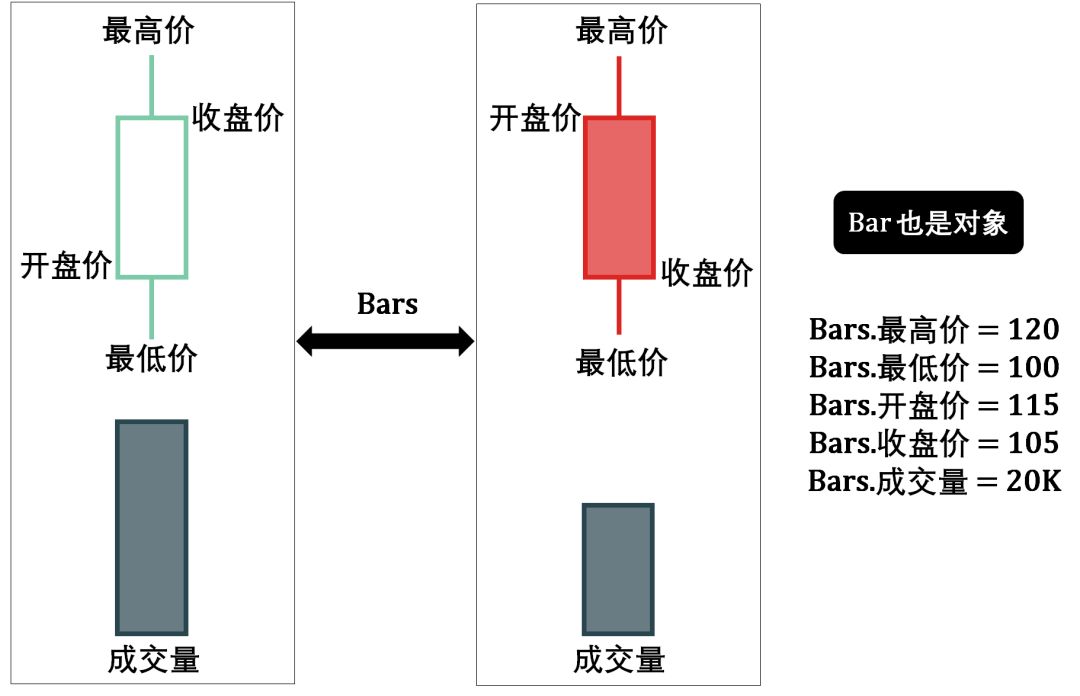

Tick 是某种金融产品交易时的逐笔数据。为了高频的 tick 数据从中提取有价值的信息,并以合适的形式存储它们。这种数据储存形式叫做 bar。将右图的单元放大得到两种类型的 bar (绿色空心代表价格上升的 bar,红色实心代表价格下降的 bar):

12、委托和成交的区别

委托中包括了撤单的和成交的。

13、VeighNa回测的K线图标中黄色上三角和蓝色下三角的意义

黄色表示买入做多的位置,蓝色表示卖出做空的位置。

14、VeighNa连接测试TCP

用户名:000300

密码:vnpy1234

经纪商代码:9999

交易服务器:180.168.146.187:10101

行情服务器:180.168.146.187:10101

产品代码:simnow_client_test

授权编码:0000000000000000

15、SimNow 是做什么的?

是上期所全资子公司上期技术公司专门为投资者打造的期货、期权模拟交易平台,为上期所投资者教育网认证的期货、期权模拟仿真系统。

SimNow可以仿真各期货交易所的交易、结算规则,目前已支持国内各期货交易所的商品期货、期权业务。

SimNow的优势:

(1)模拟实盘行情,将实盘价格信息引入仿真

(2)提供7 * 24小时仿真服务

(3)提供TradeNow手机APP,支持手机端操作

(4)便捷开户,直接通过网站注册即可开户,无须线下办理

(5)便捷入金,直接通过网站申请入金

(6)可以支持期货公司等举办仿真交易比赛

16、VeighNa开发一个新指标的过程

以阿隆指标为例。创建my_strategy_tool.py,继承创建NewArrayManager类,新增Aroon指标函数,调用talib的AROON函数,最后返回数组和最新值。

class NewArrayManager(ArrayManager):

def __init__(self,size=100):

super().__init__(size)

def aroon(self,n,array=False):

aroon_up,aroon_down = talib.AROON(self.high,self.low,n)

if array:

return aroon_up,aroon_down

return aroon_up[-1],aroon_down[-1]

17、指标条件逻辑

am = self.am

am.update_bar(bar)

if not am.inited:

return

fast_rsi = am.rsi(self.fast_window,array =True)

slow_rsi = am.rsi(self.slow_window,array =True)

fast_rsi_0 = fast_rsi[-1]

fast_rsi_1 = fast_rsi[-2]

slow_rsi_0 = slow_rsi[-1]

slow_rsi_1 = slow_rsi[-2]

if fast_rsi_0 >=70:

print('over bought')

elif fast_rsi_0<=30:

print('over sold')

# RSI 的金叉与死叉

rsi_crss_over = (fast_rsi_1<slow_rsi_1) and (fast_rsi_0 >=slow_rsi_0)

rsi_crss_below = (fast_rsi_1>slow_rsi_1) and (fast_rsi_0 <=slow_rsi_0)

if rsi_crss_over:

print('we buy')

elif rsi_crss_below:

print('we sell')

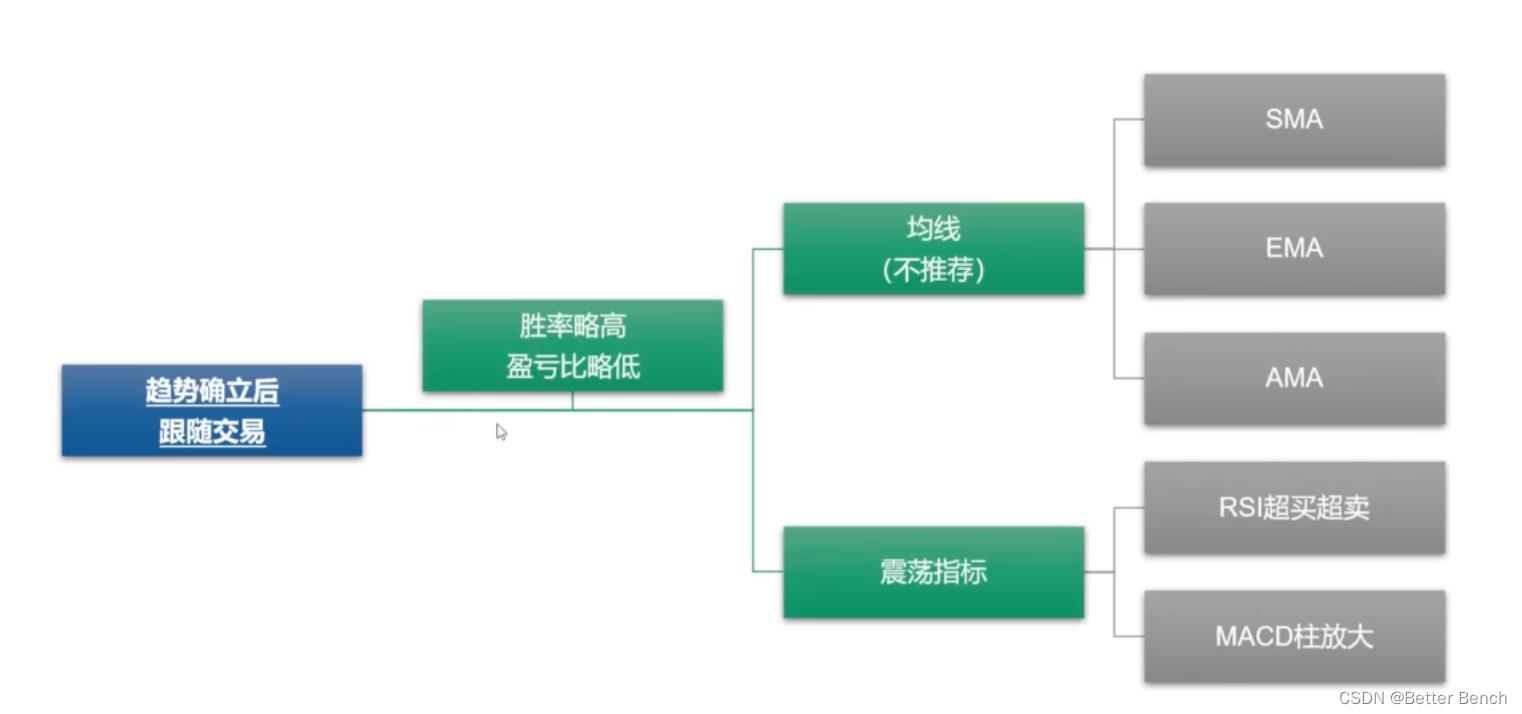

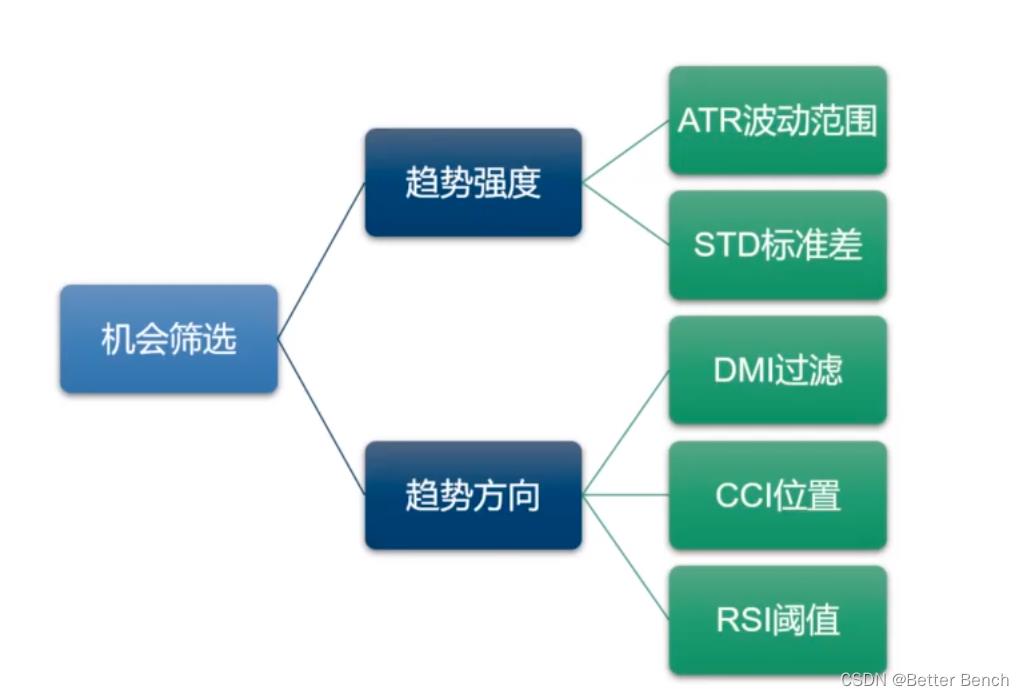

18、CTA策略的构成

分为信号、过滤和出场三部分。信号是指赌涨还是跌或者不玩。信号主要分为两类,第一类是信号跟踪类。

其中SMA是指算术平均、EMA是指指数平均、AMA是指自适应性平均。

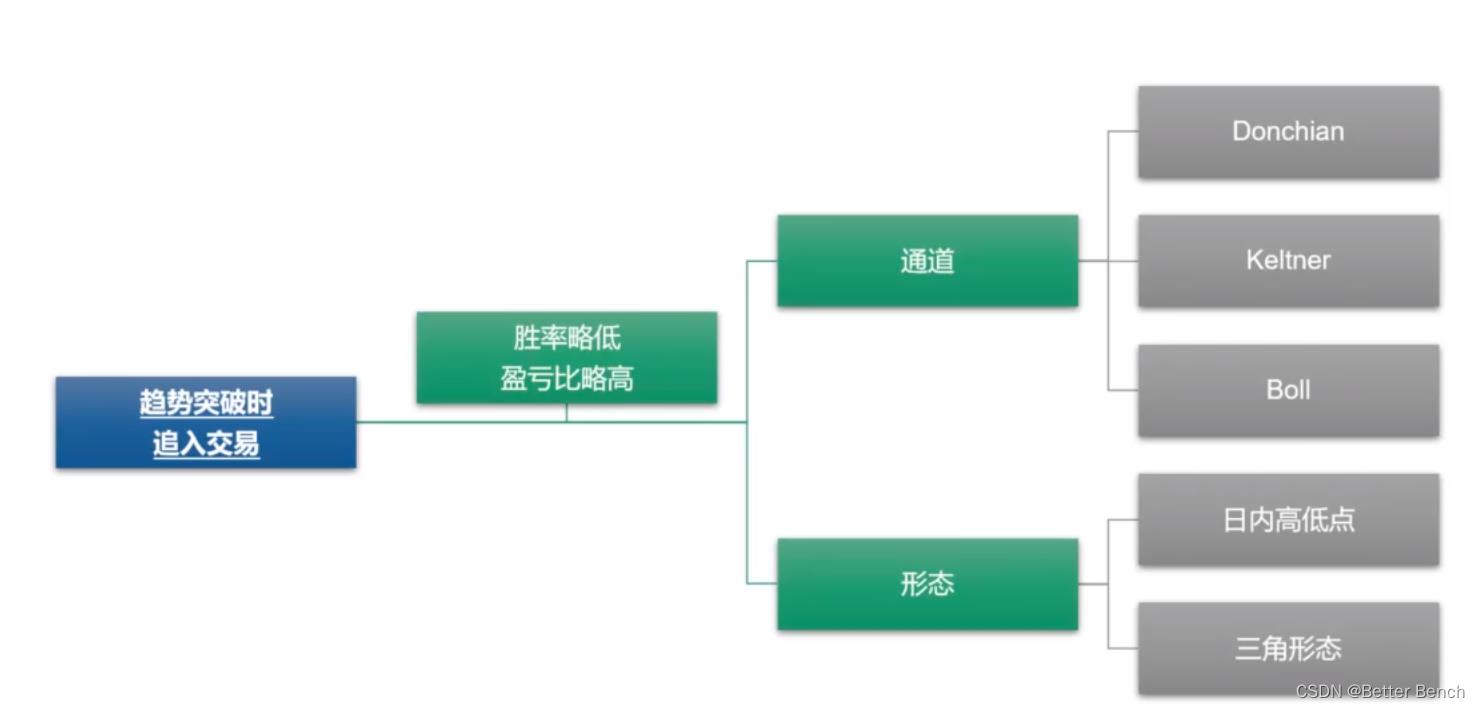

第二类是趋势突破性信号

过滤是指是否应该下注,出场是指手气不顺要跑。

以RSI指标举例,RSI进入超买区,做多,RSI进入超买器做空

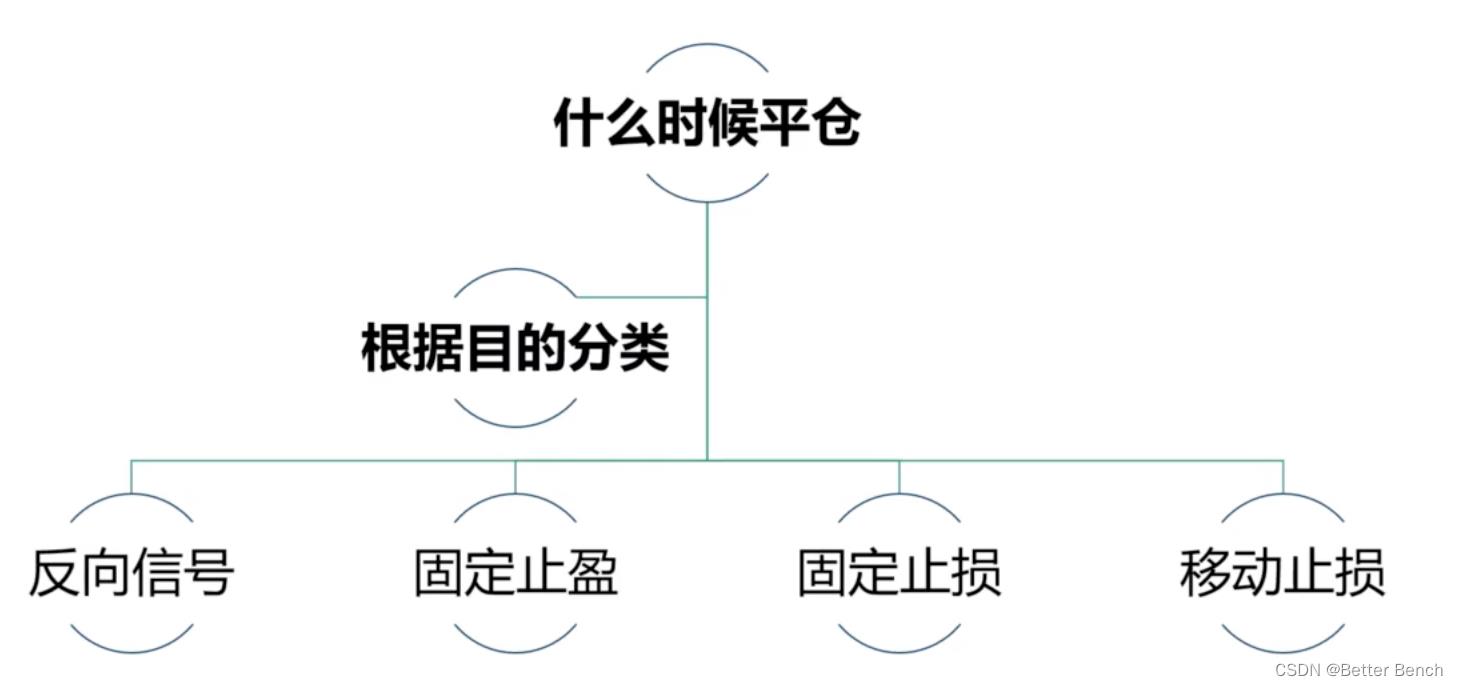

出场逻辑,是指什么时候平仓

价格百分比,移动止损

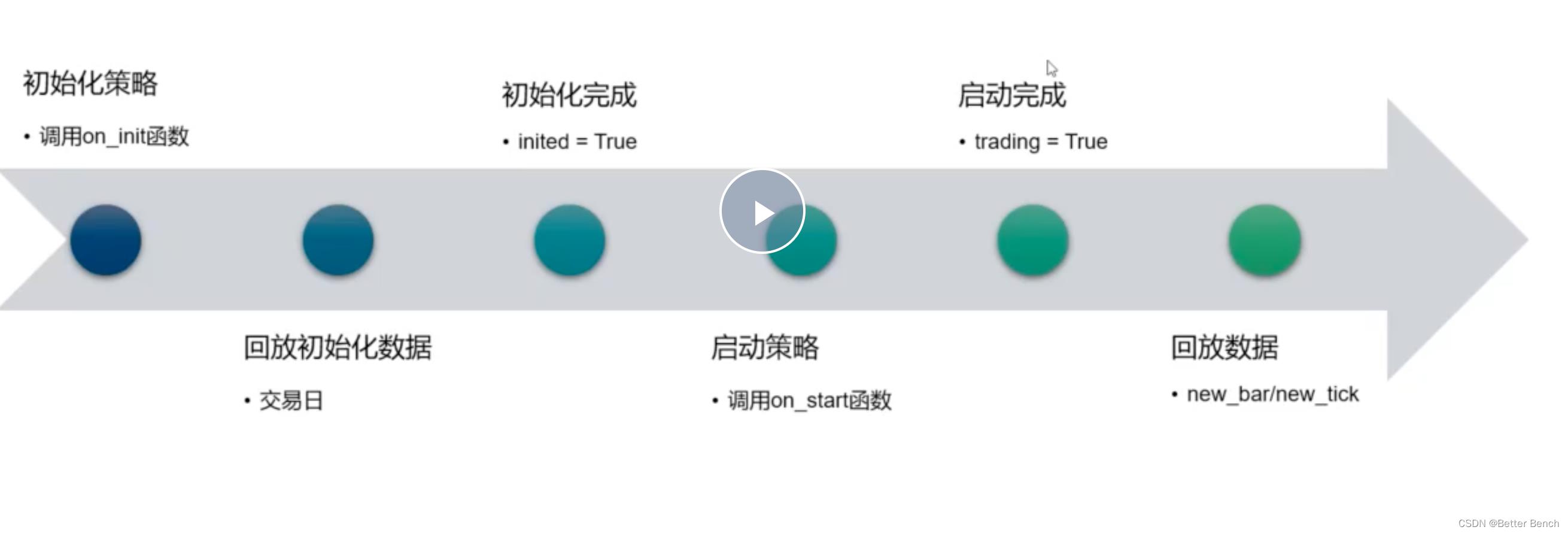

19、CTA策略中数据回放撮合流程

20、限价单的触发、提交、委托推送流程

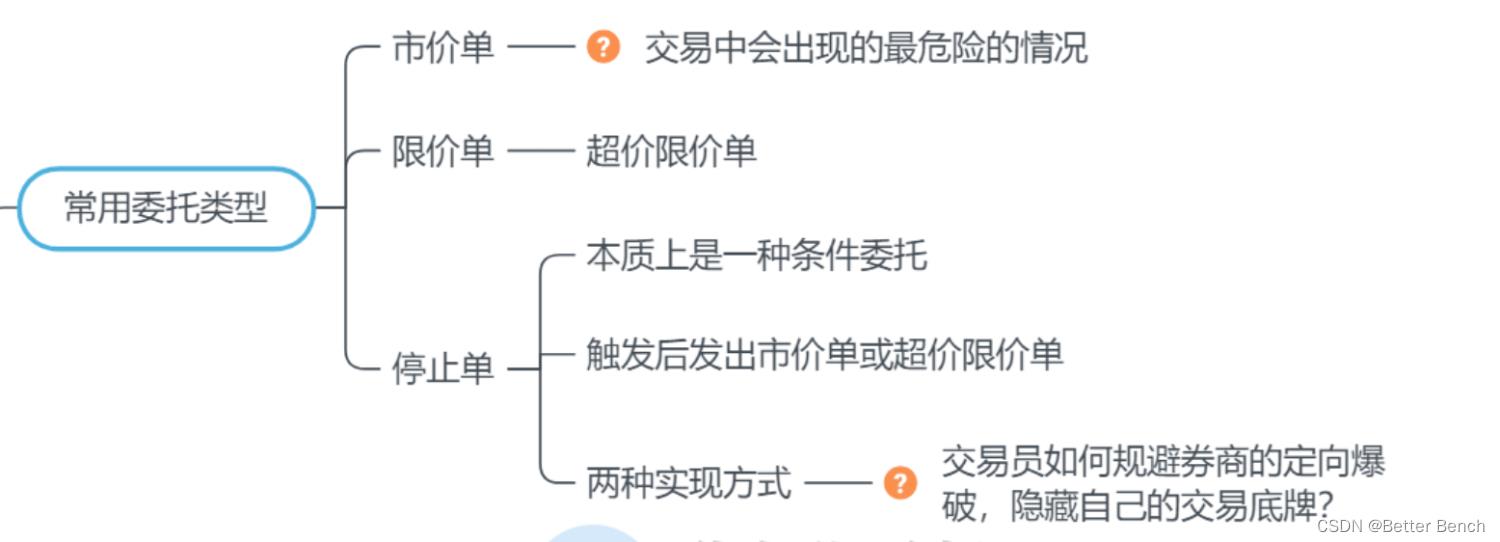

21、什么叫市价单、限价单和停止单?

市价单:按市场价来执行的订单。优点是交易快和原理简单、缺点是存在Slippage(实际执行价与期待价格间的价差)

限价单:买入时的限价单是指,就是告诉券商,我要以多少钱买入,比这个价格高就不买,比这个价格低可以;卖出时的限价单是指,就是告诉券商,我要以多少钱卖出,比这个价格低就不卖,比这个价格高就卖,这样限制了成交的最差的价格。优点是避免了Slippage的价差,从而保证价格,缺点是单子可能不会被执行或者只执行了一部分。限价单适合波段交易或者长期投资,对时间不敏感的交易类型,在日交易中,会错过很多交易。

停止单:触发的价格

通常说的限价单是用来入场的,而停止单是用来出场的。

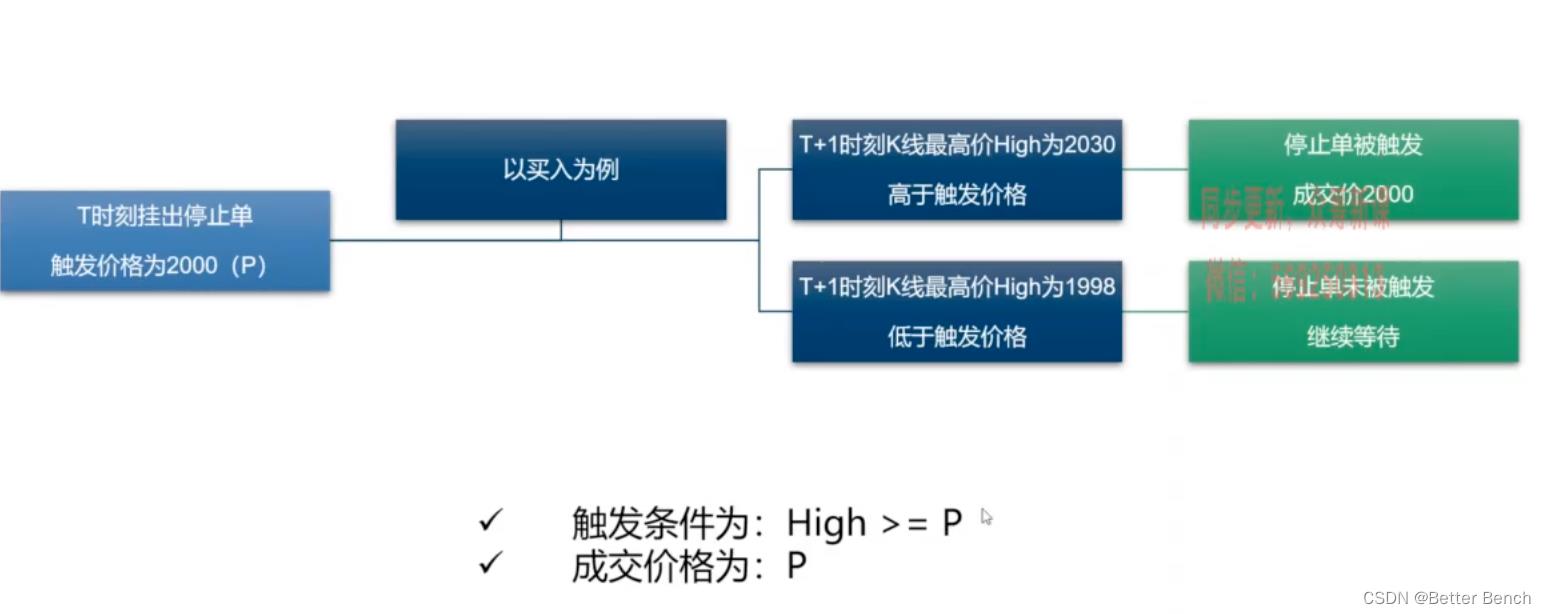

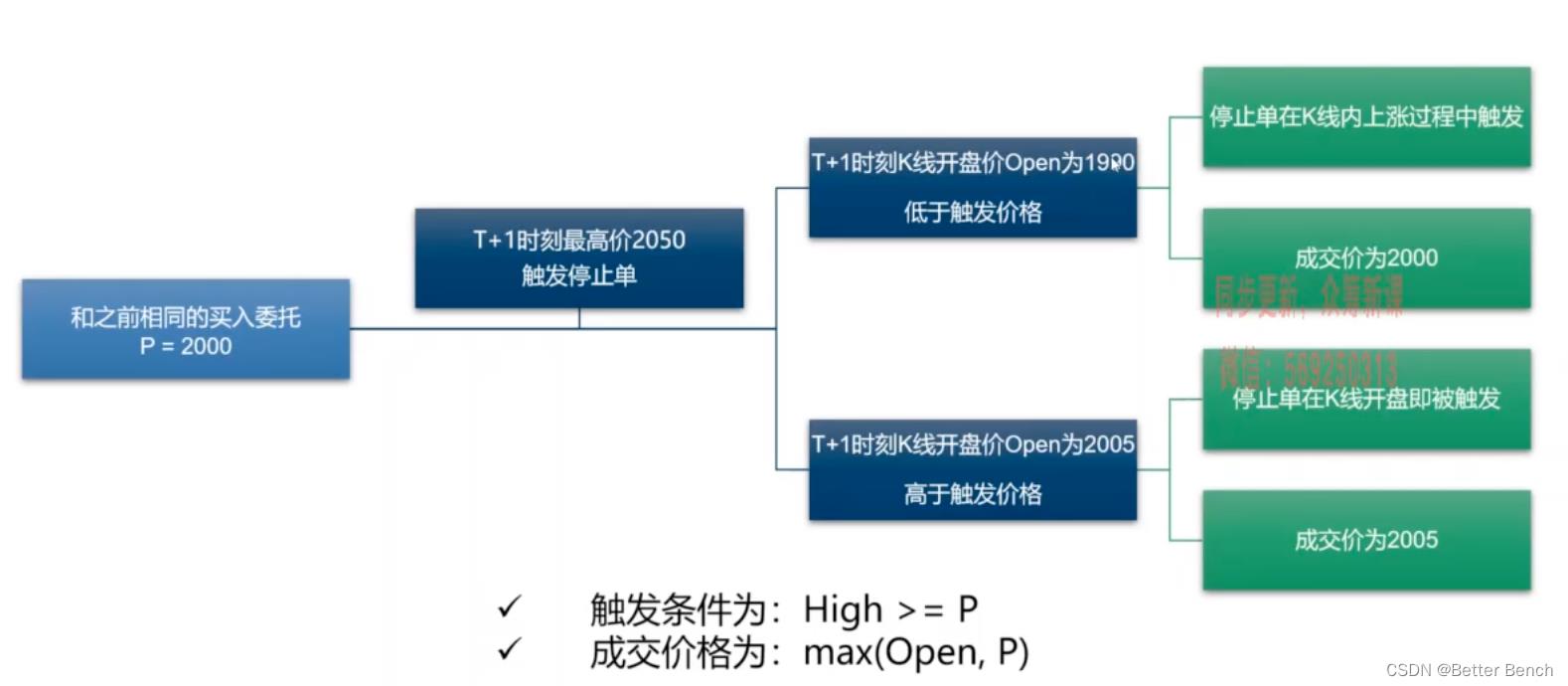

22、停止单撮合

停止单撮合规则一

停止单撮合规则二

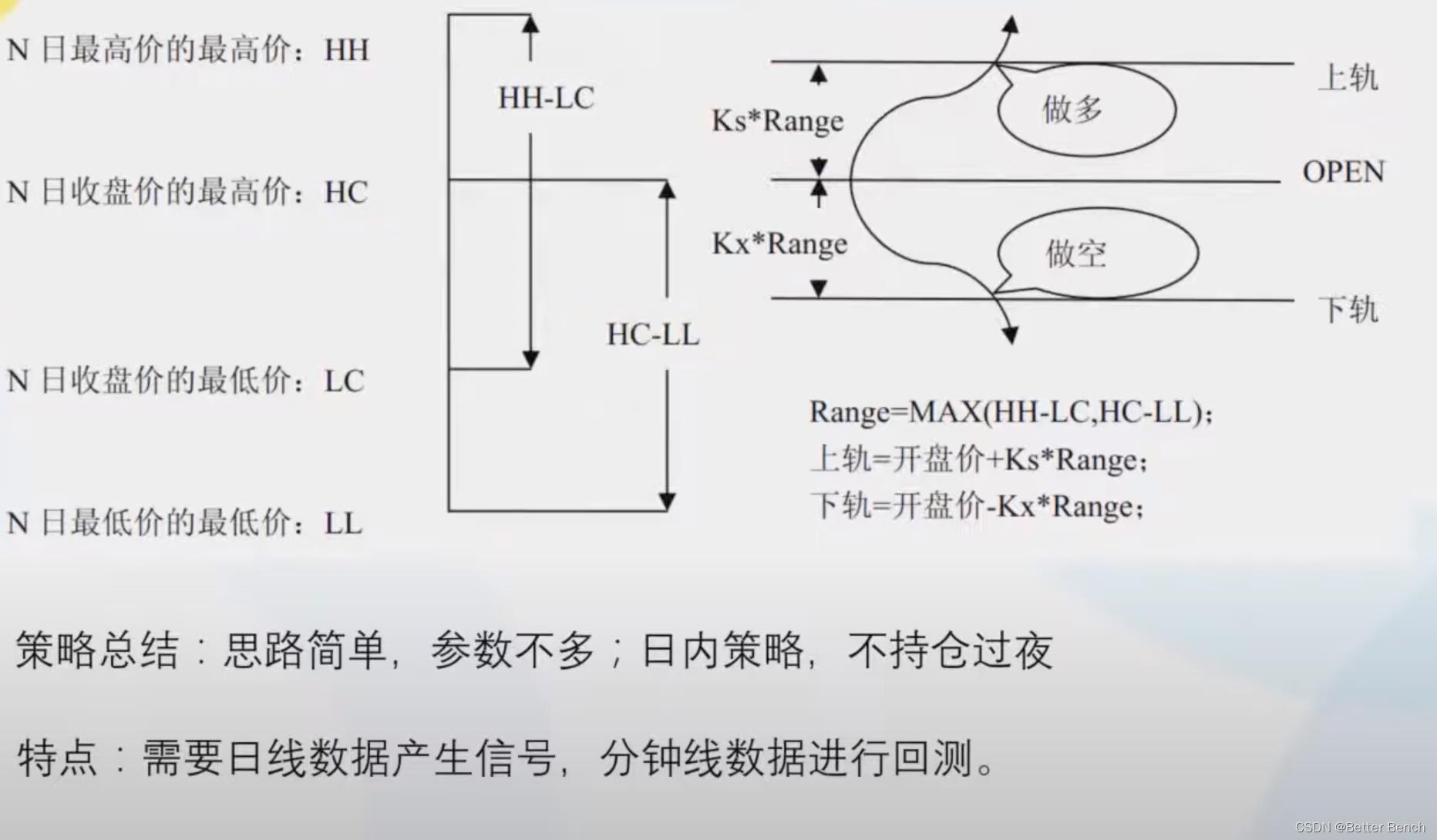

23、Dual Trust 策略

做空做多设置一个上轨和下轨,这个轨的范围(Range)的设定,计算公式如下,从(bar中的最高价的最高价HH-收盘价的最高价HC)和(bar中的收盘价的最高价HC-最低价的最低价LL)中选择最大的作为轨的上下范围。

优点是:思路简单、参数不多

缺点是:日内策略,不持仓过夜

特点是:需要日线数据产生信号,分钟线数据进行回测

策略实现思路

(1)全撤委托:清空策略状态

(2)缓存K线:判断是否隔日

(3)计算入场价格:开盘价加减

(4)判断当前时间

- 若交易时间段

- 停止单入场

- 若结束时间段

- 超价平仓

24、通道突破策略

(1)Bollinger Band 布林带策略

布林带是一种多功能工具,结合移动平均线和标准差来检测市场波动的变化。布林带指标包含三个组成部分:

- 中轨 = N时间段的简单移动平均线(SMA)

- 上轨 = 中轨 + K × N时间段的标准差

- 下轨 = 中轨 − K × N时间段的标准差

一般情况下,设定N=20和K=2,这两个数值也是在布林带当中使用最多的。在日线图里,N=20其实就是“月均线”(MA20)。依照正态分布规则,约有95%的数值会分布在距离平均值有正负2个标准差的范围内。

交易规则:价格突破上轨(%b大于等于1),买入开仓,价格突破下轨(%b小于等于0),卖出开仓

python 实现

def boll(self,n,dev,array=False):

mid = self.sma(n,array)

std = self.std(n,array)

up = mid+std*dev

down = mid- std*dev

return up,down

(2)肯特纳通道策略(Keltner Channel)

肯特纳通道也是一个基于波动率的技术指标,由三条独立的线组成。Keltner Channels 不使用标准偏差,而是使用平均真实范围 (ATR)来设置通道距离。以下是三个组件:

- 中轨:N时间段的周期指数移动平均线 (EMA)

- 上轨:中轨 +K* 平均真实范围(ATR)

- 下轨:中轨 -K * 平均真实范围(ATR)

python 实现

def keltner(self,n,dev,array=False):

mid = self.sma(n,array)

atr = self.atr(n,array)

up = mid+atr*dev

down = mid- atr*dev

return up,down

(3)唐奇安通道策略

上线=Max(最高价,n),是指n天的最高价

下线=Min(最低价,n),是指n天的最低价

中线=(上线+下线)/2

python实现

def donchian(self,n,array = False):

up = talib.MAX(self.high,n)

down = talib.MIN(self.low,n)

if array:

return up,down

return up[-1],down[-1]

3 参考资料

以上是关于金融量化CTA策略之VeighNa量化实战笔记的主要内容,如果未能解决你的问题,请参考以下文章