避免不合理的高收益

Posted 彭宇成

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了避免不合理的高收益相关的知识,希望对你有一定的参考价值。

场 景

风险无处不在,吃饭可能会噎死不应该成为我们不吃饭的理由;关键在于理解投资背后的逻辑,正确认识风险。

本文系第一卷《想成为富人,你得攒资产》 的后半部分。通过数据说明不投资的风险,及常见理财产品的收益率与风险,旨在让大家认识到 指数基金 是最适合上班族购买的投资产品。

至于什么是指数基金,及文中涉及的国债逆回购、基金、货币基金等概念,有个印象即可,后续会专门介绍。风险与收益

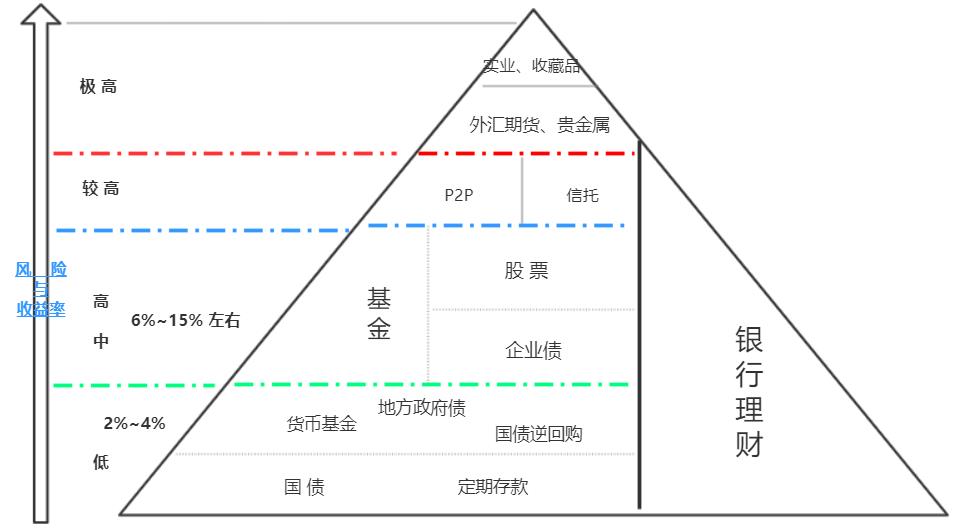

- 位于上图第一层的银行定期存款、货币基金等理财产品的年收益率在 2% ~ 4% 左右

- 第二层的债券基金、指数基金与股票的年收益率在 6% ~ 15% 左右

- 上层的 P2P、信托、贵金属与收藏品 不适合我等上班族投资,感兴趣的同学自己去查资料

年化收益率

年利率、年收益率、年化收益率、7日年化收益率与复合年化收益率怎么理解与计算呢?

利率与收益率是一个概念,用来衡量产品的赚钱能力,常见的有日收益率、月收益率与年收益率。一般用年收益率来评估理财产品的赚钱能力。

假设二黄将10000块钱存入招商银行,一年后本金与利息共10365元(每天赚 1 块钱),那么招行的日利率是多少?1‱ ;一年期年利率是多少? (10365 - 10000 )/ 10000 = 3.65% 。

嗯,很容易理解。

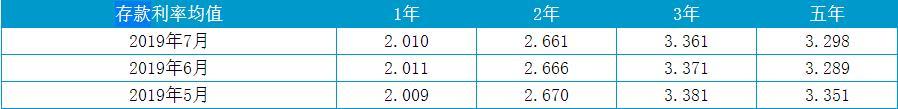

上述一年期年利率是为了方便计算而造的数据,实际上,2019年各类银行的一年期存款利率在 2% 左右,具体见下表:

银行的存款利率一般是固定的,一年难得一变,但货币基金等理财产品,其收益率是变化的,一天一个样,怎么计算年收益率呢?用过去 7 天的日均收益率来 预估 未来1 年的收益率就是一种可行的做法。

假如过去 7 天的收益率是 7‱ ,则日均收益率是 1‱ ,那未来1年的收益率就是 1‱ * 365 = 3.65% 。例如,当前余额宝的 7日年化收益率在 2.4% 左右 :

值得一提的是,7日年化收益率是年化收益率,不是 7天的收益率。

从日扩展到年,叫年化收益率;从一年扩展到 2 年、3 年 或以后若干年,叫复合年化收益率。

这里有个先设条件与年化收益率有别,就是利息不单独拿走,与本金一起计算次年利息;通常所说的年化收益率可以叫单利,就是说以一年为限的期间内,统一拿到一次利息,到期一次还本付期,业务终止。

年利率 10%,本金 1 元的 10 年期单利与复利收益率对比如下:

看到了吗,本金 1 元,10年期存款利息,单利的话,得 1 元利息,复利的话利息是 1.59 元。

注】 复利计算公式 : (1+i)^n ;i=10%, n 为对应年数

通货膨胀率

国家公布的通货膨胀率大概在5%左右。

具体计算方式,根据 家统计局公布的居民消费价格指数,计算每月的通货膨胀率,然后累加取均值求出年通货膨胀率。例如,2019年8月的通货膨胀率 = (100.7-100) / 100 = 0.7%

5% 左右,意味着如果我们把闲钱都存到银行或者余额宝,只能眼睁睁看着钱贬值,不投资的风险就是钱越来越不值钱。长期来看,能战胜通货膨胀的只有股票或者股票类基金。

对于上班族来说,直接购买股票风险太大,最好的方式就是定投指数基金(股票类基金的一种)了,正如巴菲特说的,对于绝大多数没有时间进行充分个股调研的中小投资者,成本低廉的指数型基金或许是他们投资股市的最佳选择。

长期来看,合理购买指数基金收益率达到 12% 不难,但风险几乎为 0 ,除非国家经济倒退,直到灭亡;买指数基金买的是国运。

“相互喜欢的两个人却不能简单的在一起,愣是要玩套路;不想搞什么投资理财却偏偏冒出个通货膨胀与中年危机,人生啊,你妹 ”

“这才是活着的乐趣啊,用蓬勃的生命力战胜人性的悲剧性;别想多了光头成,好好学习,天天向上”

避免不合理的高收益

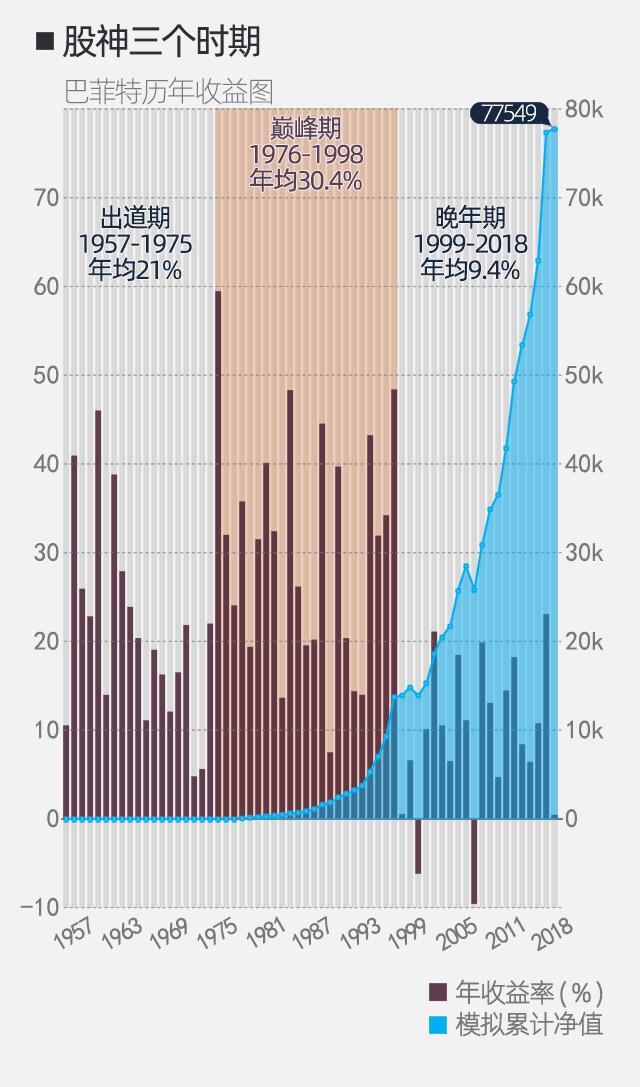

巴菲特老爷子近 60 年的复合年化收益率在 20 % 左右,这足以让他成为顶级富豪。换句话说,做到年收益率 20% 是一件非常惊人的事。

国内出现过一些涉案金额高达百亿的金融诈骗案、集资案,有些就是宣传年收益可达 50% 甚至100% … 避免不合理的高收益,一切金融骗局都是纸老虎。

常见的投资类别、收益率与风险介绍完毕,第一卷《想成为富人,你得攒资产》告一段落。

下一卷《最适合上班族买入的资产:指数基金》正式进入主题:详细介绍什么是基金&指数基金、怎么挑选、如何交易。

Let’s roll .

总 结

1】年化收益率用于评估利率变化频繁的理财产品的收益;7 日年化收益率,即用过去 7 天的收益率预估未来 1 年的收益率

2】避免不合理的高收益,一切金融骗局都是纸老虎 : 年化收益率超过 30% 的理财产品,基本都是骗人的 ~ 至少不适合我等上班族买

3】用蓬勃的生命力战胜人性的悲剧性

参 考

《指数基金投资指南》- 银行螺丝钉

《高财商孩子养成记》- 艾玛·沈

《小白理财训练营》 - 长投学堂

以上是关于避免不合理的高收益的主要内容,如果未能解决你的问题,请参考以下文章