2021年汽车电子之传感器行业研究报告

Posted 行研君.嵇睿麒

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了2021年汽车电子之传感器行业研究报告相关的知识,希望对你有一定的参考价值。

报告摘要 :

智能电动汽车优质”赛道”,不确定中寻找确定性,寻找上游产业链投资机会

智能电动汽车是未来 5-10 年投资的优质”赛道”,在 2020 年风口启动之初,市场最关 注的是汽车的电动化属性。新能源车是最确定性的方向,资本市场提前以科技股的投资 理念给予特斯拉、蔚来、小鹏等造车新势力高市值。随着苹果、小米等手机厂商进入智 能汽车”赛道”,以及华为、Mobileye、百度等新兴 Tier1 赋能传统车企后来居上,智能 电动汽车格局充满不确定性。而巨头大规模入局,意味着行业逐渐走向成熟。智能电动 汽车终局不定,但在不确定中寻找确定性,我们认为当前阶段上游零部件产业链的投资 机会是相对确定的。围绕智能化这条主线,建议首先关注感知层投资机会。

软硬件解耦趋势下,智能驾驶零部件地位提升,建议关注感知层投资机会

当前阶段在汽车这个庞大应用场景下,集结云计算、AI、物联网等前沿技术,正经历电 动化、智能化、网联化、共享化变革。在特斯拉、蔚来、小鹏等造车新势力推动下,智 能汽车商业化落地渐行渐近,也将带动上游产业链投资机会。围绕汽车智能化这条主线, 技术架构可以分成感知-决策-执行层,感知层是汽车的“眼睛”将率先受益。感知层发 展路径:1)车企硬件军备竞赛已开启,率先提高自动驾驶安全性和冗余性,单车传感 器配置在 30+个。2)硬件配置先冗余再融合,在传感器搭载数量和性能升级的基础上, 逐渐实现多传感器融合。3)软硬件解耦是最终趋势,智能驾驶解决方案厂商将打破过 去依赖于一级供应商的模式,未来将更多采取直接向车企提供硬件、软件支持的方式, 从而带动相关零部件产业链地位提升。

感知层细分”赛道”中,摄像头确定性最强,激光雷达弹性最大

我们预计到 2030 年智能驾驶所带动的感知层硬件市场规模可达 3892 亿元,10 年 CAGR 为 23%。其中摄像头 1232 亿元,10 年 CARG 为 21%;超声波雷达 332 亿元,10 年 CARG 为 12%;毫米波雷达 960 亿元,10 年 CARG16%;激光雷达 1367 亿元,2025-2030 年 CARG41%。

感知层四个”赛道”中:1)摄像头增长确定性最强,在镜头和 CMOS 产业链环节格局 向好。2)激光雷达” 赛道”弹性最大,目前还处于技术驱动阶段,风险与机遇并存。3)毫米波雷达犹存国产替代空间,虽然主要市场被 Tier1 占据,国产 初创公司进行技术集成化创新,仍有打破垄断的机会。4)超声波雷达市场技术较为成 熟,已有奥迪威等国内厂商布局。

1 软硬件解耦趋势下,智能驾驶零部件地位提升

华为轮值董事长徐直军曾称:“每一个行业都有可能受到人工智能的影响,未来最能颠覆 的一个产业就是汽车产业。自动驾驶电动汽车可能将中国 16 万亿产值的汽车业,包括周边产 业,彻底颠覆掉。”

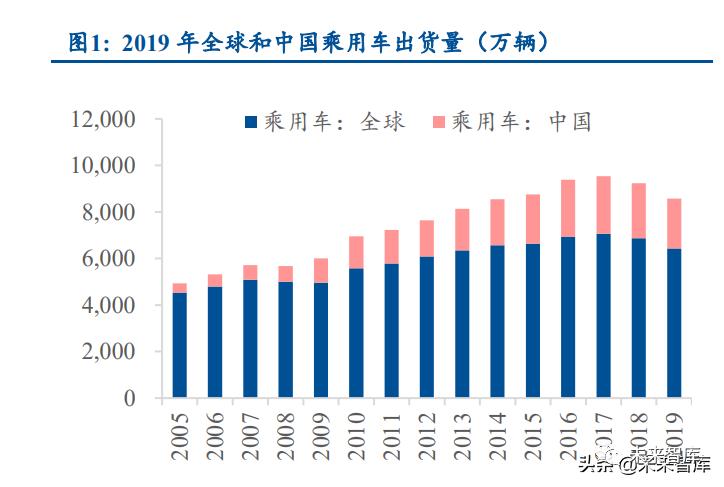

全球乘用车出货总量接近 1 亿辆,以 2 万美金的 ASP 来衡量,全球汽车是一个 2 万亿美元量级的市场。另 2019 年全球商用车出货量 2696 万辆,中 国 432 万辆。当前阶段在车这个庞大应用场景下,集结云计算、AI、物联网等前沿技术,正 经历电动化、智能化、网联化、共享化变革。在特斯拉、蔚来、小鹏等造车新势力推动下,智 能汽车商业化落地渐行渐近,也将带动上游产业链投资机会。

1.1 智能化落地长周期下,感知层最先受益

围绕汽车智能化这条主线,技术架构可以分成感知-决策-执行层。感知层是汽车的“眼睛”, 环境感知是实现智能驾驶的第一步,通过组合多传感器来感知环境,在 V2X 通信技术下实现 车内车外通信。决策层是汽车的“大脑”,是实现智能驾驶的关键一环,融合多传感器收集的 数据,并做出最佳决策。执行层相当于汽车的“四肢”,是智能驾驶的最后落脚点,根据决策 实现纵向横向的自动控制。

多传感器配置保证系统冗余:自动驾驶分为 L0-L5 六个等级。在等级要求上:L0-L1 驾驶员参与对车辆横向和纵向控制,L0-L2 驾驶员完 成目标和事件探测与响应。到了 L3 阶段,在特定驾驶模式下由自动驾驶系统完成所有的动态 驾驶任务,但期望人类驾驶员能正确响应请求并接管操控。在功能实现上:L1 主要实现自适 应巡航、自动紧急刹车、车道保持、泊车辅助等功能,L2 能完成车道内自动驾驶、换道辅助 和自动泊车;而 L3 可以进行有条件的自动驾驶如高速自动驾驶,城郊公路驾驶等;L4-L5 最 终实现车路协同,达到城市内自动驾驶。在硬件配置要求上:自动驾驶程度的递进,需要多 传感器的融合,对摄像头、超声波雷达、毫米波雷达、激光雷达等感知层硬件的性能和数量提出更高的要求。

1.2 传感知配置先冗余再融合,前向融合是最终趋势

多传感器融合的感知系统可以形成互补,有效应对现实世界中的光照,天气,路况各种 复杂条件,以及再安全方面形成冗余设计。激光雷达对于距离的探测很强,也具备一定的全 天候工作能力,在 3D 成像和高精度地图定位方面具备优势。摄像头的采样率和分辨率很高, 对于纹理信息获取能力强,但是受到天气的影响太大。相比于摄像头和激光雷达,毫米波雷达 的优势在于全天候工作特性,受不良天气影响弱,测速、测距能力强。超声波雷达主要适用于 近距离感知,具备成本低车规级量产容易等优势。

车企硬件军备竞赛已开启,提高自动驾驶安全性和冗余性。从主要车企重点车型感知层 硬件配置的情况来看,除特斯拉软件能力强大硬件配置较为激进外,其他车企考虑到系统的冗 余性,硬件配置持续推高。以特斯拉 Model3 为例,配置 8 个摄像头,12 个超声波雷达,1 个 毫米波雷达。其他智能化程度较高的车企基本摄像头配置在 10 个以上,超声波雷达普遍在 8-12 个,毫米波雷达 3-5 个配置情况居多,另外还有车型领先配置了激光雷达。以蔚来 ET7 为例, 搭载了 11 个 800 万像素的摄像头,12 个超声波雷达,5 个毫米波雷达,和 1 个激光雷达。

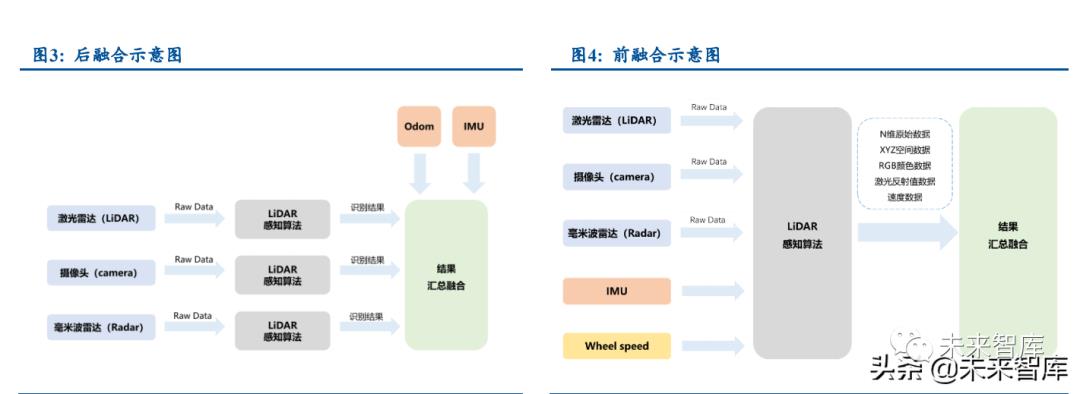

前融合是未来趋势,最终实现软硬件解耦。传感器融合分成两种:前融合和后融合。后 融合算法下,每个传感器各自独立处理生成目标数据,再由主处理器进行数据融合。而前融合 只有一个感知算法,在原始层把各种传感器的数据融合在一起,实现原始数据的同步,即空间 同步和时间同步。相较于后融合,前融合的优势在于:1)前融合将所有传感器的原始数据进 行统一算法处理,降低了整个感知架构的复杂度和系统延迟;2)许多后融合感知中被过滤掉 的无效和无用的信息,在前感知路线中通过与其他传感器数据融合后进行综合识别,可以创建 出一个更全面、更完整的环境感知信息,大大提高感知系统的稳健性。

前融合对于提高感知系统的准确性和稳健性有不可比拟的优势,但是实现多传感的前融 合对于软件、硬件、通信提出了更高的要求:1)软件算法需求:各个传感器数据采集方式和 周期相对独立,后融合向前融合转化需要实现数据空间和时间同步,来控制时间误差需要在 1 微秒以内,100 米外的物体距离精度要在 3 厘米以内,这样需要主机厂在算法端给各个传感器 提供时间校准和空间标定的功能。2)芯片算力需求:整车所有传感器原始数据都汇集到中央 计算平台进行处理,对于 AI 芯片的算力提出更高的要求。3)数据通信需求:一是车载的传 感器如毫米波雷达、摄像头、激光雷达等来自于不同硬件厂商,因为产品接口与商业协议等等 问题,有些传感器无法获得原始数据;二是车内通信带宽需升级来支持多传感器数据的并发。

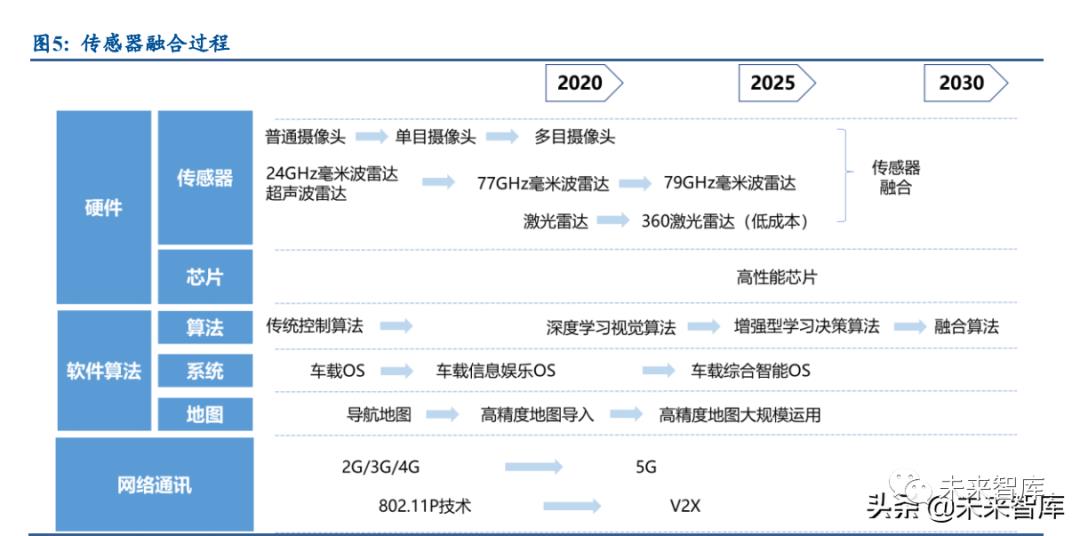

多传感器前融合是长周期目标,目前还属于智能驾驶发展初期,传感器本身硬件升级还 有长足空间。多传感器发展路径会趋向冗余再融合,在传感器搭载数量和性能升级的基础上, 逐渐实现多传感器融合。摄像头从单目升级到多目,像素从 2M 到 8M 再到更高像素。毫米波 雷达从低频的 24GHz 毫米波雷达向 77GHz 和 79GHz 升级。激光雷达还处于技术驱动阶段, 还需翻越车规级量产和降成本两座大山。而另一端软件部分,也将从传统的控制器算法向深度 学习视觉算法到增强型学习决策算法,多次迭代到多传感融合算法。软硬件两条腿走路,最终 走向融合。

1.3 软硬件解耦趋势下,智能驾驶零部件地位提升

(一)汽车行业技术控制点转移, Tier 0.5 角色应运而生

传统汽车技术控制点在于整车的效能,价值量最高的三大核心部件是发动机、变速箱和底 盘,其他零部件和各种各样的汽车电子控制系统由 Tier 1 厂商提供。电动车核心三大件电池、 电机、电控三电系统成本占比接近 50%,而对于智能车而言,智能部件、软件、智能座舱将 成为汽车厂商差异化竞争的核心。我们认为在未来汽车产业链中,至少在智能电动、智能驾 驶、智能座舱三个增量市场,会诞生位于车企和传统 Tier1 产业链中间 Tier 0.5 集成商填补技 术空白。而这些 Tier 0.5 的角色大概率会被三方势力所占据:1)汽车厂商向下兼容走自研路 线;2)科技巨头和初创企业抢先布局赋能车企;3)传统 tier 1 厂商向上延伸拓展能力圈。最 终会由哪一方势力主导,是产业链循序升级分工的结果,但是 Tier 0.5 集成商都扮演着加速产 业落地重要角色。

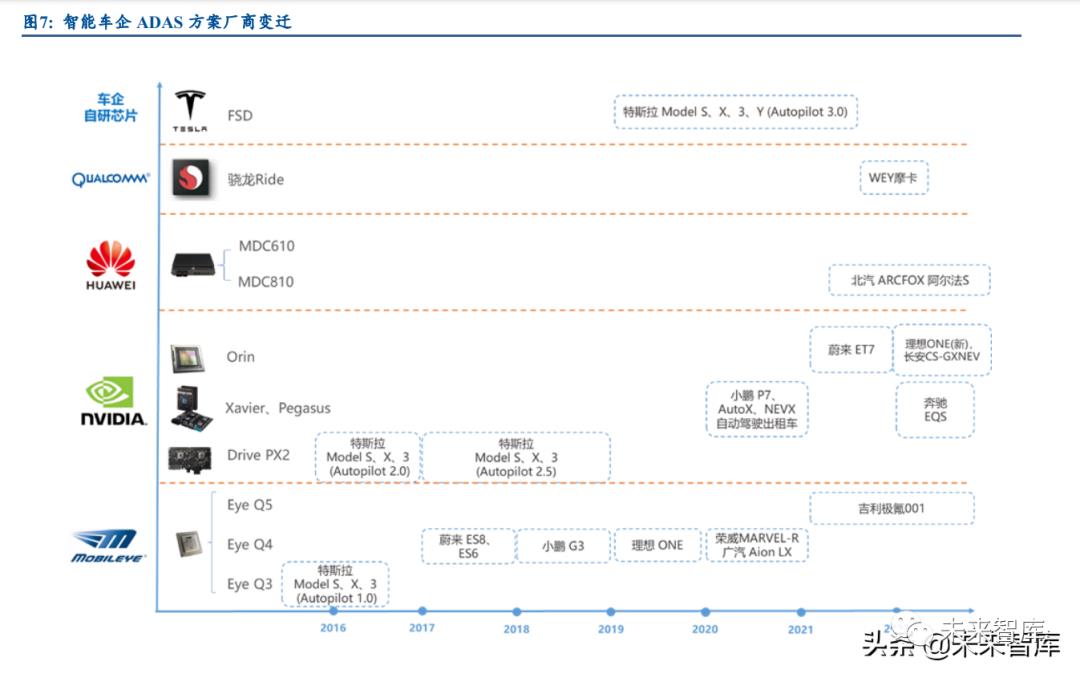

(二)智能驾驶软硬件解耦趋势,感知层产业链分工加速

复盘历史发展阶段来看,在智能化转型初期,车企自身具备智能驾驶能力尚浅,通常首选 与智能驾驶解决方案合作。追溯特斯拉的智能化变革之路,智能驾驶合作伙伴由 Mobileye 到 英伟达,最后走向自研的路线。在 2020 年以前,市场上主要的 ADAS 解决方案厂商为 Moblieye 和英伟达,Moblieye 一度占比在 90%以上。但是 Mobileye 的智能驾驶方案是“黑匣子”封闭 式模式,不支持主机厂自主开发算法。而英伟达的方案相对灵活,有利于车厂自行开发软件, 特斯拉、小鹏、蔚来等造车新势力相继从 Mobileye 跨越到与英伟达的合作中。其中特斯拉走 在最前面,已具备软硬件全栈方案。同样在 2020 年,国内的也涌现出像华为、地平线等国产 智能驾驶解决方案厂商,已与长安、奇瑞、北汽等国产主机厂建立良好的合作关系。

我们认为,过去 5 年产业链在智能驾驶的探索已经取得实质性进步,包括像特斯拉已拥有 软硬件全栈能力,包括国内华为、地平线等厂商建立智能驾驶芯片能力。未来智能驾驶软硬 件解耦趋势明显,会带动感知层产业链分工加速。随着车厂积累更多算法能力,Mobileye EyeQ5 走向开放,英伟达、华为、地平线等新品迭出,智能驾驶解决方案厂商将打破过去依赖于一级 供应商的模式,未来将更多采取直接向车企提供硬件、软件支持的方式,从而带动相关零部件 产业链地位提升。

摄像头率先实现解耦,整体感知层产业链分工是未来趋势。特斯 拉 Model 3 三摄与采埃孚三摄主要差别在于:特斯拉只采集图像信息,将三个 CMOS 嵌入在 同一 PCB 板上,无需 SOC 信息处理器,将图像信息直接传输到控制器进行处理。而采埃孚的 CMOS 嵌入在三块不同的 PCB 板上,摄像头具备完整的 SOC,最终信息由 Mobileye 芯片进行 处理。对于毫米波雷达,特斯拉选择使用大陆的雷达模块 ARS4-B,其内 部有一个 NXP 提供的 77GHz 雷达芯片组和 32 位 MCU,并未实现数据收集与处理功能的解耦。 我们认为,特斯拉已经实现摄像头的解耦,毫米波雷达等其他感知层产业链的持续分工是未 来趋势,越来越多 OEM 厂商也会向特斯拉模式趋近。

1.4 感知层细分”赛道”中,摄像头确定性最强,激光雷达弹性最 大

我们预计到 2030 年智能驾驶所带动的感知层硬件市场规模可达 3892 亿元,10 年 CAGR 为 23%。其中摄像头 1232 亿元,10 年 CARG 为 21%;超声波雷达 332 亿元,10 年 CARG 为 12%;毫米波雷达 960 亿元,10 年 CARG16%;激光雷达 1367 亿元,2025-2030 年 CARG41%。

感知层四个”赛道”中:1)摄像头增长确定性最强,在镜头和 CMOS 产业链环节格局向 好,我国已有具备全球竞争力的企业。2)激光雷达”赛道”弹性最大,目前还处于技术驱动 阶段,风险与机遇并存,国内厂商竞争实力与国外厂商齐头并进。3)毫米波雷达犹存国产替 代空间,虽然主要市场被 Tier1 占据,国产初创公司进行技术集成化创新,仍有打破垄断的机 会。4)超声波雷达市场竞争激烈,技术壁垒较低。

1)智能网联车渗透率:2020-2025 年 L2-L3 级的 智能网联汽车销量占当年汽车总销量的比例超过 50%,L4 级智能网联汽车开始进入市场。到 2026-2030 年,L2-L3 级的智能网联汽车销量占比超过 70%,L4 级车辆在高速公路广泛应用, 在部分城市道路规模化应用;到 2031-2035 年,各类网联汽车、高速自动驾驶车辆广泛运行。

2)单车配置传感器数量:从 L2 到 L3 再到 L4/5 升级,单车配备传感器数量随之提升。假设单车摄像头装载个数由 5 个到 11 个到 15 个,超声波雷达由 8 个到 12 个,毫米波雷达从 3 个到 5 个到 8 个,激光雷达从不装载到 1 至 3 个。

3)价格趋势:超声波雷达和毫米波较为成熟,单价 5%复合增速下降,激光雷达预计大 规模量产后单价在 200-300 美元,摄像头性能升级催化车载摄像头单车 ASP 上升。

2 雷达:三种雷达逐步上车,强化感知功能

2.1 超声波雷达:ADAS 应用成熟,竞争壁垒较低

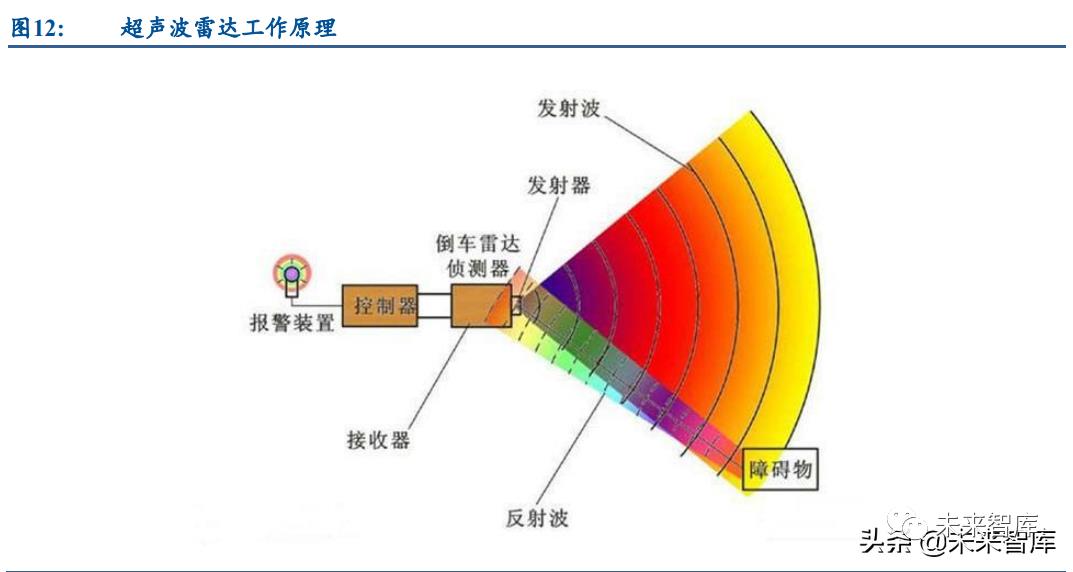

超声波雷达的工作原理是通过超声波发射装置向外发出超声波,到通过接收器接收到发送 过来超声波时的时间差来测算距离。目前,常用探头的工作频率有 40kHz, 48kHz 和 58kHz 三种。一般来说,频率越高,灵敏度越高,但水平与垂直方向的探测角度就越小,故一般采用 40kHz 的探头。超声波雷达防水、防尘,即使有少量的泥沙遮挡也不影响。探测范围在 0.1-3 米之间,而且精度较高,因此非常适合应用于泊车。

超声波雷达类型可分为两种:第一种是安装在汽车前后保险杠上的,用于测量汽车前 后障碍物的倒车雷达,这种雷达被称为 UPA。第二种是安装在汽车侧面的,用于测量侧 方障碍物距离的超声波雷达,称为 APA。单个 UPA 超声波雷达探测距离在 15~250cm 之 间,单个 APA 超声波雷达 30~500cm 之间,探测范围更远。一套倒车雷达系统需要在汽 车后保险杠内配备 4 个 UPA 超声波传感器,自动泊车系统需要在倒车雷达系统基础上, 增加 4 个 UPA 和 4 个 APA 超声波传感器,构成前 4(UPA)、侧 4(APA)、后 4(UPA) 的布置格局。

目前超声波雷达主要市场空间由 Tier1 厂商占据,截至 2021 年 5 月,汽车之家在 售车型有 8998 款,配置了倒车雷达的车型有 7074 款,渗透率达到 79%;其中配置前向雷达 车型有 2531 款,渗透率达到 28%。目前超声波雷达较

2.2 毫米波雷达:国内厂商向高频化、集成化国产替代

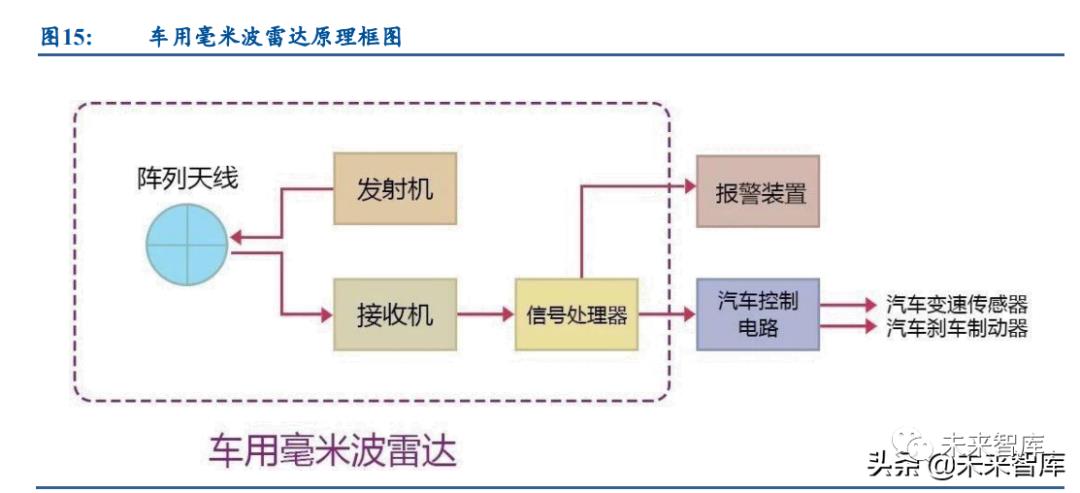

毫米波雷达通过天线发射调频连续波(FMCW),经目标反射后接收到的回波与发射 波存在一个时间差,利用该时间差可计算出目标距离。通过信号处理器分析发射与反射信 号的频率差异,基于多普勒原理,可以精确测量目标相对于雷达的运动速度,进一步通过 多目标检测与跟踪算法,实现多目标分离与跟踪。

车载毫米波雷达按工作频段可以分为短程毫米波雷达 SRR(24GHz 频段)、中程毫米 波雷达 MRR(76-77Ghz 频段)、长程毫米波雷达 LRR(~77Ghz 频段)。24GHz 毫米波雷 达主要适用短距离范围,应用范围多为盲点监测,车道保持和自动泊车等场景。77GHz 毫米波雷达测距范围可达 100-250 米,探测距离长、识别精度高且穿透力强,主要用于自 适应巡航、向前碰撞预警和自动紧急刹车等场景中。

政策确定频段划分,77GHz 雷达成为主流方向。欧洲电信标准化协会(ETSI)和联邦 通信委员会(FCC)对 24GHz 频段中 UWB 频段的限制,2022 年 1 月 1 日以后,UWB 频段 将无法在欧洲和美国使用,只有窄带 ISM 频段可以长期使用。21 年 3 月,中国工信部发 文,将 76-79GHz 频段规划用于汽车雷达,并计划自 2024 年 1 月 1 日起,停止生产或者 进口在国内销售的 24.25-26.65GHz 频段车载雷达设备。原本由 24GHz 占据的角雷达市场 将在未来 2-3 年转变为 77GHz 雷达,77GHz 雷达成为主要发展方向。

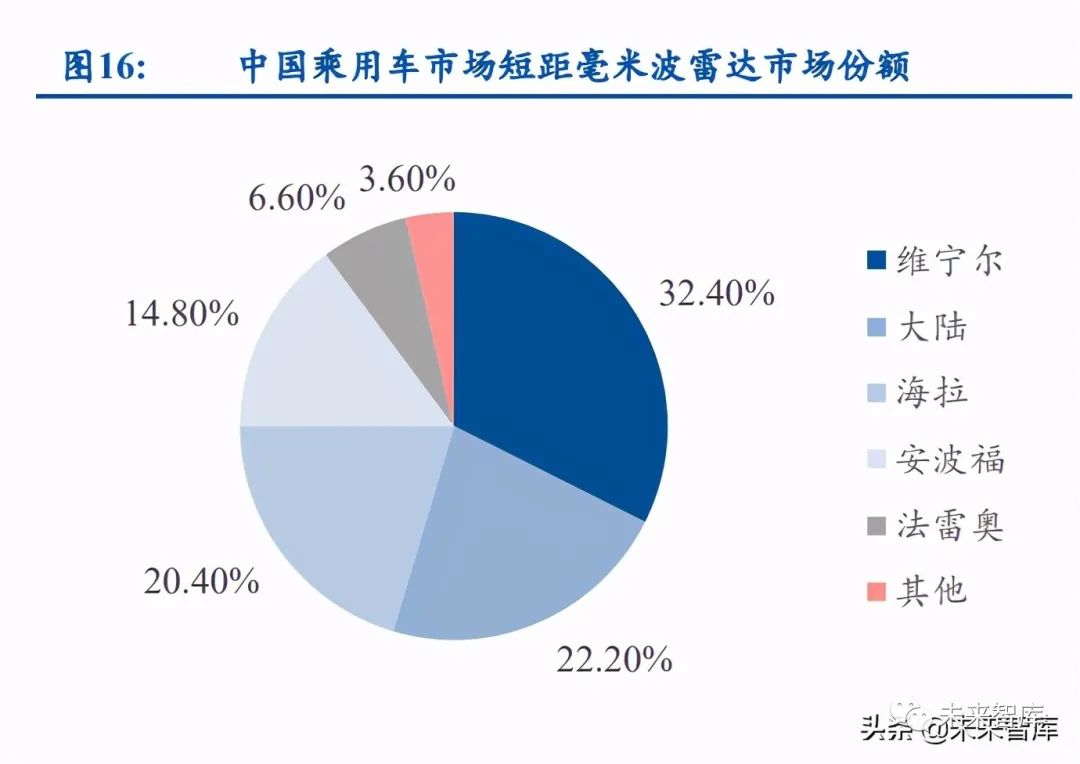

目前毫米波雷达市场主要由 Tier1 厂商占据,其中短距离毫米波雷达主要市场份额由 维宁尔(32%)、大陆(22%)、安波福(15%)、法雷奥(7%)构成,长距毫米波雷达主 要由博世(40%)、大陆(35%)、电装(15%)、安波福(6%)构成。

拆分毫米波雷达结构可分为射频前端,信息处理系统以及后端算法三大部分。射频 部分成本占比约 40%,其中 MMIC(25%)、PCB(10%)、控制电路(5%)。信息处理系 统 DSP 占比 10%,后端算法占比最高达 50%。关键部件 MMIC(单片微波集电路)包括 多种功能电路,如低噪声放大器(LNA)、功率放大器、混频器、检波器、调制器等,主 要由英飞凌、飞思卡尔等海外厂商供应。雷达天线高频 PCB 板:毫米波雷达天线的主流 方案是微带阵列,将高频 PCB 板集成在普通的 PCB 基板上实现天线的功能,需要在较小 的集成空间中保持天线足够的信号强度。77GHz 雷达的大范围运用将带来相应高频 PCB 板的巨大需求。

毫米波雷达芯片 CMOS 工艺成为趋势。CMOS 工艺不仅可将 MMIC 做得更小,甚 至可以与微控制单元(MCU)和数字信号处理(DSP)集成为 SoC。国外主流供应商为 TI、英飞凌和 NXP,国内企业有加特兰微电子、岸达科技等。2019 年 3 月 21 日,加特兰 微电子发布了其革命性的 Alps 系列毫米波雷达系统单芯片,主要应用于前向 AEB/LKA 等主动控制 ADAS。2020 年 4 月 15 日,岸达科技正式发布了其低功耗、低成本的 77GHz CMOS 的雷达 SoC 芯片“ADT3101”, ADT2001 结合毫米波雷达成像算法,可实现媲美激 光雷达的成像效果。

产品设计上高频化、4D 成像雷达创新落地。目前毫米波雷达市场主要被国外 Tier1 厂商占据,主要厂商集中研发和生产 77GHz、79GHz 雷达、4D 成像雷达。2020 年底,大 陆集团宣布 2021 年量产首个 4D 成像雷达解决方案,宝马成为首家量产搭载汽车制造商。21 年 4 月,华为发布高分辨 4D 成像雷达,其采用 12T24R 大天线阵列(12 个发射通道, 24 接收通道),比常规毫米波雷达 3T4R 的天线配置,提升了 24 倍,比业界典型成像雷达 多 50%接收通道。

毫米波雷达产业链国内厂商实现局部突破。毫米波雷达的上游环节主体包括各硬件、 软件供应商。硬件由射频前端(MMIC)、数字信号处理器(DSP、MCU)、天线 PCB 板 等部分构成,软件算法即后端算法。中国毫米波雷达芯片企业核心技术积累少,MMIC 供 应商集中为国际企业,如 NXP、英飞凌、TI、意法半导体、瑞萨电子、得捷电子等。随 着近两年中国集成电路产业进程的加快,毫米波雷达产业链国内厂商实现局部突破。2018 年厦门意行半导体自主研发的 24GHz SiGe 雷达射频前端 MMIC 套片,率先实现了中国该 领域零的突破,现已实现量产和供货。高端 DSP 芯片和 MCU 芯片主要被国外企业垄断, DSP 芯片供应商有亚德诺半导体、美高森美等公司。毫米波雷达高频高速 PCB 板市场主 要由国外厂商 ROGERS、松下电器等占据,国内厂商有生益科技、沪电股份。

2.3 激光雷达:技术驱动初期,前装上车在即

激光雷达是通过发射激光并接收从物体反射回波,通过回波转换成光电信号从而探测被 测物的距离、方位、高度、速度等物理参数的主动遥感设备。

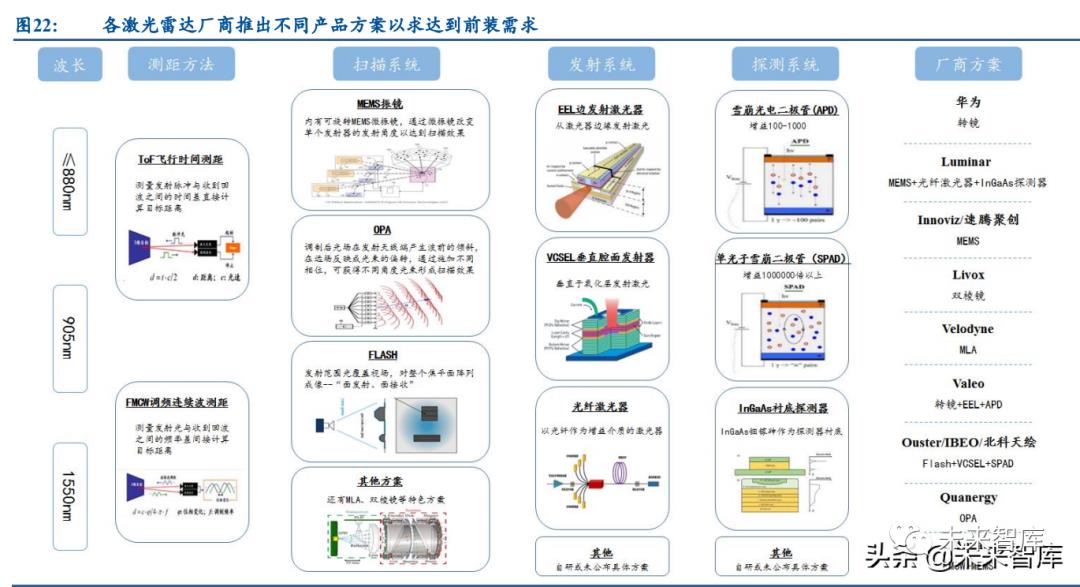

激光雷达可以按照光源波长、发射系统、接收系统和扫描系统的不同进行元器件分类。 根据扫描活动部件的多少,可以分为机械式、混固态式和固态式激光雷达;根据测距原理的不 同则可以分为 ToF 激光雷达和 FMCW 激光雷达。

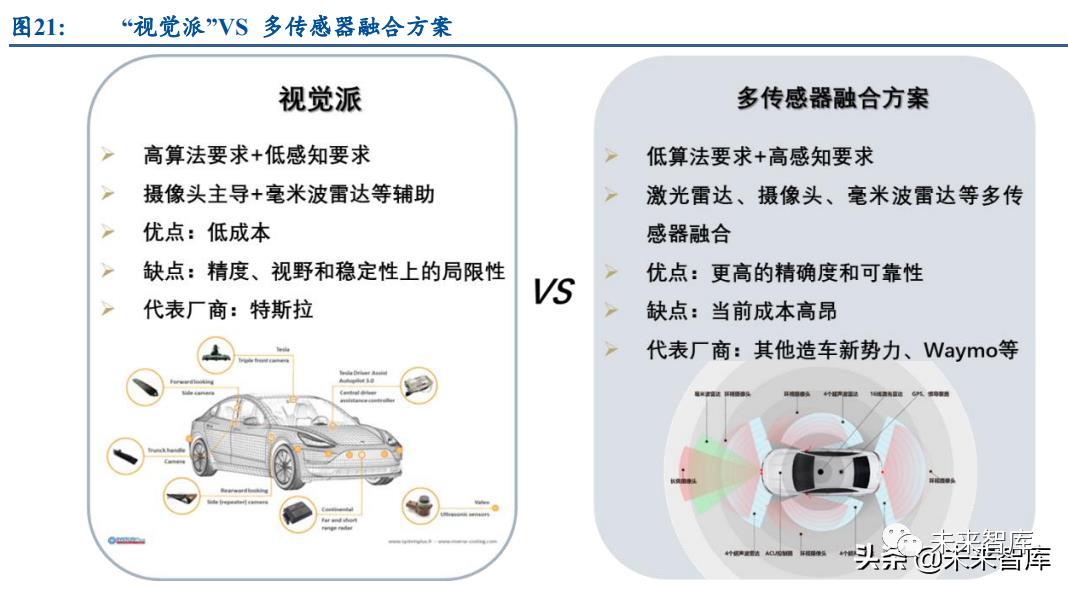

高阶自动驾驶安全冗余,激光雷达被众多车企选择。目前自动驾驶感知层方案主要分成 两个派系,一个是以特斯拉为首的视觉派,以摄像头为主导,高算法低感知要求。另一个是其 他造车新势力的多传感融合方案,低算法高感知要求,具备更高的精确度和可靠性。长尾场景 是实现自动驾驶的一大隐患,摄像头和毫米波雷达等构成的感知系统对于部分长尾场景会存在 决策失灵的情况。实现更高等级的自动驾驶过程,在感知系统中加入激光雷达来增强冗余性, 提高车辆的安全性是众多车企的选择。激光雷达陆续上车,如小鹏 P5 搭载大疆激光雷达、极 狐阿尔法 S 搭载华为激光雷达。

(一)车规和 OEM 需求

产品实现前装量产需要经历产品迭代和生产验证流程,整个流程所需的时间在 18-36 个月。

激光雷达厂商首先需要面对 OEM 厂商提出的性能和成本要求,总体要求是高感知性能、 低成本、高集成度。性能方面,OEM 厂商的评价标准又包括实测表现和隐性指标。显性性能 参数主要包括测远能力、点频、角分辨率、视场角范围、测距精度、测距准度、功耗、集成度;成本方面则 OEM 厂商则希望单个激光雷达成本控制在 1000 美元以下。各 OEM 厂商提出的要 求不一,其中还包括了难以量化的隐性指标如软件能力、美观程度等。

要实现前装还需要通过车规级标准,主要为 ISO26262《道路车辆功能安全》国际标准。 车规要求产品可以通过 DV(设计验证)、PV(生产确认)以及 EMC(电磁兼容性)等标准认 证,并进行车规振动、冲击、温度循环等测试试验,目前已经通过车规标准并前装量产的有 Valeo 的 Scala。

(二)多种技术路线逐步贴近 OEM 需求,混战中国内厂商产品竞争力初现

传统激光雷达厂商、大批激光雷达创业公司、科技巨头正参与到车规级激光雷达市场的 混战中。当前激光雷达行业龙头仍为 Velodyne 等机械式激光雷达厂商,但由于机械式方案未 有完全成熟的车规级产品。

目前车规级激光雷达产品整体方案设计的发展总体方向为低成本、高性能、高集成度、 固态化。各厂商根据自身技术储备选择了不同的技术方案以求达到 OEM 厂商的需求,激光 雷达厂商通过对激光雷达发射系统,接收系统,信息处理系统和扫描系统的设计组合形成特色 方案。

Luminar 和 Aeva 的产品方案在参数上目前看最接近满足前装需求,国内厂商 Livox、华 为等产品方案具备竞争力。各厂商均针对 OEM 提出的需求对产品进行了设计,其中 Luminar 和 Aeva 的产品方案在参数上目前看最接近满足 OEM 需求,国内激光雷达企业也有望激光雷 达车载前装市场后来居上:

1) 禾赛科技和镭神智能均布局了包括 FMCW 在内的多种路线的关键技术,从而降低路 线失败的风险,其中禾赛科技 1550nm 波段发射技术和芯片化 1.0 成果已经应用在其 激光雷达产品上;

2) Livox 采用独特的双棱镜非重复扫描设计,采用创新设计,减少使用不成熟的高成本 组件和工艺,借助 DL-Pack 专利技术,实现激光器自动校准,提高良品率。目前已与 小鹏汽车达成量产项目合作,量产时间预计将在 2021 年;

3) 速腾聚创 MEMS 激光雷达 RS-Lidar-M1 已获得全球多个量产车型定点合作订单,首 个定点订单来自北美某车企,当前累计路测历程已达 100 万公里;

4) 华为采用 1550nm 激光波段和微振镜扫描器架构,目前已建成第一条 Pilot 产线,其 已与长安、北汽集团合作量产落地项目。

国内厂商在技术实力、路线布局、量产能力和下游资源上具备一定市场竞争力,随着下 一步激光雷达行业从技术路线之争逐步转向量产落地时间窗口之争,国内厂商大规模量产能 力和下游客户资源储备值得长期跟踪。

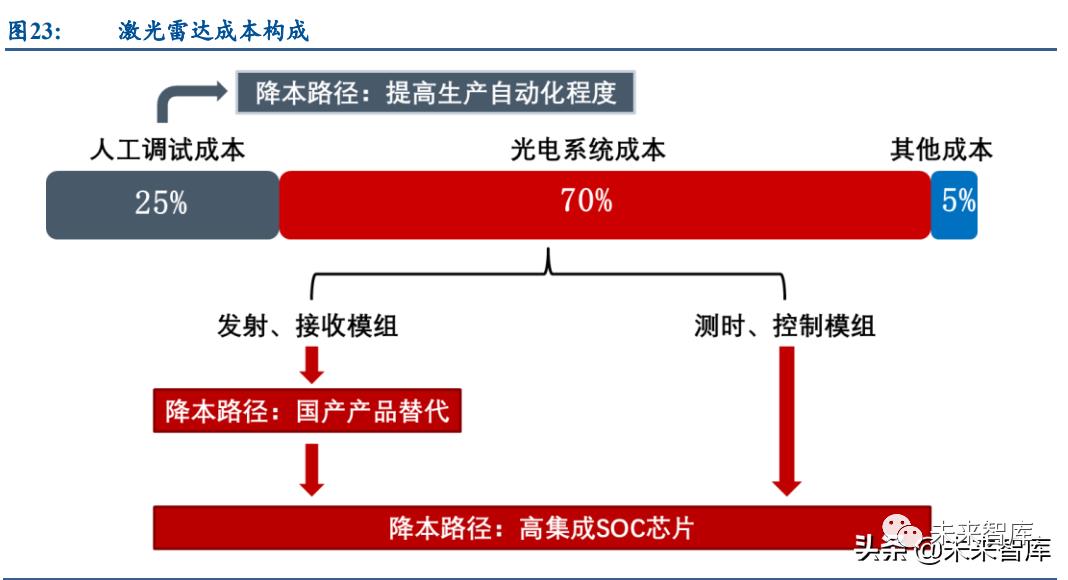

(三)上游元器件成熟降低成本,国产渗透有望加速

激光雷达成本构成为光电系统成本(70%)、人工调试成本(25%)、其他成本(5%),其 中光电系统还包括发射、接收、控制等模组。目前自动化产线不成熟和多个关键元器件成本高 昂是激光雷达成本高企的原因,未来国产化、高集成度和自动化生产为激光雷达成本主要下降 路径。

激光雷达上游元器件主要包括发射和接收系统元器件、信息处理芯片和光学组件,其中 多个关键元器件仍存在价格高昂或技术未成熟的问题,成为前装量产量产关键瓶颈。如发射 端 VCSEL 激光器在功率密度上难以达标,光纤激光器价格昂贵;接收端 InGaAs 衬底探测器 价格高企;扫描系统结构设计复杂等。

激光发射器和探测器上游目前仍以国外厂商为主,激光器供应商目前主要为欧司朗、滨 松等厂商,探测器供应商则主要有滨松、First Sensor 等。未来激光雷达发射器和探测器有望 出现国产替代,国内厂商已有纵慧激光、炬光科技等入局;探测器端已有芯视界、灵明光子 入场。当前已有部分国内公司产品可通过车规认证( AEC-Q102),且激光器厂商已实现多环 节自研和国产替代。但产品规格如发光效率上尚未能满足车企和激光雷达厂商要求,未来产品 逐步迭代成熟后有望借助低成本等优势实现国产替代。

FPGA、模数转换器由国外厂商垄断,国内技术差距仍较显著。FPGA 和模数转换器市场 均为明显的寡头垄断格局,FPGA 芯片主要厂商为赛思灵和英特尔;ADC 芯片市场主要厂商 为 ADI 和德州仪器。目前国外龙头企业的芯片产品已基本可满足激光雷达设计需求,国内厂 商在该领域距离行业龙头仍具备较大差距。

激光雷达产业链现多点突破机会,国内厂商有望形成合力在混战中占据优势。激光发射和 探测系统、滤光片、准直镜等光学组件这些激光雷达关键元器件上,国内厂商产品技术有望接 近滨松、欧司朗等国际光电元器件龙头。如上游元器件国产替代顺利,上游供应链与国内激光雷达厂商有望形成合力,以高性能、低成本的激光雷达产品快速抢占混战中的激光雷达市场。

3 摄像头:确定性最强”赛道”,镜头和 CMOS 国产替代格局向好

3.1 远景看车载摄像头千亿市场,近景自动驾驶军备竞赛开启

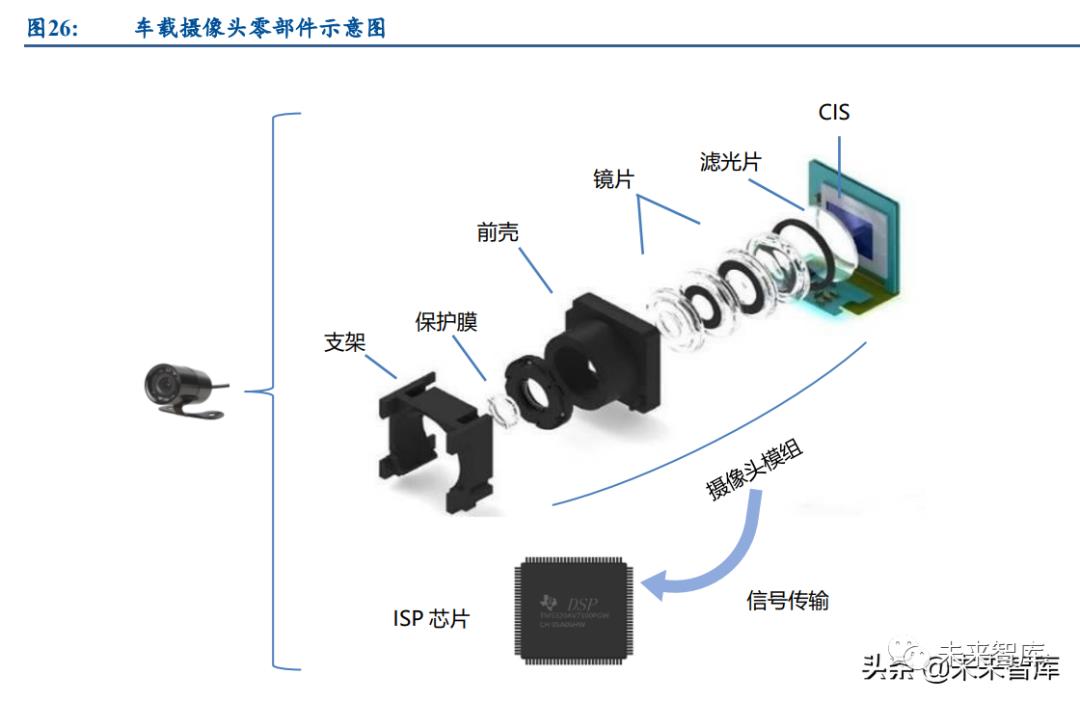

车载摄像头工作原理:目标物体通过镜头(LENS)将光学图像投射到图像传感器上,光 信号转变为电信号,再经过 A/D(模数转换)后变为数字图像信号,最后送到 ISP(图像信号 处理芯片)中进行加工处理,由 ISP 将信号处理成特定格式的图像传输到汽车自动驾驶系统进 行识别。

目前汽车搭载摄像头以环视、后视为主,前视数量呈上升趋势,单目摄像头为主流方案。 车载摄像头主要包括前视摄像头、环视摄像头、后视摄像头、侧视摄像头、内置摄像头等。目 前车载摄像头主要应用于倒车影像(后视)和 360°全景影像(环视),高端汽车的各种辅助 设备配备的摄像头可多达 8 个,图像分辨率在 1-2MP,用于辅助驾驶员泊车或触发紧急刹车。前视摄像头能够实现前车防撞预警(FCW)、车道偏离预警(LDW)、交通标志识别(TSR)、 行人碰撞预警(PCW)等功能,成本较高,对于图像分辨率的要求也更高,目前已有 8MP 的 前视摄像头产品。现阶段,前视摄像头以单目为主流方案,多目虽然能有更好的测距功能,但 成本也会提高 50%左右,技术上也有进一步提升的空间。随着自动驾驶技术的完善,未来前 视摄像头搭载数量或将进一步提升,从而实现更为精准的识别。

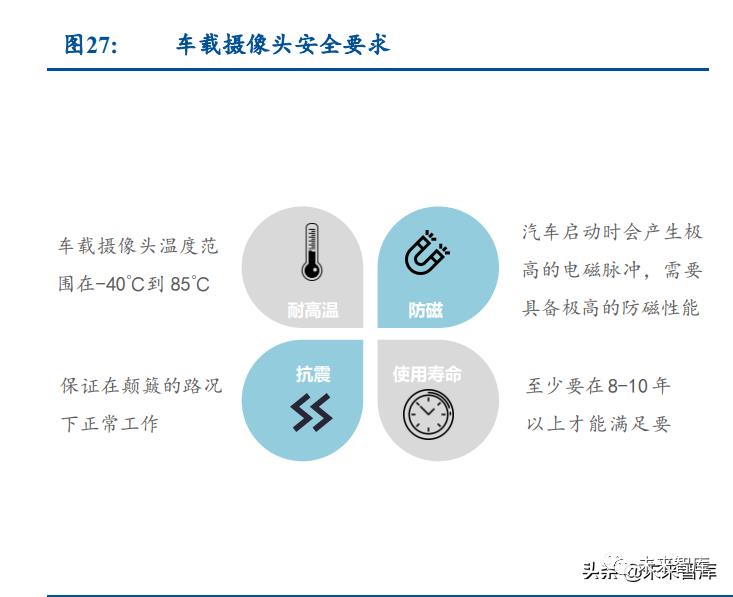

车载摄像头对安全性有较高要求。手机摄像以成像高质量为目的,而车载摄像头以驾驶 安全为目的。汽车摄像头工作环境变化大,对帧率、可靠性和稳定性等要求较高。车载摄像头要求能在-40℃ 到 85℃的环境中持续工作,能不受水分浸泡的影响,防磁抗震,使用寿命需达 8~10 年。另外, 出于安全的考虑,车载摄像头需要在短时中断供电的情况下依旧保证工作。

高动态范围、夜视、LED 闪烁抑制等性能将不断普及。目前,车载摄像头的功能要求其 需要具备以下性能:车载摄像头往往还需要具备夜视功能,能够抑制低照度摄影时的噪声,在 暗光条件下依然要有出色的表现。水平视角扩大为 25°~135°,要实现广角以及影像周边部 位的高解析度,至少使用 5 个左右的镜头。

远景看:车载摄像头产业将遵循手机摄像头创新规律,长期受益于智能网联车渗透率提 升+单车配置数量提升+性能升级催化 ASP 提升三重因素,车载摄像头市场持续高景气,我们 测算到 2030 年全球车载摄像头市场规模可达千亿级,10 年复合增速可达 20%以上。

1)智能网联车渗透率:2020-2025 年 L2-L3 级的 智能网联汽车销量占当年汽车总销量的比例超过 50%,L4 级智能网联汽车开始进入市场。到2026-2030 年,L2-L3 级的智能网联汽车销量占比超过 70%,L4 级车辆在高速公路广泛应用, 在部分城市道路规模化应用;到 2031-2035 年,各类网联汽车、高速自动驾驶车辆广泛运行。

2)单车配置摄像头数量:摄像头配置从 5 个上升 8/11/13/15 个不同方案,单车平均配置 摄像头数量从 2.3 上升至 4.5、9.6 个。

3)性能升级催化 ASP 提升:ADAS 加速渗透,图像分辨率从 1MP 升级到 8MP,HDR、 夜视、3D 成像功能优化,催化车载摄像头 ASP 上行趋势。

近景看:“目明”为智能化第一步,车企自动驾驶军备竞赛已开启,车载摄像头处于爆发 前夕。

一般来说,ADAS 系统功能完整实现需要单车搭载至少 6 个摄像头,随着自动驾驶化程度 提升,将趋势车载摄像头数量增长。特斯拉的 Autopilot 2.0 使用 8 颗摄像头,包括 3 个前视、 3 个后视及 2 个侧视。以蔚来 ET7 为例,一共搭载了 11 个车载摄像头,像素达 800 万,包括 4 个前置(1 个单目和 1 个三目模块),4 个环视摄像头和 3 个其他摄像头,为驾驶者提供了全 景影像,以全方位保证车辆行驶安全。

3.2 产业链价值分布,模组、镜头、CIS 投资价值高

1) 市场空间:模组>CMOS>镜头。到 2030 年预计新能源车单车搭载摄像头个数可达 11.5, 非新能源车单车搭载达到 5.3 个。经测算, 2030 年全球乘用车车载摄像头前装市场 规模可达 1232 亿,10 年复合增速为 21%,其中搭载数量的复合增速为 18%。产业链 CIS 市场空间可达 517 亿,镜头可达 345 亿元,两者占整体摄像头空间比例约 70%。

2) 产业链价值:CMOS>镜头>模组。由于 CMOS 是决定成像品质的关 键元器件,在车载摄像头成本占比最高(50%),模组封装(25%)、光学镜头(25%)。根据前瞻产业研究院对于手机摄像头的成本拆分,其中 CMOS(52%)、镜头(20%)、 模组(19%)。产业链价值分配差异在于,车载摄像头模组成本占比较手机高。我们认 为主要原因在于,在车载摄像头产业链中 Tier1 厂商负责模组的组装以及系统集成, 长期车企与 Tier1 厂商强绑定的关系中 Tier1 拥有较高议价权。同时我们也注意到镜 头等 Tier2 的零部件厂商产业链地位在提升,如特斯拉 Model3 三摄摄像头无需处理 SOC,不添加任何后处理直接由自动驾驶控制域处理信息,如蔚来 ET7 摄像头或将选 择镜头厂商直供模组的方式。随着车载模组竞争越来越激烈,预计模组的成本占比将 下行,CMOS 和镜头的占比提升。

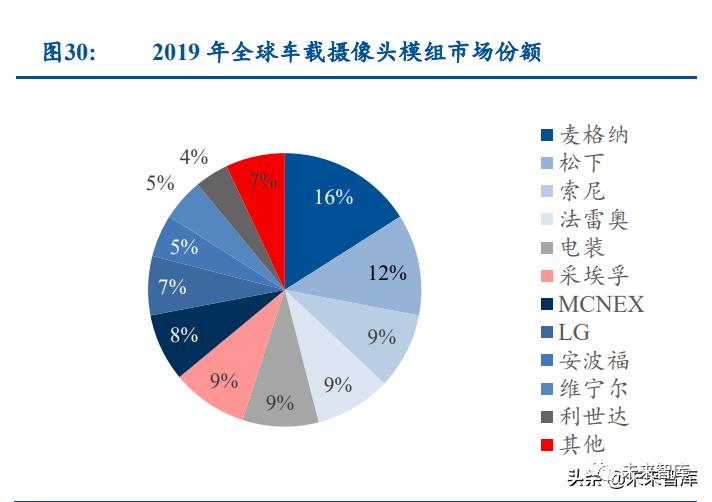

3) 行业集中度:CMOS>镜头>模组。2019 年全球车载摄像头 CR5 达 55%,行业较为分散,Tier1 厂商居多,具备与车企长期合作的优势。

车规级认证壁垒高,Tier1 厂商具备先发优势。手机摄像以成像高质量为目的,而车载摄 像头对帧率、可靠性和稳定性等要求较高,车规级的认证周期长达 3-5 年。目前模组市场依然 由 Tier 1 厂商主导,以博世、大陆、德尔福、麦格纳、采埃孚为代表的 Tier1 厂商提供一系列 前视、环视产品,供货给奥迪、奔驰、吉利、广汽等众多车企。未来随着镜头厂商经验积累以 及客户关系的稳定,有向车企供给模组的趋势。

手机模组及镜头厂商入局,车载模组新品迭出。国内舜宇光学、欧菲光等厂商在手机镜 头模组领域市占率较高,拥有一定的工艺经验,在车载模组同样布局良多。舜宇光学模组产品 种类较为全面,仅前视单目模组就有 6 种类别,分辨率从 1MP-8MP 不等,视场角从 15°到 120°不等,HDR 参数维持在 120dB 左右,能够实现较多 ADAS 功能。同时舜宇还推出了多 目模组,双摄光轴精度高,震动位移变形小,成像清晰温漂小。世高光和 Entron 作为英伟达 的摄像头模组供应商,目前其产品也都包括了 HDR 功能和夜视功能,图像分辨率维持在 1-2MP 的水平。Entron 向英伟达供应的 F008 前视摄像头模组达到了 8.3MP,且都具有防潮的能力, 能实现 ADAS、全景影像、E-Mirror 等功能。

车载镜头要求镜片具有高耐用性和热稳定性。按材质来分,镜片可由玻璃、塑料制成。目前车载摄像头玻璃和塑料镜片均有选用,对于自动驾驶等级要求较高的镜头多选用玻璃镜 头。玻璃镜片具有高耐用度和防刮伤性,且温度性能较好。塑料镜片价格便宜但是成像效果 差,且在汽车恶劣的使用环境中容易造成镜片变形,影响成像质量。

1) 塑料镜头:

优点:重量轻、成本低、工艺难度低,适合大批量生产;

缺点:透光率稍低,耐热性差、热膨胀系数大、耐磨性差、机械强度低等。

2) 玻璃镜片:

优点:性能优良,透光率高;

缺点:主要是量产难度大,良率低、成本高。玻璃镜头一般用在中高端安防视频监控、车载镜头、中高端新兴消费类电子、机器视觉等高端产品上。

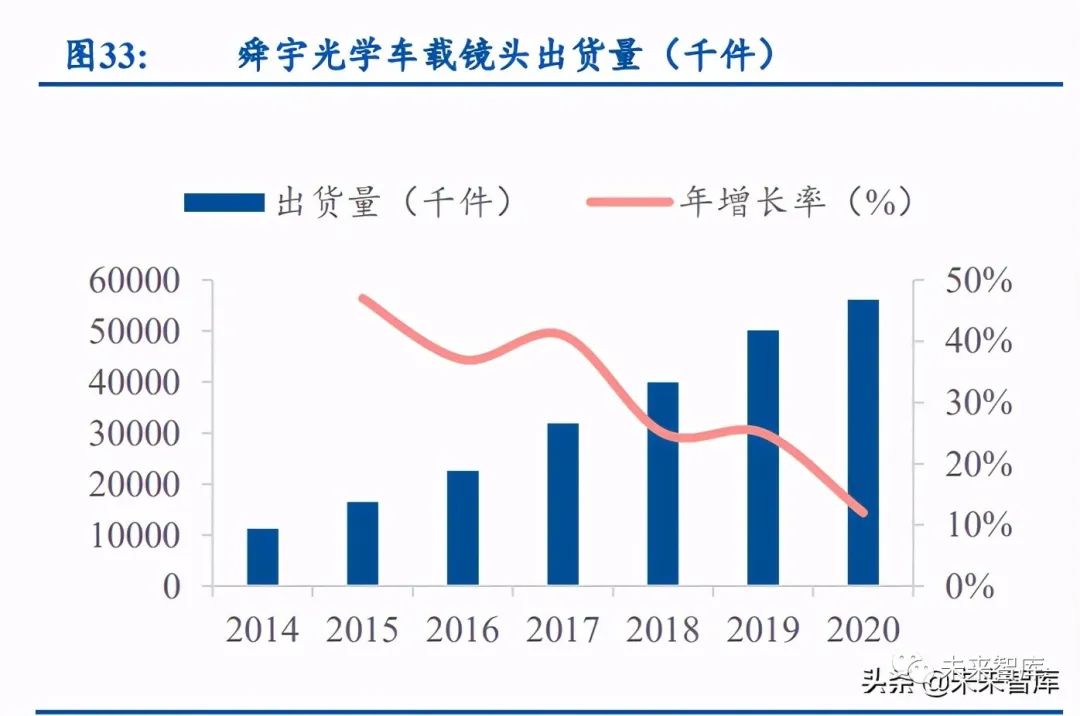

舜宇光学早期进军车载摄像头领域,市场占有率持续第一。公司自 2004 年进入车载镜头 领域,并在 2008 年成立了宁波舜宇车载光学技术有限公司,于 2012 年首次达到市场占有率第 一并保持该地位至今。从出货量来看,公司自 2014 年的 0.11 亿颗增长至 2020 年的 0.56 亿颗, CAGR 达 30.76%。其产品布局丰富,在光学领域有着深厚积累和领先技术,作为我国车载镜 头的领跑者,目前已完成了 800W 像素前视、侧视和后视镜头的研发,可应用于 L4 级 ADAS。

联创电子 2015 年就进入了特斯拉产业链,现在又中标 5 款 Tesla 下一代车载光学产品陆 续上量,有望成为 Telsa 车载镜头一供。在另一造车新势力蔚来 ET7 这款车中,联创中标了 7 款 8M ADAS 车载模组。与 ADAS 平台商合作上,公司已与 ADAS 平台商 Mobileye、Nvidia、 华为、Aurora 和 DJ 等开展战略合作,Mobileye EyeQ4、EyeQ5 分别通过 2 颗、8 颗认证;在 华为中标多款高端车载镜头。

CMOS 产业链最高价值的一环,行业壁垒高,市场集中度高。在车载摄像头领域,CIS 的市场主要由安森美和韦尔股份(豪威)两大厂商主导。韦尔股份(豪威)也是前三名中唯一采用 Fabless 生产模 式的厂商,此外索尼和三星、格科微等逐渐加大车载 CMOS 的投入,争夺市场份额。

CIS 领域以 IDM 整体更强,Fabless 较为灵巧。CIS 芯片产业链主要分为三种:IDM、Fab-lite 和 Fabless。

1) IDM 模式:从设计到生产进行垂直一体化,诸如索尼和三星,反应速度更快,供应 链可控。

2) Fab-lite 模式:轻晶圆模式,自己设计和销售芯片,有些自产有些外包,诸如安森美、 松下。

3) Fabless 模式:由无晶圆设计厂商负责设计和销售,由晶圆代工厂完成芯片制造,再 由晶圆封测厂进行封测。韦尔股份(豪威科技)为 Fabless 模式,晶圆代工厂代表是 台积电,封测代表有晶方科技,容易调整产能结构。2020 年韦尔股份发行可转债, 其中募集 13 亿元用于晶圆测试及晶圆重构(RW)生产线项目(二期),通过自建产 线有利于降低供应端的风险。

像素升级是必由之路,HDR、LFM 和低照度敏感成为趋势。用于前视摄像头的 CIS 图像 分辨率不断提升,目前达到了 8MP,以提供更精确的图像便于识别,而环视、后视基本在 2MP 左右。从各大厂商新推出的产品来看,基本都具有了高动态范围(HDR)和低照度敏感的性 能。前视摄像头达到了 140dB 动态范围,这可以使得摄像头在所有光照条件下都能捕捉到高 清图像,甚至连高明暗对比度的场景中也能实现。此外部分产品还具有了 LFM 性能,CIS 在 摄像头工作时不会因为 LED 光脉冲出现差错,降低识别错误发生的可能。目前 LFM 有两种技 术路线,一种是超级曝光,一种是大小像素,安森美采用的是前者,豪威科技和索尼采用的是 后者。

4 投资建议

智能电动汽车是未来 5-10 年投资的优质”赛道”,在 2020 年风口启动之初,市场最关注 的是汽车的电动化属性。新能源车是最确定性的方向,资本市场提前以科技股的投资理念给予 特斯拉、蔚来、小鹏等造车新势力高市值。随着苹果、小米等手机厂商进入智能汽车”赛道”, 以及华为、Mobileye、百度等新兴 Tier1 赋能传统车企后来居上,智能电动汽车格局充满不确 定性。而巨头大规模入局,意味着行业逐渐走向成熟。智能电动汽车终局不定,但在不确定 中寻找确定性,我们认为当前阶段上游零部件产业链的投资机会是相对确定的。围绕智能化 这条主线,建议首先关注感知层投资机会。

我们预计到 2030 年智能驾驶所带动的感知层硬件市场规模可达 3892 亿元,10 年 CAGR 为 23%。其中摄像头 1232 亿元,10 年 CARG 为 21%;超声波雷达 332 亿元,10 年 CARG 为 12%;毫米波雷达 960 亿元,10 年 CARG16%;激光雷达 1367 亿元,2025-2030 年 CARG41%。

感知层四个”赛道”中:1)摄像头增长确定性最强,在镜头和 CMOS 产业链环节格局向 好。2)激光雷达”赛道” 弹性最大,目前还处于技术驱动阶段,风险与机遇并存。3)毫米波雷达犹存国产替代空间,虽然主要市场被 Tier1 占据,国产初创公司进行技术集成 化创新,仍有打破垄断的机会。4)超声波雷达市场技术较为成熟。

更多研究报告敬请关注公众号 行业研究报告(ID:report88)

以上是关于2021年汽车电子之传感器行业研究报告的主要内容,如果未能解决你的问题,请参考以下文章