网络安全行业专题报告:零信任,三大核心组件,六大要素分析

Posted

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了网络安全行业专题报告:零信任,三大核心组件,六大要素分析相关的知识,希望对你有一定的参考价值。

参考技术A获取报告请登录【未来智库】。

1.1 零信任架构的兴起与发展

零信任架构是 一种端到端的企业资源和数据安全 方法,包括身份( 人和 非 人的实体)、凭证、访问管理理、操 作、端点、宿主环境和互联基础设施。

• 零信任体系架构是零信任不不是“不不信任”的意思,它更更像是“默认不不信任”,即“从零开始构建信任”的思想。 零信任安全体系是围绕“身份”构建,基于权限最 小化原则进 行行设计,根据访问的 风险等级进 行行动态身份 认证和授权。

1.2 零信任架构的三大核心组件

1.3 零信任的六大实现要素——身份认证

2.1 零信任安全解决方案主要包括四个模块

2.2 零信任的主要部署场景

2.3 零信任将会对部分安全产品带来增量效应

2.4 零信任将会成为安全行业未来的重要发展方向

零信任抓住了了 目前 网络安全 用户的痛点, 零信任是未来 网络安全技术的重要发展 方 向。根据Cybersecurity的调查, 目前 网络 安全的最 大的挑战是私有应 用程序的访问 端 口 十分分散,以及内部 用户的权限过多。 62%的企业认为保护遍布在各个数据中 心 和云上的端 口是 目前最 大的挑战,并且 61%的企业最担 心的是内部 用户被给予的 权限过多的问题。这两点正是零信任专注 解决的问题,现在有78%的 网络安全团队 在尝试采 用零信任架构。

3、投资建议

企业业务复杂度增加、信息安全防护压 力力增 大,催 生零信任架构。

企业上云、数字化转型加速、 网络基 础设施增多导致访问资源的 用户/设备数量量快速增 长, 网络边界的概念逐渐模糊; 用户的访问请求更更加复 杂,造成企业对 用户过分授权;攻击 手段愈加复杂以及暴暴露露 面和攻击 面不不断增 长,导致企业安全防护压 力力加 大。 面对这些新的变化,传统的基于边界构建、通过 网络位置进 行行信任域划分的安全防护模式已经 不不能满 足企业要求。零信任架构通过对 用户和设备的身份、权限、环境进 行行动态评估并进 行行最 小授权, 能够 比传统架构更更好地满 足企业在远程办公、多云、多分 支机构、跨企业协同场景中的安全需求。

零信任架构涉及多个产品组件,对国内 网安 行行业形成增量量需求。

零信任的实践需要各类安全产品组合, 将对相关产品形成增量量需求:1)IAM/IDaaS等统 一身份认证与权限管理理系统/服务,实现对 用户/终端的 身份管理理;2)安全 网关: 目前基于SDP的安全 网关是 一种新兴技术 方向,但由于实现全应 用协议加密流 量量代理理仍有较 大难度,也可以基于现有的NGFW、WAF、VPN产品进 行行技术升级改造;3)态势感知、 SOC、TIP等安全平台类产品是零信任的 大脑,帮助实时对企业资产状态、威胁情报数据等进 行行监测;4)EDR、云桌 面管理理等终端安全产品的配合,实现将零信任架构拓拓展到终端和 用户;5) 日志审计:汇聚各 数据源 日志,并进 行行审计,为策略略引擎提供数据。此外,可信API代理理等其他产品也在其中发挥重要 支撑 作 用。

零信任的实践将推动安全 行行业实现商业模式转型,进 一步提 高 厂商集中度。

目前国内 网安产业已经经过 多年年核 心技术的积累,进 入以产品形态、解决 方案和服务模式创新的新阶段。零信任不不是 一种产品, 而 是 一种全新的安全技术框架,通过重塑安全架构帮助企业进 一步提升防护能 力力。基于以太 网的传统架构 下安全设备的交互相对较少,并且能够通过标准的协议进 行行互联,因 而导致硬件端的采购 非常分散,但 零信任的实践需要安全设备之间相互联动、实现多云环境下的数据共享,加速推动安全 行行业从堆砌安全 硬件向提供解决 方案/服务发展,同时对客户形成强粘性。我们认为研发能 力力强、产品线种类 齐全的 厂商 在其中的优势会越发明显。

由于中美安全市场客户结构不不同以及企业上公有云速度差异,美国零信任SaaS公司的成功之路路在国内还 缺乏复制基础。

美国 网络安全需求 大头来 自于企业级客户,这些企业级客户对公有云的接受程度 高,过 去 几年年上云趋势明显。根据Okta发布的《2019 工作报告》,Okta客户平均拥有83个云应 用,其中9%的 客户拥有200多个云应 用。这种多云时代下企业级 用户统 一身份认证管理理难度 大、企业内外 网边界极为 模糊的环境,是Okta零信任SaaS商业模式得以发展的核 心原因。 目前国内 网络安全市场需求主要集中于 政府、 行行业( 金金融、运营商、能源等),这些客户 目前上云主要以私有云为主, 网安产品的部署模式仍 未进 入SaaS化阶段。但随着未来我国公有云渗透率的提升,以及 网安向企业客户市场扩张,零信任相关 的SaaS业务将会迎来成 长机会。

投资建议:

零信任架构的部署模式有望提升国内 网安市场集中度,将进 一步推动研发能 力力强、拥有全线 安全产品的头部 厂商扩 大市场份额、增加 用户粘性,重点推荐启明星 辰辰、绿盟 科技 、深信服、南洋股份, 关注科创新星奇安信、安恒信息。

(报告观点属于原作者,仅供参考。作者:招商证券,刘 萍、范昳蕊)

如需完整报告请登录【未来智库】。

2020年癌症检测行业液体活检专题研究报告

核心观点

液体活检及肿瘤早筛是一个未来潜在市场空间巨大的细分医药子行业,属于分子诊断 板块;美国 Grail 是液体活检龙头企业,中国液体活检行业尚处起步阶段;液体活检属 于 NGS 产业链中游,技术门槛较高,政策端不断支持行业发展;伴随着人口老龄化以 及精准肿瘤学的发展,中国液体活检行业有望迎来爆发式的增长,催生一批百亿乃至 千亿市值的龙头企业。

液 体 活 检 是 癌 症 检 测 的 重 要 工 具 : ① 不 断 降 低 的 二 代 测 序 (Next-Generation Sequencing,NGS)成本促进液体活检的大规模临床应用:高通量测序是液体活检的基 础技术,目前单个全基因组 NGS 测序成本已经降至约人均 600 美元;②液体活检相比 传统组织活检拥有诸多优势:液体活检与传统活检相比有安全性高、非入侵、可重复、 可实时检测等优点;③液体活检可应用于多种类型的癌症检测:液体活检可应用于肿瘤 早筛、微小残留病监测和伴随诊断等多种类型的癌症检测,覆盖癌症治疗全周期。

液体活检的市场空间巨大,目前仍属蓝海。①全球及中国癌症患病人群庞大,中国有超 3000 万癌症群体:根据 WHO 的数据预计,2020 年全球癌症患者约为 1.35 亿。亚洲约 占全球新增癌症患者的 48.4%。预计 2020 年中国癌症患者人群超过 3200 万,2018 年 中国有近 300 万人因癌症死亡。庞大的癌症患病人群催生巨大的癌症治疗市场;②全球 及中国癌症液体活检市场空间庞大,预计到 2030 年中国市场将达 3000 亿以上:根据 BCC Research 和 L.E.K consulting 的估计,2019 年全球液体活检规模为 113 亿美元。预计 18-23 年全球液体活检市场规模 CAGR 为 20.5%,到 2023 年,全球液体活检市 场空间估计达到约 240 亿美元;灼识咨询预计到 2030 年,中国液体活检总体市场空间 达 485 亿美元,约合人民币近 3400 亿;Illumina 预计到 2035 年美国液体活检市场规模 将达 750 亿元。我们测算所得,针对高危人群的肝癌、结直肠癌、肺癌和胃癌早筛的中 国市场规模分别为 177 亿元、75 亿元、108 亿元和 246 亿元,共计针对高危人群的早 筛市场规模为 606 亿元。

液体活检属于 NGS 产业链中游,政策利好频出。①NGS 产业链上中下游概览:上游主 要是测序用品的供应商(illumina,华大基因等),中游则为液体活检服务提供商,包括 贝瑞基因、艾德生物、燃石医学和泛生子等,产业链下游主要包括医院、医学检测实验 室及普通消费者等;②液体活检政策利好频出,促进行业发展:中美两国的监管政策类 似。由于液体活检的安全性较高,各公司自行研发的液体活检服务可以使用实验室研发 测试(LDT)的名义进行有限度临床使用。③“IVD+LDT”模式并举:基于 NGS 的肿 瘤早筛产品落地的业务模式主要为 IVD+LDT 模式。LDT 模式是指实验室自行研发、验 证和使用的检测方法。患者可以通过自行向实验室提出申请进行检测,其开展不需要通 过药品监管部门的批准。IVD 模式指把经过药品监管部门审批注册的医疗器械和试剂盒 产品提供给医疗机构或个人。医疗机构将相关医疗器械和试剂盒应用于终端消费者,由 获批上市的产品开发全程均在相关部门的监管下进行,实行严格的质量和风险控制。

一、液体活检是癌症检测的重要工具

二代测序成本不断降低,促进液体活检的大规模临床应用

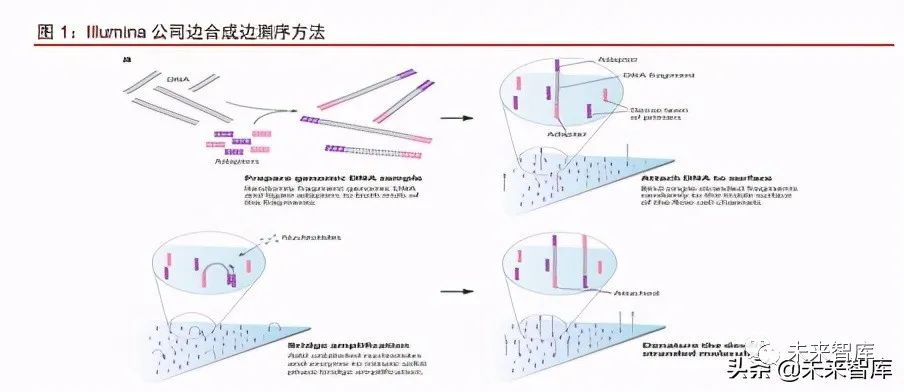

二代测序是一种高通量测序技术,能够同时对大量 DNA 进行测序。第二代测序 (Next-generation sequencing,NGS)又称为高通量测序(High-throughput sequencing)。二代测序引入了可逆终止末端,从而实现边合成边测序(Sequencing by Synthesis),并 具有通量高、读长短的特点,适合高通量的 DNA 测序。

现有的技术平台主要有海外基于边合成边测序的 Illumina(Miseq/Hiseq/Novaseq)、 基于连接测序法的 Life Tech Solid、基于焦磷酸测序法的 Roche-454 等。

二代测序技术的发展极大地降低了大规模测序的费用。过去的二十年,对单个人类基 因组进行测序的成本从约 4.5 亿美元(首次人类基因组测序的成本)降低至 600 美元(截 至 2020 年 12 月,参考 Novaseq 6000)。目前,平均测序费用为 0.008 美元/MB。二代测 序技术的出现及发展使得测序成本降低的速度快于摩尔定律的预计(单位测序价格每 1.5-2 年下降一半)。按照这个趋势,预计 2022 年成本有望降低至 300 美金/每人,2024 年进入 100 美金/每人全基因组时代。

低廉的高通量测序使基于二代测序的液体活检成为可能。血液中存在大量的非细胞 DNA(cfDNA)是液体活检的良好样本。过去由于测序的高昂价格,基于二代测序对非细 胞 DNA进行检测的液体活检技术难以大规模应用。价格低廉的高通量测序使得针对 cfDNA 的液体活检成为可能。

液体活检是新兴的非入侵性的检测手段

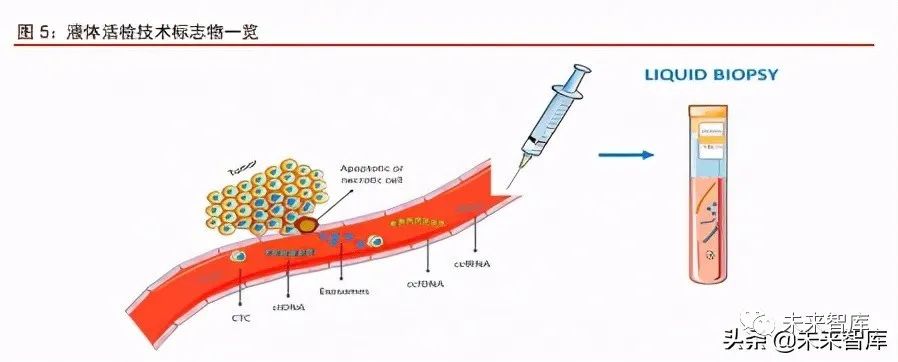

液体活检指提取人体中的非固体组织样本进行检测的方法。广义的液体活检包括对血 液、尿液、唾液等所有体液以及粪便的收集和检测。自 20 世纪 90 年代以来,血浆非细胞 DNA 的发现、富集技术的改进以及高通量测序技术的发展使得液体活检技术的商业化加速, 逐渐在生育健康、遗传病诊断和癌症的早期筛查等领域进入临床实用化。截至目前,液体 活检技术有四个主要的发展阶段,分别为二十世纪九十年代前的科学探索期,二十世纪九 十年代的技术发展期,二十一世纪及以后的产业发展期(2000-2010)和产业爆发期(2011 至今)。

主流液体活检技术主要使用循环肿瘤细胞或者非细胞 DNA 进行检测。非细胞 DNA (cell-free DNA, cfDNA)是最易获得且被研究得最多的液体活检样本类型。循环肿瘤 DNA (circulating tumor DNA, ctDNA)是非细胞 DNA 的一种,特指由肿瘤细胞释放的、可能 带有特定突变非细胞 DNA。循环肿瘤细胞(circulating tumour cell, CTC)也是液体活检 中常见的样本类型。对 CTC 的分离和鉴定可以用于预后诊断和对抗药性的监测。

传统肿瘤早筛技术主要为医学影像学检查、肿瘤标志物检测以及组织活检。

医学影像学是以非入侵性方式取得人体内部组织影像的技术。在癌症检测中,常见的 医学影像学检测方式包括计算机断层扫描成像(computed tomography, CT)、磁共振成像 (magnetic resonance imaging, MRI)、X 射线成像、超声成像等等。医学影像学检测一 直被用作癌症检测和诊断的主要手段,然而影像学检测耗时较长、对设备及医生水平要求 较高,难以作为大规模筛查手段。

肿瘤标志物检测通过对血液中的肿瘤标志蛋白进行检测从而预判肿瘤发生。肿瘤标志 物检测是较为广泛使用的进行癌症筛查的非入侵性检测手段。肿瘤标志物蛋白是一组经临 床研究证实的、与恶性肿瘤发生高度相关的蛋白,常见蛋白包括癌坯抗原(CEA)、甲胎 蛋白(AFP)、癌抗原 125、癌抗原 15-3 等等。肿瘤标志物对于肿瘤的预测效果较差、容 易出现假阴性结果,基于 NGS 技术的液体活检是未来发展趋势。

组织活检从患者体内提取病变组织并进行病理学检查。组织活检入侵性强,患者的实 施意愿低;步骤繁琐,难以进行大规模筛查。当然,目前组织活检准确性高,仍是行业金 标准,一般用于临床的最后诊断。对于一些可及性较差的组织,例如脑、肺、肝等,建议 使用液体活检的方法进行初筛。

液体活检与传统组织检测相比有诸多优势。传统组织检测需要抽取特定部位的身体组 织,考虑到病人的承受能力以及组织提取的操作难度,难以在短期内多次重复抽取。液体 活检仅需简单的抽血或粪便收集等操作,因此具有安全性高、非入侵性和简单可重复的特 点。另外,液体活检也可以提供及时全面的疾病发展评估并实时检测药物效果。以上应用 均难以用传统组织检测实现。

早筛产品:建议关注敏感性/特异性及 PPV/NPV 值

早筛产品的有效性以敏感性/特异性为基础。敏感性是指癌症患者中检测结果为阳性的 比例,体现了产品判断阳性病例的能力,敏感性=真阳性人群/全部癌症患者。理想的早筛 产品的敏感性为 100%,即全部癌症患者均被检出,不存在假阴性人群。特异性是指在检 测发现的未患癌症人群中检测结果为阴性的比例,特异性=真阴性人群/未患癌症人群。理 想的早筛产品的特异性为 100%,即全部未患癌症人群均被判定为阴性,不存在假阳性人 群。可以看到,一个好的早筛产品应该具备高敏感性和高特异性两个特点。在实际研发中, 常常需要权衡敏感性和特异性,应对不同的临床使用场景看重不同的指标。

评判早筛产品的另外两项指标为阳性预测值和隐形预测值。阳性预测值(Positive Predictive Value, PPV)是指早筛产品判断为阳性(患癌)的受检者中,真正患癌的比例, 是衡量早筛产品避免“误诊”能力的指标。PPV=真阳性人群/检测阳性人群。理想的早筛 产品的 PPV 为 100%,不存在假阳性人群。阴性预测值(Negative Predictive Value, NPV) 是指早筛产品判断为阴性(健康)的受检者中,真正未患癌的比例,是衡量早筛产品“漏 检”能力、排阴能力的指标。早筛产品的四个性能指标联系紧密,受患病率以及癌种的影 响,在产品设计时需要尽量平衡。

液体活检可应用于多种类型的癌症检测

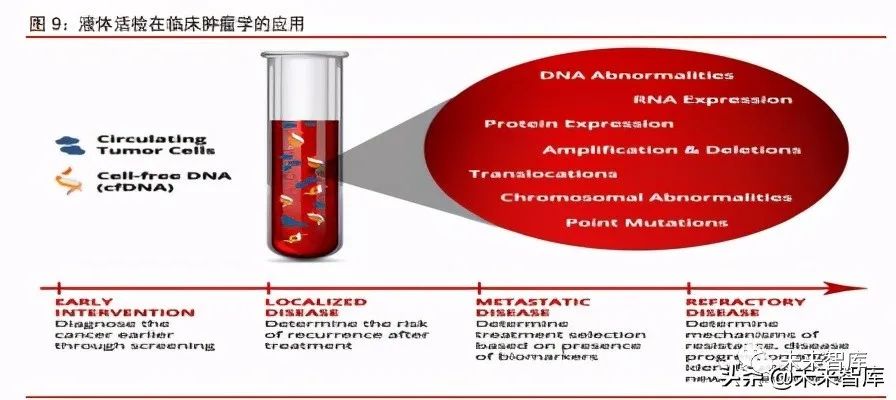

液体活检可为癌症精准治疗提供全方面的信息。液体活检可提供的癌症相关信息包括 突变、拷贝数改变、表观遗传学改变、基因融合等。基于这些信息,液体活检可以为肿瘤 精准医学提供包括预断、指标物发现、分子分型定类、抗药性机制发现、疗效检测等多方 面可以有效辅助诊断、监测和疗法选择的全方位信息。

液体活检在癌症的精准治疗方面待开发技术众多,应用前景广阔。当今业界正积极开 发的技术包括对不同组分进行组织溯源技术、极早期癌症发现技术、以液体活检检测肿瘤 异质性的技术、从循环肿瘤 DNA 的量和等位基因频率等信息推断肿瘤的期数、大小的技 术等等。层出不穷的液体活检新技术将持续推动癌症精准治疗的庞大市场。

结合机器学习算法的全面性多维度组分分析是癌症液体活检技术的发展趋势。单一组 分 能 够 体现 的 信息 是 有限 的 , 因此 引 入新 型 的全 面 多 维度 组 分分 析 ( emerging comprehensive multidimensional profiling strategies)能够提取出更多潜在的生物信息学 信息。机器学习(machine learning)算法可以通过逻辑回归(logistic regression)、支持 向量机(support vector machine)和多隐藏层复杂人工神经网络(complex artificial neural networks with hidden layers)等自动化寻找和检测、提取癌症特异性信号,建立模型并最 终给出预测结果,因此机器学习算法是对多维度液体活检标志物组分分析的重要分析工具。

液体活检可广泛用于伴随诊断、MRD 检测和癌症早筛等多种癌症检测。基于液体活 检的优势,液体活检逐步被广泛用于全周期的癌症检测,包括伴随诊断(Companion Diagnostics, CDx),微小残留疾病检测(molecular residual disease detection or minimal residual disease detection, MRD)和癌症早筛检测(Cancer Early Screening)。

伴随诊断:伴随诊断是一种体外诊断技术,能够提供有关患者针对特定治疗药物 的治疗反应的信息,有助于确定能够从某一治疗产品中获益的患者群体,从而改 善治疗预后并降低保健开支。此外,伴随诊断还有助于确定最有可能针对治疗药 物产生响应的患者群体。在癌症领域,伴随诊断技术一般用于确定适合特定靶向 疗法的患者。

MRD 微小残留疾病检测:癌症中微小残留病是指癌症治疗达到完全缓解后,用 常规的形态学检测方法不能检测到明显的癌病灶。通过 NGS 检测可以发现用常 规方法难以发现的癌症微小残留病灶,主要用于术后防止癌症复发。

癌症早筛检测:癌症早筛检测及早发现癌症或者癌前病变,提前告患者患癌风险。癌症筛查是降低癌症治疗负担最为有效的途径,有助于提高重点人群癌症早诊率 和治疗率,提高患者生存率和生活质量,降低死亡率和未来发病率。

液体活检有望成为癌症的早期筛查的重要工具。癌症的早期筛查有助于提高生存率和 降低治疗费用。有 30-50%的癌症可以通过避免风险因素和采取适当的预防措施等方式进 行有效预防。根据不同的癌症类型,癌症的早期筛查可以提高 5-7 倍的生存率。比如,在 进行积极治疗的情况下,一期大肠癌的 5 年存活率高于 90%,但四期大肠癌的 5 年存活 率低于 10%。大部分的早期癌症可以有效地被治愈,而且早期发现可以大幅度降低癌症的 治疗费用。癌症的筛查、临床评价、诊断和分期均可通过液体活检技术来显著提高检测的 准确性和速度。

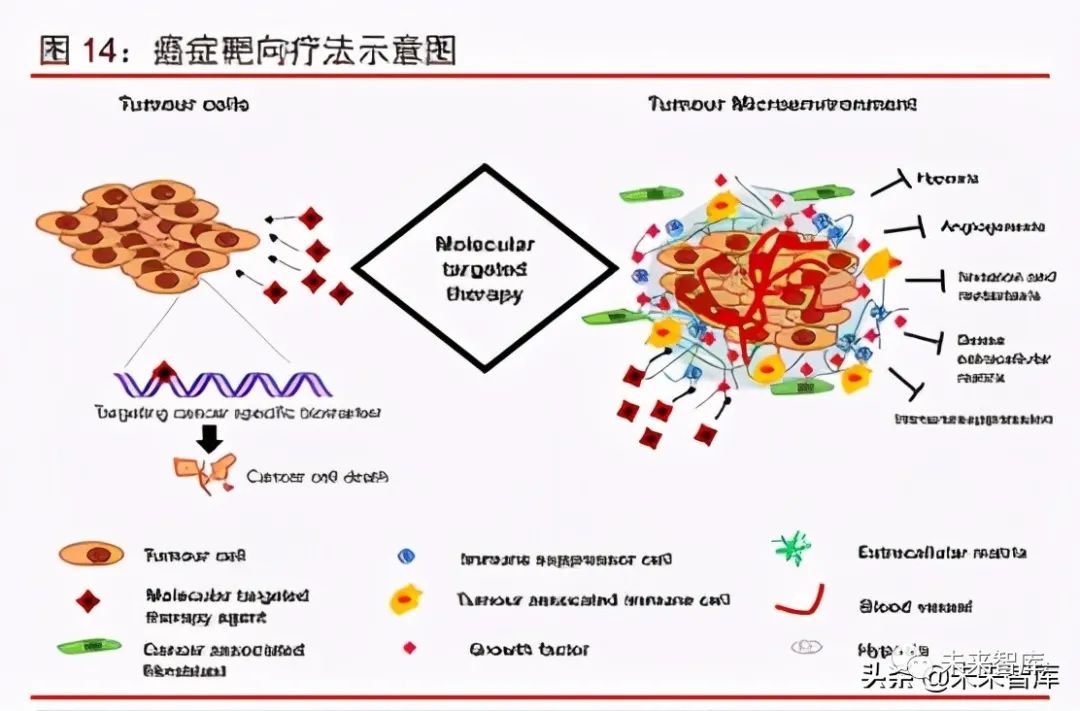

癌症精准治疗依靠分子靶标对癌症进行分型。传统的癌症分类方式主要基于肿瘤发生 的位置。随着医学界对癌症了解的深入,精准肿瘤学对肿瘤的分类不仅仅基于肿瘤的位置, 还基于伴随癌症的突变,如在 EGFR 基因或 TK 基因上的突变。同一种癌症可以有不同的 突变分型。基于不同的突变分型,医生可以选择不同的靶向或者免疫疗法。

肿瘤靶向药物治疗和免疫治疗为新兴的肿瘤治疗手段。靶向治疗通过干扰癌变或肿瘤 增生所需的特定分子来阻止癌细胞增长。在临床用药前,医生需要利用伴随检测判定肿瘤 患者的肿瘤是否带有特定的靶向位点如酪氨酸激酶、表皮生长因子受体等,进而为患者选 择不同的靶向药物。癌症免疫疗法通过抑制肿瘤细胞激活免疫系统来治疗癌症,主要位点 如 PD-1/PD-L1 等也需要通过伴随检测来判定患者最适合的药物和疗法。

靶向治疗和免疫治疗均需要液体活检伴随诊断进行辅助诊断。NGS 伴随诊断可以对 肿瘤进行全面的基因组检测,将靶向制剂和免疫疗法制剂与具有特定分子特征(药物可 发挥作用)的癌症患者进行配对,因此是最为广泛使用的伴随诊断方式。基于 NGS 的液体活检具有简单易操作和准确性高等特点,将成为未来伴随诊断的主流方式。

二、液体活检市场、产业链及监管政策

癌症是全球第二大死亡原因,中国癌症患病人群基数庞大

癌症是全球第二大死亡原因,2018 年造成 960 万人死亡。根据世界卫生组织(WHO) 的数据,全球患癌人数从 2014 年的 9136 万,增长至 2018 年的 1.18 亿,14-18 年 CAGR 为 6.7%,预测 2020 年全球患癌人数为 1.35 亿。2018 年全球新增约 1800 万癌症患者, 并造成大致 960 万人死亡。在 2018 年全球新增病例中,肺癌、乳腺癌、结直肠癌、前列 腺癌和胃癌是最多新增病例的癌症,分别占新发癌症的

11.6%/11.6%/10.2%/7.1%/5.7%。治疗癌症方面的花费已经成为全球医疗系统的沉重负担,根据 WHO 估算,2010 年全球用 于癌症方面的治疗费用已高达 1.16 万亿美元。根据癌症人数估算,2020 年用于癌症的治 疗费用将比 2010 年增加接近一倍。

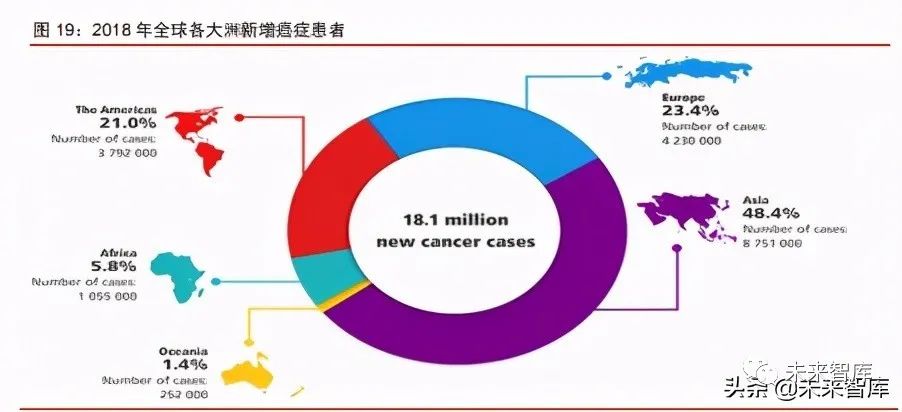

亚洲有全球最多的新增癌症患者。2018 年,在全球 1810 万的新增癌症患者中,亚洲 新增癌症患者约为 875 万,占全部患者的 48.4%,是全球最多新增癌症患者的大洲。欧洲、 美洲、非洲及大洋洲的新增患者占比分别为 23.4%/21.0%/5.8%/1.4%。

中国是全世界最多癌症病例的国家之一。中国癌症患病人数从 2014 年的 1846 万, 上升至 2018 年的 2670 万,14-18 年 CAGR 为 9.7%,据此我们预测 2020 年中国癌症人 群为 3211 万。癌症是中国导致最多死亡的疾病之一,据 WHO,2018 年新增约 428 万患 者,占全球约 24%;造成大致 287 万人死亡,占全球 30%,新增患病人数和新增死亡人 数均为世界第一。在 2018 年中国新增的癌症病例中,肺癌、结直肠癌、胃癌、肝癌和乳 腺癌占比最高,分别占

18.1%/12.2%/10.6%/9.2%/8.6%。

推行液体活检癌症早筛具有显著的卫生经济学效益。我们以结直肠癌为例,推算癌症 早筛所带来的卫生经济学效益。弗若斯特沙利文(转引自诺辉健康招股书)预计到 2023 年,中国的结直肠癌发病患者数将增加到 48.9 万,并在 2030 年进一步增加到 60.1 万。对于处于晚期远程转移阶段、早期原位阶段、癌前病变阶段的结直肠癌治疗所需费用分别 为 20 万元以上、8.3 万元和 0.8 万元。我们假设结直肠癌早筛的阳性预测值为 46%(参 考诺辉健康“常卫清”的数据,即可以早期发现 46%的结直肠癌患者),对不同早筛渗透 率的情形进行推算:癌症早筛在最理想情形(结直肠癌早筛渗透率 100%)下,可以降低 超过 19%的社会总体治疗费用(从 1202 亿元降至 971 亿元),具有显著的卫生经济学效 益。考虑到癌症早筛技术的发展,阳性预测值不断提高,社会经济效益将会更加显著。

全球及中国癌症液体活检市场空间庞大

根据不同咨询公司的估计,液体活检全球及美国市场巨大。根据 BCC Research 和 L.E.K consulting 的估计,2019 年全球液体活检规模为 113 亿美元。18-23 年全球液体活 检市场规模年均 CAGR 为 20.5%,预计到 2023 年,全球液体活检市场空间估计达到约 240 亿美元。到 2030 年,美国癌症伴随检测、MRD 检测及癌症早筛的市场空间预计将分 别达到 60/150/280 亿美元,总体市场空间接近 500 亿美元。

液体活检在中国的潜在市场空间将达 3400 亿元。液体活检在中国拥有庞大的潜在市 场规模,灼识咨询预计到 2030 年在癌症伴随诊断、微小残留病监测和癌症早筛早检等三 个领域的潜在市场规模分别为 45、150、290 亿美元,总体市场空间达约 485 亿美元,约 合人民币近 3400 亿。在液体活检技术日趋成熟和癌症早筛测试逐渐进入市场的背景下, 我们判断现阶段中国液体活检市场规模仍然被大幅低估。

Illumina 预测到 2035 年,美国液体活检市场规模达到 750 亿美元。到 2035 年,预 计当检测人数达 1.5 亿次,检测价格约为 307 美元每次的假设下,预计 NGS-based 肿瘤 检测的美国市场空间约为 460 亿美元,2020-2035 年市场规模增速 CAGR 约为 75%。加 上 NGS-based 的癌症治疗选择和癌症监测市场,预计 2035 年美国 NGS-based 液体活检 市场规模共 750 亿美金,2020-2035 年市场规模增速 CAGR 约为 27%。

针对高危人群的多癌种 NGS-based 癌症早筛均有百亿级市场规模。癌症早筛在多种 发展进程较快的癌种中有突出的用途。我们认为,针对发展进程较快的癌种,高危人群是 最有机会使用癌症早筛的人群,高危人群市场也将是癌症早筛最先发育的市场。我们按照 下表假设对 2030 年各癌种的市场规模进行测算,测算所得肝癌、结直肠癌、肺癌和胃癌 的市场规模分别为 177 亿元、75 亿元、108 亿元和 246 亿元,共计针对高危人群的早筛 市场规模为 606 亿元。

癌症液体活检的产业链

癌症液体活检产业链主要分为上、中、下游,液体活检服务提供商处于中游。

液体活检产业链的上游企业主要是测序用品的供应商。其中主要包括测序仪、 DNA/RNA 提取仪以及各种测序耗材、试剂盒的供应商。现阶段测序仪器供应商 主要以 illumina 为主,该公司几乎垄断二代测序机器的供应。其余企业主要供应 耗材、DNA/RNA 提取仪器及试剂等,包括 BIO-RAD,ThermoFisher,QIAGEN 等等。

中游则为液体活检服务提供商。中游的 NGS-based 液体活检 服务提供商的商业模式主要分为两种:中心实验室模式(Laboratory-Developed Test,LDT)和 IVD 模式。中心实验室模式指医院把患者的样本寄送给公司的实 验室进行检测;IVD 模式指公司帮助医院建立内部实验室,搭建 NGS 检测平台, 同时提供培训和支持,之后向医疗机构提供经过药品监管部门审批注册的检测产 品。

产业链的下游主要为医疗服务提供商。客户向中游企业提供样本,由中游企业或 单位提供测序服务并分析测序数据,生成液体活检报告,供下游企业或单位作科 学参考。下游客户主要包括医院、医学检测实验室及普通消费者等。知名机构包 括美年大健康、海吉亚、各大公立医院及私立医院等。

液体活检的监管政策与业务模式

中美两国对癌症液体活检的监管政策相似。非入侵性的液体活检技术安全性较高,因 此各地对于液体活检技术的应用和推广监管较为宽松。液体活检技术及服务由医学检测实 验室或者液体活检服务提供商进行研发,并通过各自内部的验证,即可通过实验室研发测 试(Laboratory Developed Test, LDT)的名义推向市场,作有限度的临床使用。在进入大 规模临床应用之前,液体活检测试需要向监管部门(中国为 NMPA,美国为 FDA)提出上市申请,并提供大量可信的临床试验数据证明该测试的有效性。在中国,国家卫健委对在 各医疗机构应用的液体活检测试进行事后监管。

政策利好癌症早筛相关产业发展。2015 年国家提出优化癌症早筛技术,自此癌症早 筛行业获得国家层面的政策加持。2021 年 2 月 9 日,最新版《医疗器械监督管理条例》 发布,其中 53 条规定“对国内尚无同品种产品上市的体外诊断试剂,符合条件的医疗机 构根据本单位的临床需要,可以自行研制,在执业医师指导下在本单位内使用。具体管理 办法由国务院药品监督管理部门会同国务院卫生主管部门制定”。此规定标志着监管层面 对于 LDT 模式下的癌症早筛产品予以正式认可,监管思路逐渐靠近欧美等发达国家。我们 认为,在保证产品质量的前提下,国家对于癌症早筛产品的适度监管放松将有望加快相关 产品的上市审批。

NGS-based 肿瘤早筛产品落地的业务模式主要为 IVD+LDT 模式。LDT 模式是指实 验室自行研发、验证和使用的检测方法。患者可以通过自行向实验室提出申请进行检测, 实验室通过收取一定的费用提供检测服务,其开展不需要通过药品监管部门的批准。LDT 模式通常应用在仍没有同品种检测产品上市的领域,如除结直肠早筛以外的大部分癌症早 筛。

IVD模式指把经过药监部门审批注册的医疗器械和试剂盒产品提供给医疗机构或个人。 医疗机构将相关医疗器械和试剂盒应用于终端消费者;部分方便消费者个人使用的试剂盒 也可以公司直接提供给消费者使用,经公司检测分析后,把检测结果直接告知消费者(如 Cologuard 和常卫清)。由获批上市的产品开发全程均在相关部门的监管下进行,实行严格 的质量控制和风险控制。2020 年 11 月 9 日,诺辉健康的结直肠癌早筛产品“常卫清”正 式获得国家药品监督管理局(NMPA)颁发的创新 III 类医疗器械注册证,实现了癌症基因检 测早筛领域的“第一证”,标志着国内癌症基因检测早筛行业从创新研发阶段走向合规化 市场化阶段。

更多研报敬请关注公众号 行业研究报告(ID:report88)

以上是关于网络安全行业专题报告:零信任,三大核心组件,六大要素分析的主要内容,如果未能解决你的问题,请参考以下文章