期货从入门到高深之量化交易1

Posted 大邦村民

tags:

篇首语:本文由小常识网(cha138.com)小编为大家整理,主要介绍了期货从入门到高深之量化交易1相关的知识,希望对你有一定的参考价值。

初识量化交易

在期货市场,有这样的一群神秘人物。他们不太关心交易标的的基本面,也不太关心交易标的的新闻,甚至连研报也很少阅读。他们交易的主要依据是交易标的的价格变动。

他们是资本市场上交易最快的玩家之一,在千分之一秒之间就可以对市场的趋势做出判断,第一时间做出交易;

他们是资本市场上最遵守纪律的选手,进退腾挪,严格有序;

他们虽然大多数是单枪匹马作战,但是背后却有着先进的计算机技术和海量的数据分析能力进行辅助;

他们虽然少见于公众视野,但是却能够每年轻松创造令人艳羡的翻倍收益;

他们就是---------量化交易员

量化交易在国际市场上的应用已经非常成熟。目前量化交易在我国的占比也越来越重,前段时间据某机构透露说大A日交易上万亿规模里面一半是量化,虽说这过于夸张,但少说也有30%多;咱们做为交易市场中微渺的一员,也是可以管窥一斑的;你随便打开一个开盘涨停的或新上市第一天的票,你在9:30的时候看他在连续竞价第1分钟第1秒的买1,在同一报价,基本上都是几万手乃至十几万手的堆叠,虽说最后成交的可能只有几千手,但在价格相同的情况下会遵循时间优先原则,即谁下单快谁成交。反观同一时间的买4买5,数量少得可怜。在1秒的时间里我们能干什么?下单吗?不。我们只能按下确认键。让程序执行买的动作。

而期货市场的交易机制更像是为量化贴身打造的。他既可以做多头行情,又可以做空头行情,而且是T+0交易,又能设浮动止盈止损,品种关联性强,上下游供应链清晰,数据真实性相对大A要高太多;由于期货市场中的专业投资者占比较高,交易更有规则可循,从而使量化更有优势。

正因为现在量化交易在国内的兴盛,期货市场和证券市场实现了真正意义上的互动,我们不仅可以在期货市场上进行投机交易,同时可以在期货与股票之间进行套利交易。例如股指期货,很多投资者就喜欢利用程序来进行股指量化交易。

在近几年的交易中,你有没有发现身边迅速崛起了一批优秀的年轻投资者?他们虽说进入期货市场的时间不长,却一样可以拥有良好的收益情况并且将回撤也控制的很到位。这其中量化交易扮演了重要的角色。

那么,什么是量化交易呢?

量化交易,即程序化交易。主要是应用计算机和现代网络系统,按照预先设置好的策略模型和规则,在模型条件被触发时,由计算机瞬间完成交易指令,从而实现交易的过程。

这种又可以分为半自动交易和全自动交易。半自动交易是指电脑给出交易提示,交易者自行决定是否根据提示交易;全自动就是让电脑按程序设置自动完成交易,在这过程中完全屏蔽个人感情。

不管是半自动化交易还是全自动化交易,实质上是取决于投资者的投资策略实现程序化过程,程序本身只是一种辅助工具,他能帮助投资者矫正交易策略的任意性、交易思路的多变性,帮助投资者迅速发现并捉住投资市场上瞬间出现的各种交易机会。

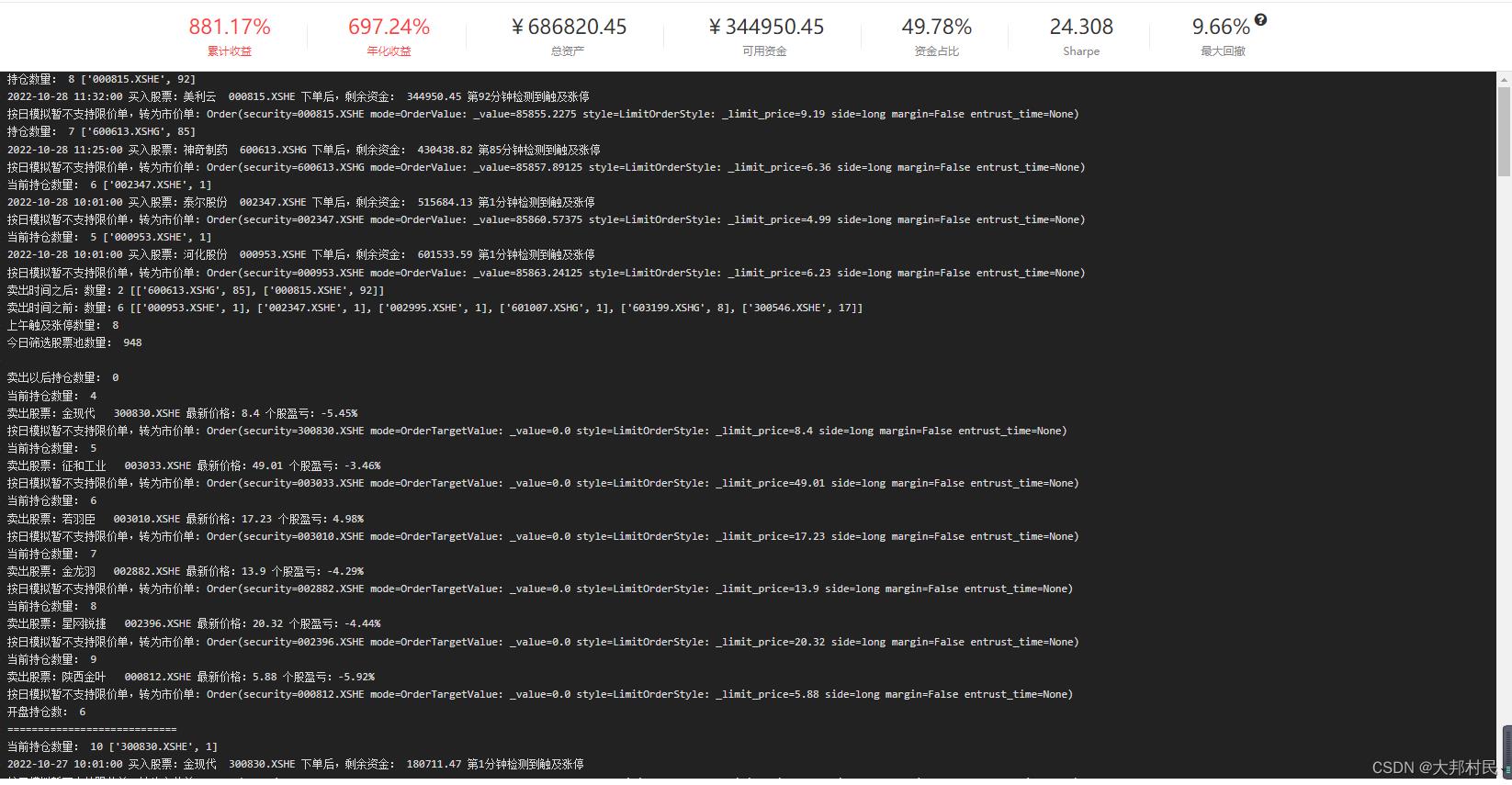

判断一个量化模型最直观的方法就是看他在区间范围内能给你带来多少盈利。其次就是他的回撤比率,模型的稳定性等等;

而一个量化交易模型的核心就是策略。

不管你是高频,还是低频交易;也不管你是以套保、投机还是套利为出发点。每个量化模型都要有策略来组成。

策略主要分为以下几大类:

- 预测型策略:针对同一类型的标的物,利用他们的历史表现以及投资者对当前市场情况预测未来走向。包含趋势预测、反转预测、阿尔法预测、价格预测等等。目前这类策略最多。

- 自动做市商型策略:俗称庄家。同普通庄家一样,通过自动化高频交易向市场提供买卖订单来提供流动性。他们更容易捕获市场动态、引发市场跟随,如果策略不合规,容易被认定为操纵市场。

- 事件规则型策略:针对市场中的特殊事件以及投资者的特定规则来投资。

- 套利与套保型策略:是通过两种或两种以上的不同类型的标的物的价格差异获取收益,包括跨品种套利、跨市场套利、跨期套利、期权套利、期现套利、期现套保、期权套保等等多种模式。

以上类型的策略类型都要靠程序化来实现。而我们众所周知量化交易技术门槛比较高,他毕竟是由人设计出来的,设计思想集成了交易理念、交易思路、交易方法以及交易经验在内的一种积累与沉淀,我们不能保证一种方法就能一劳永逸,所以要在他被迭代时,及时的更新策略,维护程序。

说起量化程序的编写,大家初接触这块可能一脸懵,但是随着互联网进入咱们生活的方方面面,程序猿大军的不断扩大,咱们生活中或多或少都会接触到编程。而编程的语言又是多种多样的,咱不会难度系数高的C、C++、Java这些,咱还不会Python嘛,而且网上大把的编程基础入门,Python是我见过最适合小白编程入门的编程语言,现在各大程序化交易软件基本都嵌入Python语言了,使用起来很方便。

目前市场上使用比较普遍的量化交易软件是:文华WH8、交易开拓者TbQuant、金字塔

其中,文华是最简单易懂的,但是要交年费,目前一年要8100元;另外两款免费的。我个人是不太喜欢用额外花钱的,免费的它不香吗?

后期我会将如何使用主流量化软件,以及量化程序的编写,从入门到各类策略完整的运行一一跟大家道来的。

点关注不迷路哦

期货量化策略的分类与概述(完整录播版)

数量技术宅团队在CSDN学院推出了量化投资系列课程

欢迎有兴趣系统学习量化投资的同学,点击下方链接报名:

“数量技术宅 & 宏源期货”直播系列分享。本次系列分享将持续半年以上时间,并且每月至少1次的公开直播。第一讲内容,我们带来期货量化策略的一个总述,从第二讲开始,我们将在每一讲中覆盖1个以上的具体策略,欢迎大家持续关注。

以下是第一讲的完整录播视频,我们分成了5个部分进行讲解。

期货量化策略的典型分类

首先讲述的是主流期货量化策略的典型分类。

期货量化策略的典型分类

CTA策略原理

重点介绍CTA策略原理:1)以趋势为主,2)资金曲线台阶式上行,3)依赖流畅趋势,看天吃饭,策略阶段性失效,4)随着市场成熟收益率衰减。

针对以上原理(特点),如何破局?如何使用好CTA策略?回答了上述问题。

期货CTA策略原理

基本面量化策略原理

核心要点:构建基本面量化策略的核心逻辑:数据>逻辑>模型,数据可以划分为公开数据和个性化数据。那么,公开数据如何利用?个性化数据有哪些?如何获取?

基本面量化策略原理

套利策略原理

套利策略可以分为中低频套利、高频套利。其中,中低频套利信号如何构建?如何测试?而高频套利策略最关键的要点又在哪里?

套利策略原理

高频策略原理

高频交易策略两大分类:Taker or Maker。何时构建Taker策略,何时构建Maker策略?Taker策略如何设计,Maker策略如何设计?

高频交易策略

如果你想要获取完整示例代码,欢迎添加技术宅个人微信sljsz05。如果对文章内容有任何疑问,也欢迎与我一起交流。

往期干货分享推荐阅读

万物皆可秒——淘宝秒杀Python脚本,扫货618,备战双11!

Omega System Trading and Development Club内部分享策略Easylanguage源码

量化交易如何选择云服务器,如何在本地远程开发与调试云服务器程序

【数量技术宅|量化投资策略系列分享】基于指数移动平均的股指期货交易策略

AMA指标原作者Perry Kaufman 100+套交易策略源码分享

【数量技术宅|金融数据分析系列分享】套利策略的价差序列计算,恐怕没有你想的那么简单

【数量技术宅|量化投资策略系列分享】成熟交易者期货持仓跟随策略

【数量技术宅|金融数据分析系列分享】为什么中证500(IC)是最适合长期做多的指数

大宗商品现货数据不好拿?商品季节性难跟踪?技术宅带你Python爬虫一键解决没烦恼

【数量技术宅|金融数据分析系列分享】如何正确抄底商品期货、大宗商品

以上是关于期货从入门到高深之量化交易1的主要内容,如果未能解决你的问题,请参考以下文章